2016《税法二》重要考点:不征税收入和免税收入

【东奥小编】我们一起来学习2016税务师考试《税法二》重要考点:不征税收入和免税收入。

【所属章节】:

本考点属于税务师《税法二》第一章企业所得税第三节应纳税所得额的计算的内容。

【基础考点】:

不征税收入和免税收入

(一)不征税收入

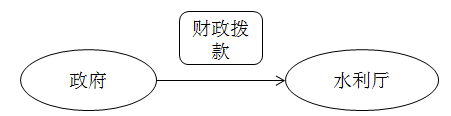

1.财政拨款

财政拨款,是指各级人民政府对纳入预算管理的事业单位、社会团体等组织拨付的财政资金,但国务院和国务院财政、税务主管部门另有规定的除外。

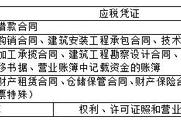

2.依法收取并纳入财政管理的行政事业性收费、政府性基金

(1)企业按照规定缴纳的、由主管部门批准设立的行政事业性收费,准予在计算应纳税所得额时扣除。

(2)企业收取的各种基金、收费,应计入当年收入总额。

(3)企业依照法律、法规及国务院有关规定收取并上缴财政的政府性基金和行政事业性收费,准予作为不征税收入,于上缴财政的当年在计算应纳税所得额时从收入总额中减除;未上缴财政的部分,不得从收入总额中减除。

3.国务院规定的其他不征税收入

国务院规定的其他不征税收入,是指企业取得的,由国务院财政、税务主管部门规定专项用途并经国务院批准的财政性资金。(划分什么样的财政性资金属于不征税收入,什么样的财政性资金属于应税收入)

(1)企业取得的各类财政性资金,均应计入企业当年收入总额(除国家投资和资金使用后要求归还本金)。

(2)企业取得的由国务院财政、税务主管部门规定专项用途并经国务院批准的财政性资金,准予作为不征税收入,在计算应纳税所得额时从收入总额中减除。

(3)纳入预算管理的事业单位、社会团体等组织按照核定的预算和经费报领关系收到的由财政部门或上级单位拨入的财政补助收入,准予作为不征税收入,在计算应纳税所得额时从收入总额中减除,但国务院和国务院财政、税务主管部门另有规定的除外。

【解释1】财政性资金作为不征税收入的条件

对企业从县级以上各级人民政府取得的财政性资金,凡同时符合以下条件的,可以作为不征税收入:

①企业能够提供资金拨付文件,且文件中规定该资金的专项用途;

②财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;

③企业对该资金以及以该资金发生的支出单独进行核算。(有文件,有办法,有核算)

【解释2】不征税收入的财政性资金的后续管理:

企业将符合条件的财政性资金作不征税收入处理后,在5年(60个月)内未发生支出且未缴回财政部门或其他拨付资金的政府部门的部分,应重新计入取得该资金第六年的收入总额;重新计入收入总额的财政性资金发生的支出,允许在计算应纳税所得额时扣除。

【解释3】企业的不征税收入用于支出所形成的费用,不得在计算应纳税所得额时扣除;企业的不征税收入用于支出所形成的资产,其计算的折旧、摊销不得扣除。

【解释4】不征税收入的总结:

单位性质 | 收入类型 | 税务处理 |

事业单位、社会团体 | 财政拨款、财政补助收入 | 不征税收入 |

企业 | 自收不自支的(专项用途) | 不征税收入 |

企业 | 自收自支的 | 应税收入 |

企业 | 代收上缴的收入 | 不征税收入 |

企业 | 缴纳的基金和行政收费 | 符合规定可税前扣除 |

(二)免税收入

1.国债利息收入(国债持有期间的利息收入,免税;国债转让的价差收入,应税);

2.地方政府债券利息收入(2009年及以后年度发行的);

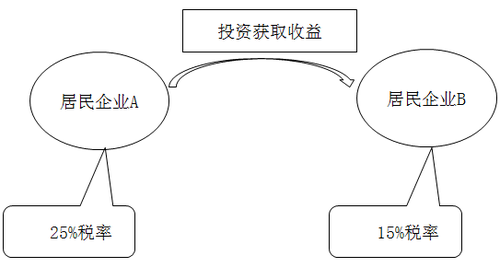

3.符合条件的居民企业之间的股息、红利等权益性投资收益;

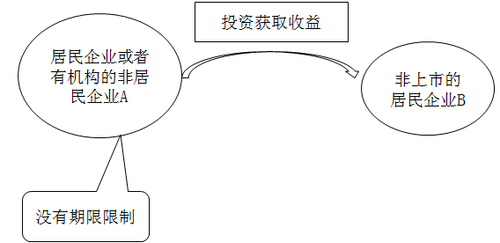

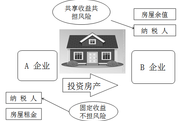

“符合条件”是指:(1)居民企业之间——不包括投资到“独资企业、合伙企业、非居民企业”;(2)直接投资——不包括“间接投资”;(3)不包括连续持有居民企业公开发行并上市流通的股票在一年(12个月)以内取得的投资收益;(4)未上市的居民企业之间的投资,不受一年期限限制;(5)权益性投资,非债权性投资。

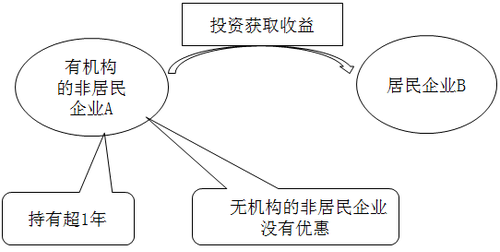

4.在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益;

【解释1】不包括连续持有居民企业公开发行并上市流通的股票在一年(12个月)以内取得的投资收益。

【解释2】注意此条款的投资方只能是在境内有机构的非居民企业才有优惠。如果投资方是境内无机构的非居民企业则无此优惠。

【解释3】居民企业或非居民企业取得的免税投资收益不包括连续持有居民企业公开发行并上市流通的不足12个月股票取得的投资收益。

对内地企业投资者通过沪港通投资香港联交所上市股票:

(1)取得的转让差价所得,计入其收入总额,依法征收企业所得税。

(2)取得的股息红利所得,计入其收入总额,依法计征企业所得税。其中,内地居民企业连续持有H股满12个月取得的股息红利所得,免征企业所得税。

5.符合条件的非营利组织的收入(非营利组织的盈利性收入,应该纳税)

【解释】符合条件的非营利组织下列收入为免税收入:

(1)接受其他单位或者个人捐赠的收入;

(2)除《中华人民共和国企业所得税法》第七条规定的财政拨款以外的其他政府补助收入,但不包括因政府购买服务取得的收入;

(3)按照省级以上民政、财政部门规定收取的会费;

(4)不征税收入和免税收入孳生的银行存款利息收入;

(5)财政部、国家税务总局规定的其他收入。

【解释】免税收入形成的费用、折旧可以税前扣除。举例:国债利息收入用来买汽车的折旧,可以税前扣除;用财政拨款买来的卡车,不能提折旧税前扣除。(配比原则)

【提示】出题类型:免税收入和不征税收入、应税收入的划分是考点,交叉出选择题。

【经典母题】根据企业所得税法律制度的规定,下列收入中,属于企业所得税不征税收入的有( )。

A.财政拨款

B.国债利息收入

C.物资及现金溢余

D.依法收取并纳入财政管理的政府性基金

E.符合条件的非营利组织收入

【答案】AD

【解析】(1)选项AD:财政拨款,依法收取并纳入财政管理的行政事业性收费、政府性基金均属于不征税收入(而不是免税收入);(2)选项BE:国债利息收入、符合条件的非营利组织收入均属于免税收入;(3)选项C:企业资产溢余属于应当征税的其他收入。

【题目变形1】属于企业所得税免税收入的有:BE。

【题目变形2】属于企业所得税应税收入的是:C。

【题目变形3】不需要缴纳企业所得税的有:ABDE。

【变形题目】符合条件的非营利组织取得的下列收入中,不征或免征企业所得税的有( )。

A.接受社会各界的捐赠

B.取得的财政拨款

C.开展培训、咨询业务取得的服务费

D.按照县级民政、财政部门规定收取的会费

E.经营活动的收入

【答案】AB

>>>东奥品质—2016税务师考试精品保障班火热招生中!<<<

津公网安备12010202000755号

津公网安备12010202000755号