2017税务师《财务与会计》考点:增值税

>>>量身定制 稳步提升—选择高端私教班 无分数限制不过退费!<<<

>>>东奥品质—2017税务师考试精品保障班火热招生中!<<<

2017年税务师考试已经进入预习备考期,“基础不牢,地动山摇”,只有熟练掌握基础知识点,才能顺利通过考试,东奥小编为您提供2017《财务与会计》知识点,TA考生成为东奥学员后可以查看全部知识点内容。

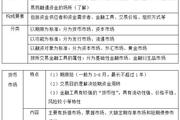

增值税

(一)一般纳税企业账务处理

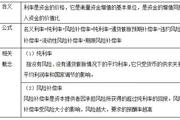

1.扣税和记账依据

2.科目设置

在“应交税费”科目下设置“应交税费——应交增值税”和“应交税费——未交增值税”两个明细科目进行核算。

3.账务处理

(1)一般购销业务的账务处理

借:库存商品等

应交税费——应交增值税(进项税额)

应交税费—待抵扣进项税额(不动产)

贷:银行存款等

借:应收账款等

贷:主营业务收入

应交税费——应交增值税(销项税额)

企业销售其取得的不动产或者不动产在建工程的,其尚未抵扣完毕的待抵扣进项税额,应借记“应交税费——应交增值税(进项税额)”科目,贷记“应交税费—待抵扣进项税额”科目。

不动产进项税额分期抵扣暂行办法

第一条 根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)及现行增值税有关规定,制定本办法。

第二条 增值税一般纳税人(以下称纳税人)2016年5月1日后取得并在会计制度上按固定资产核算的不动产,以及2016年5月1日后发生的不动产在建工程,其进项税额应按照本办法有关规定分2年从销项税额中抵扣,第一年抵扣比例为60%,第二年抵扣比例为40%。

根据《不动产进项税额分期抵扣暂行办法》的规定,一般纳税企业应设置“应交税费——待抵扣进项税额”科目核算企业作为固定资产核算的不动产、以及不动产在建工程发生的按税法规定确认的待抵扣进项税额,贷方登记不动产、以及不动产在建工程以后期间准予抵扣或者税法规定不得从销项税额中抵扣的金额。对不同的不动产和不动产在建工程,应分别核算其待抵扣进项税额

甲公司(增值税一般纳税人)购入原材料一批,增值税专用发票上注明的原材料价款600万元,增值税税额为102万元。货款已经支付,材料已到达并验收入库。该企业当期销售产品不含税收入为1 200万元,货款尚未收到。假如该产品适用增值税税率为17%,不交纳消费税。

根据上述经济业务,企业应作如下会计分录(该企业采用计划成本进行日常材料核算。原材料入库分录略):

①

借:材料采购 6 000 000

应交税费——应交增值税(进项税额) 1 020 000

贷:银行存款 7 020 000

②销项税额=1 200×17%=204(万元)

借:应收账款 14 040 000

贷:主营业务收入 l2 000 000

应交税费——应交增值税(销项税额) 2 040 000

(2)购入免税农产品的账务处理

购入免税农产品可以按买价和规定的扣除率计算进项税额,并准予从销项税额中扣除。

甲公司(增值税一般纳税人)收购农产品一批,适用扣除率为13%,实际支付的价款为l50万元,收购的农产品已入库。企业应作如下会计分录(该企业采用计划成本进行日常材料核算。原材料入库分录略):

进项税额=150×13%=19.5(万元)

借:材料采购 1 305 000

应交税费——应交增值税(进项税额) 195 000

贷:银行存款 1 500 000

(3)购进后退回或折让的账务处理

未入账的,退还扣税凭证;已入账的,取得销售方开来的红字增值税发票时,冲减增值税进项税额。

(4)发生非正常损失的账务处理

纳税人发生的非正常损失包括:①购进货物以及相关的加工修理修配劳务和交通运输服务;②在产品、产成品所耗用的购进货物(不包括固定资产)、加工修理修配劳务和交通运输服务;③不动产以及该不动产所耗用的购进货物、设计服务和建筑服务;④不动产在建工程所耗用的购进货物、设计服务和建筑服务,其进项税额应相应转入有关科目,借记“待处理财产损益”等科目,贷记“应交税费——应交增值税(进项税额转出)”“应交税费——待抵扣进项税额”科目。

(5)不予抵扣项目的账务处理

对于按规定不予抵扣的进项税额,账务处理上采用不同的方法:

①购入时即能认定其进项税额不能抵扣的,如购进国务院财政、税务主管部门规定的纳税人自用消费品,购入项目直接用于简易计税方法计税项目,或者直接用于免征增值税项目,或者直接用于集体福利和个人消费的,其增值税专用发票上注明的增值税税额,直接计入购入项目的成本。

②购入时不能直接认定其进项税额能否抵扣的,其增值税专用发票上注明的增值税税额,记入“应交税费——应交增值税(进项税额)”科目,如果这部分购入货物以后用于按规定不得抵扣进项税额项目的,应将原已计入进项税额并已支付的增值税转入有关的承担者予以承担,通过“应交税费——应交增值税(进项税额转出)”科目转入有关的“应付职工薪酬”等科目。

津公网安备12010202000755号

津公网安备12010202000755号