2017税务师《涉税服务实务》知识点:税收优惠政策的审核(二)

【东奥小编】2017年税务师考试报名还有十多天就要截止了,报考成功的考生们要尽快进入到备考当中,学习知识点是备考的重要过程,东奥小编每天为您提供2017税务师《涉税服务实务》知识点,让您保持良好学习状态,考生成为东奥学员后可以查看全部知识点内容。

税收优惠政策的审核(二)

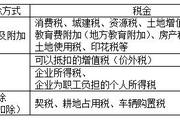

(一)不适用税前加计扣除政策的行业

1. 烟草制造业。

2. 住宿和餐饮业。

3. 批发和零售业。

4. 房地产业。

5. 租赁和商务服务业。

6. 娱乐业。

7. 财政部和国家税务总局规定的其他行业。

(二)管理事项及征管要求

1. 本通知适用于会计核算健全、实行查账征收并能够准确归集研发费用的居民企业。

2. 企业研发费用各项目的实际发生额归集不准确、汇总额计算不准确的,税务机关有权对其税前扣除额或加计扣除额进行合理调整。

2. 特定人员工资加计扣除

企业安置残疾人员的,在按照支付给残疾职工工资据实扣除的基础上,按照支付给残疾职工工资的100%加计扣除。

【提示】据实扣除;限额扣除;不得扣除;加计扣除。牢牢掌握,均是重点。

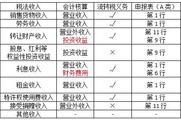

【例题•多选题】按新企业所得税法规定,企业下列的账务处理中,注册税务师在进行企业所得税汇算清缴时,应作纳税调整增加的有( )。

A.接受的货币捐赠计入“资本公积”

B.安置残疾人员按规定可加计扣除的工资费用,未作扣除

C.因逾期归还流动资金贷款,银行加收的罚息计入“财务费用”

D.超过税法规定税前扣除标准的业务招待费,计入“管理费用”

E.购置办公用品因增值税专用发票未及时认证而不能抵扣的进项税额,计入“管理费用”

【答案】AD

【解析】选项A:接受捐赠应计入“营业外收入”,企业计入“资本公积”应当进行纳税调增;选项B:残疾人员加计扣除的工资费不用做会计处理,只在纳税时做调减;选项C:银行罚息可以在税前扣除,不需要纳税调整;选项D:超标的业务招待费会计上计入“管理费用”是正确的,但是纳税时应当做纳税调增;选项E:办公用品取得增值税专用发票可以依法抵扣进项税额,但企业未及时认证导致不能抵扣进项税额,应当按价税合计计入“管理费用”中,企业的处理是正确的,无需纳税调整。

了解更多相关考点,点击查看:2017税务师《涉税服务实务》第六章重要知识点汇总(二)

(本文是东奥会计在线原创文章,转载请注明来自东奥会计在线)

津公网安备12010202000755号

津公网安备12010202000755号