2017税务师《涉税服务实务》知识点:居民企业应纳税额计算过程

【东奥小编】2017年税务师考试报名来袭,学习知识点是备考的重要过程,冰冻三尺非一日之寒,东奥小编每天为您提供2017税务师《涉税服务实务》知识点,让您保持良好学习状态,考生成为东奥学员后可以查看全部知识点内容。

居民企业应纳税额计算过程

应纳税额=应纳税所得额×适用税率-减免税额-抵免税额

1. 应纳税所得额

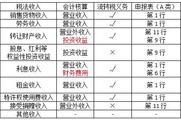

=收入总额-不征税收入-免税收入-各项扣除-允许弥补的以前年度亏损

或=会计利润+纳税调增金额-纳税调减金额

2. 适用税率:25%

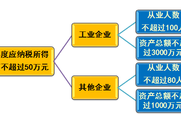

3. 减免税额:如,高新技术企业15%、小型微利企业20%等。

4. 抵免税额:投资抵免(如,符合条件的设备投资抵免)

(二)境外所得抵免税额的计算

1. 居民企业来源于中国境外的应税所得。

2. 非居民企业在中国境内设立机构、场所,取得发生在中国境外但与该机构、场所有实际联系的应税所得。

3. 抵免限额

居民企业来源于境外的所得在境外已经缴纳或负担的所得税税款实行限额抵免。

抵免限额:企业来源于中国境外的所得,依照我国税法规定计算的应纳税额。

抵免限额应当分国(地区)不分项计算。

一般公式:

某国(地区)所得税抵免限额=中国境内、境外所得按税法计算的应纳税总额×来源于某国(地区)的应纳税所得额÷中国境内、境外应纳税所得总额

简易公式:

某国(地区)所得税抵免限额=来源于某外国所得×25%

【例题•简答题】某中国居民企业(税率25%),境内应纳税所得额(调整后)1000万元。境外美国子公司分回股息160万元(假定美国税率20%),境外英国子公司分回股息72万元(假定英国税率28%)。问汇总纳税时,应纳税总额为多少?

【答案及解析】

注意分国(地区)不分项。

先分析美国:

(1)美国子公司分回股息抵免限额(即:美国分回股息按我国税法计算的应纳税额)

=160/(1-20%)×25%=50(万元)

(2)美国子公司分回股息在美国已纳税额=160/(1-20%)×20%=40(万元)

(3)少缴了10万元(50-40),补税。

再分析英国:

(1)英国子公司分回股息抵免限额(即:英国分回股息按我国税法计算的应纳税额)

=72/(1-28%)×25%=25(万元)

(2)英国子公司分回股息在英国已纳税额=72/(1-28%)×28%=28(万元)

(3)多缴了3万元,不退。

了解更多相关考点,点击查看:2017税务师《涉税服务实务》第六章重要知识点汇总(二)

(本文是东奥会计在线原创文章,转载请注明来自东奥会计在线)

津公网安备12010202000755号

津公网安备12010202000755号