2017《涉税服务实务》基础考点:计税依据的审核(二)

2017年税务师考试备考正在进行中,为了帮助大家更好复习,东奥小编为大家整理2017年《涉税服务实务》知识点:计税依据的审核(二)

【内容导航】:

(二)对于存量房地产转让

【所属章节】:

本知识点属于《涉税服务实务》科目第十一章第53讲 土地增值税纳税申报和纳税审核(2)

【知识点】:计税依据的审核

(二)对于存量房地产转让

1.房屋及建筑物的评估价格

由政府批准设立的房地产评估机构评定的重置成本价乘以成新度折扣率后的价格。

评估价格=重置成本价×成新度折扣率

2.取得土地使用权所支付的地价款或出让金和按国家统一规定缴纳的有关费用。

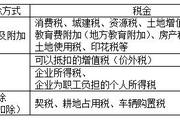

3.转让环节缴纳的税金(营业税、城建税、教育费附加、地方教育费附加、印花税)。

【提示】

①凡不能取得评估价格,但能提供购房发票的:取得土地使用权所支付的金额、旧房及建筑物的评估价格,可按发票所载金额并从购买年度起至转让年度止每年加计5%计算扣除。

②计算扣除项目时“每年”按购房发票所载日期起至售房发票开具之日止,每满12个月计一年;超过一年,未满12个月但超过6个月的,可以视同为一年。

③对于转让旧房及建筑物,既没有评估价格,又不能提供购房发票的,地方税务机关可以实行核定征收。

④对于个人购入房地产再转让的,其在购入时已缴纳的契税,已经包括在旧房及建筑物的评估价格中,在计征土地增值税时,不另作为“与转让房地产有关税金”预计扣除。

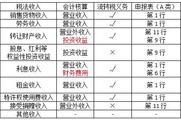

【注意】以上收入在考试中关注题目已知条件中设定的时间,在2016年5月1日后转让取得的收入为含税的,注意换算为不含税收入(题目特殊说明除外)。

【例题·单选题】位于县城的某商贸公司2015年12月销售一栋旧办公楼,取得收入1000万元,缴纳印花税0.5万元,因无法取得评估价格,公司提供了购房发票,该办公楼购于2012年1月,购价为600万元,缴纳契税18万元(能提供完税凭证)。该公司销售办公楼计算土地增值税时,假设不考虑地方教育费附加,则可扣除项目金额的合计数为( )。

A.639.6万元

B.640.1万元

C.760.1万元

D.763.7万元

【答案】C

【解析】销售旧的办公楼需要缴纳的营业税、城建税及教育费附加=(1000-600)×5%×(1+5%+3%)=21.6(万元);因为无法取得评估价格,所以按照购房发票所载金额从购买年度起至转让年度止每年加计5%扣除,600×(1+5%×4)=720(万元);可以扣除的项目金额合计数为720+21.6+18+0.5=760.1(万元)。

今天的成功是因为昨天的积累,明天的成功则依赖于今天的努力。一分耕耘,一分收获。祝大家2017税务师考试轻松过关!更多习题欢迎查看:2017年税务师每日一练汇总。

津公网安备12010202000755号

津公网安备12010202000755号