2017税务师《税法二》基础考点:应纳税所得额

2017年税务师考试还有2个多月的备考时间,考生们复习是否顺利呢?东奥小编每天为大家整理《税法二》知识点:应纳税所得额,助大家轻松过关。

【内容导航】

1.应纳税额=(每月收入-3500或4800)×适用税率-速算扣除数

2.雇佣和派遣单位分别支付工资、薪金的费用扣除。

3.雇佣单位将部分工资、薪金上交派遣单位。

4.境内、境外分别取得工资、薪金所得的费用扣除。

5.特定行业职工取得的工资、薪金所得的费用扣除。

6.个人取得公务交通、通讯补贴收入的扣除标准。

【所属章节】

本知识点属于《税法二》第二章22讲 应纳税额的计算(1)

【知识点】应纳税所得额

1.应纳税额=(每月收入-3500或4800)×适用税率-速算扣除数

工资、薪金所得费用扣除标准

(1)工资、薪金所得:2011年9月1日起(含),个人所得税费用扣除标准为每月3500元。2011年8月31日前,每月扣除2000元。(费用扣除额,不是起征点)

(2)附加费用扣除

2011年9月1日起,在每月扣除3500元的基础上,再减除1300元,即扣除4800元;

适用于:

①在中国境内的外商投资企业和外国企业中工作的外籍人员;

②应聘在中国境内企业、事业单位、社会社团、国家机关中工作取得工薪所得的外籍专家;

③在中国境内有住所而在中国境外任职或受雇取得工薪所得的个人。

【解释】附加减除费用也适用于华侨和香港、澳门、台湾同胞。“一国两制”之“一国两税制”

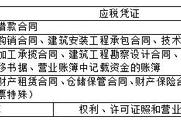

2.雇佣和派遣单位分别支付工资、薪金的费用扣除。为了有利于征管,采取由支付者减除费用的办法:

(1)只有雇佣单位在支付工资、薪金时,才可按税法规定减除费用,计算扣缴税款;

(2)派遣单位支付的工资、薪金不再减除费用,以支付全额直接确定适用税率,计算扣缴个人所得税。

(3)上述纳税义务人,应持两处支付单位提供的原始明细工资、薪金单(书)和完税凭证原件,选择并固定到一地税务机关汇算清缴其工资、薪金收入的个人所得税。

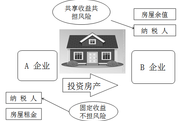

3.雇佣单位将部分工资、薪金上交派遣单位。

对于外商投资企业、外国企业和外国驻华机构发放给中方工作人员的工资、薪金所得,应全额计税。对于可以提供有效合同或有关凭证,能够证明其工资、薪金所得的一部分按有关规定上交派遣(介绍)单位的,可以扣除其实际上交的部分,按其余额计征个人所得税。

津公网安备12010202000755号

津公网安备12010202000755号