2017税务师《税法二》基础考点:财产转让所得的计税方法

2017税务师考试科目较多,大家备考的时候要注意劳逸结合,为方便大家熟悉知识点,特此为您整理《税法二》知识点:财产转让所得的计税方法

【内容导航】

1.“财产原值”中重点之一:有价证券

2.个人购买和处置债权取得所得征收个人所得税

【所属章节】

本知识点属于《税法二》科目第二章第25讲

【知识点】财产转让所得的计税方法

应纳税所得额=每次收入额-财产原值-合理税费

应纳税额=应纳税所得额×适用税率

关注四大类财产转让:“房产、股权、有价证券、艺术收藏品”

1.“财产原值”中重点之一:有价证券

每次卖出债券应纳个人所得税额=(该次卖出该类债券收入-该次卖出该类债券允许扣除的买价和费用)×20%

“配比原则”的应用是重点。

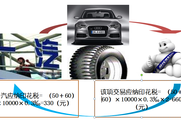

【例题•计算题】某人本期购入债券1000份,每份买入价10元,支付购进买入债券的税费共计150元。本期内将买入的债券一次卖出600份,每份卖出价12元,支付卖出债券的税费共计110元。l2月末债券到期,该公民取得债券利息收入2500元。计算该个人应缴纳的个人所得税。

【答案及解析】

(1)一次卖出债券应扣除的买价及费用=(10000+150)÷1000×600+110=6200(元)

应缴纳个人所得税=(600×12-6200)×20%=200(元)。

(2)债券利息收入应缴纳个人所得税=2500×20%=500(元)。

2.个人购买和处置债权取得所得征收个人所得税

“打包债权”,应按照“财产转让所得”项目缴纳个人所得税。

如果只处置部分债权的,其应纳税所得额按以下方式确定:

(1)以每次处置部分债权的所得,作为一次财产转让所得征税。

(2)其应税收入按照个人取得的货币资产和非货币资产的评估价值或市场价值的合计数确定。

(3)当次处置债权成本费用=个人购置“打包”债权实际支出×当次处置债权账面价值(或拍卖机构公布价值)/“打包”债权账面价值(或拍卖机构公布价值)。

(4)个人购买债权过程中发生的拍卖招标手续费、诉讼费、审计评估费以及缴纳的税金等合理税费,在计算个人所得税时允许扣除。

祝大家2017税务师考试轻松过关!更多习题欢迎查看:2017税务师每日一练汇总

津公网安备12010202000755号

津公网安备12010202000755号