2017税务师《税法一》基础考点:销项税额

2017税务师考试在即,在这秋高气爽的天气里,小编为您奉上《税法一》知识点:销项税额,帮助您保持良好学习状态。

【内容导航】

1.销售额的一般规定

2.特殊销售方式下的销售额(掌握)

3.视同销售行为销售额的确定

4.含税销售额的换算

【所属章节】

本知识点属于《税法一》科目第二章第7讲

【知识点】销项税额

纳税人销售货物或提供应税劳务、销售服务、无形资产或者不动产,按照销售额和税法规定的税率计算并向购买方收取的增值税额为销项税额。

销项税额=销售额×税率

【归纳】销项税额是纳税人按规定自行计算出来的,计算依据是不含增值税的销售额。

在具体运算时,销售额可分为四类:

一般销售方式下的销售额;

特殊销售方式下的销售额;

按差额确定销售额;

视同销售的销售额。

另外,在确定销售额时,还要注意含税销售额的换算。

价格构成公式:价格=成本+利润+税金(价内税)

价内税:税金是价格的组成部分,如消费税、资源税等。

价外税:税金不属于价格组成部分,如增值税。

(一)销售额的一般规定

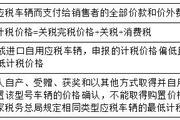

| 销售额的包含项目 | 销售额中不包含的项目 |

| (1)向购买方收取的全部价款 (2)向购买方收取的价外费用 (3)消费税等价内税金(自身应缴的消费税) | (1)向购买方收取的销项税 (2)特殊的往来款 ①受托加工应征消费税的消费品所代收代缴的消费税(代缴) ②符合条件的代垫运输费用 ③符合条件代为收取的政府性基金和行政事业收费 ④销货同时代办保险收取的保险费、代购买方缴纳的车辆购置税、车辆牌照费 |

【提示1】所谓价外费用,包括销售方在价外向购买方收取的手续费、补贴、基金、集资费、返还利润、奖励费、违约金、滞纳金、延期付款利息、赔偿金、代收款项、代垫款项、包装费、包装物租金、储备费、优质费、运输装卸费以及其他各种性质的价外收费。

【提示2】同时符合条件的代垫运输费用是指:

(1)承运部门的运输费用发票开具给购买方的;

(2)纳税人将该项发票转交给购买方的。

(二)特殊销售方式下的销售额(掌握)

1.采取折扣方式销售

注意三个概念——折扣销售、销售折扣、销售折让。

①折扣销售(商业折扣)

特点:销售时折扣已确定发生,有条件在同一张发票上注明并在入账时直接扣除。

折扣销售(商业折扣)的税务处理规则:

符合发票管理规定的,可按折扣后的余额计算销项税额。

折扣销售只限于价格的折扣,且需在金额栏体现,在备注栏注明的折扣不得被减除。

【例题·单选题】甲服装厂为增值税一般纳税人,2012年9月销售给乙企业300套服装,不含税价格为700元/套。由于乙企业购买数量较多,甲服装厂给予乙企业7折的优惠,并按原价开具了增值税专用发票,折扣额在同一张发票的“备注”栏注明。甲服装厂当月的销项税额为( )元。(2013年)

A.24990

B.35700

C.36890

D.47600

【答案】B

【解析】甲服装厂当月的销项税额=700×300×17%=35700(元)。

②销售折扣(现金折扣)

特点:销售时预计可能发生,按照总价法入账(不考虑现金折扣),在实际发生时作为理财性支出计入财务费用。

销售折扣(现金折扣)的税务处理规则:折扣额不得从销售额中减除。

【注意】折扣销售与销售折扣的增值税税务处理有不同的规定,不能混淆。

销售折扣不能在计算增值税时扣减销售额,但是可以在计算所得税时作为财务费用扣减所得额。

③销售折让可以从销售额中减除。

同票折;红票冲。

2.采取以旧换新方式销售

①一般按新货同期销售价格确定销售额,不得减除旧货收购价格;

②金银首饰以旧换新业务按销售方实际收到的不含增值税的全部价款征税。

【特别提示】金银首饰的以旧换新政策与其他货物的以旧换新政策有不同的规定,不能混淆。

【举例】某百货公司家电部以旧换新电冰箱10台,新冰箱零售价3159元/台,旧冰箱100元/台;其金银首饰部采取“以旧换新”方式向消费者销售金项链10条,每条新项链的零售价格为3000元,每条旧项链作价1800元,每条项链取得差价款1200元,则:

电冰箱销售额=3159×10/(1+17%)=27000(元)

项链销售额=1200×10/(1+17%)=10256.41(元)。

3.采取还本销售方式销售

【举例】

正常销售彩电:不含税售价0.6万元/台

还本销售彩电:不含税售价2万元/台,5年后还本2万元

销售额算哪一个?

0.6万元?2万元?0?2万元在5年里的利息?

【规定】还本销售方式下销售额的确定:销售额就是货物的销售价格,不能扣除还本支出。

4.采取以物易物方式销售

【例如】服装厂用自产服装换取燃气公司的天然气。

【规定】

(1)双方以各自发出货物(劳务、应税行为)核算销售额并计算销项税。

(2)双方是否能抵扣进项税还要看能否取得对方专用发票、是否是换入用于不得抵扣进项税项目等因素。

【例题·单选题】甲贸易公司为增值税一般纳税人,2015年4月以不含税价格为15万元的玉米与乙公司不含税价格为8万元的罐头进行交换,差价款由乙公司以银行存款支付,双方均向对方开具增值税专用发票,假定当月取得的相关票据均符合税法规定,并在当月抵扣进项税,甲贸易公司当月应缴纳增值税( )万元。(2015年)

A.0.59

B.1.95

C.2.50

D.1.19

【答案】A

【解析】应纳的增值税=15×0.13-8×0.17=0.59(万元)。

5.直销的增值税处理

直销企业的经营模式主要有两种

6.包装物押金是否计入销售额

【提示】包装物押金与包装物租金不是等同概念,有不同的涉税处理。

纳税人为销售货物而出租出借包装物收取的押金:

①除酒类产品的包装物押金,一年以内且未超过企业规定期限,单独核算者,不做销售处理。

②除酒类产品的包装物押金,一年以内但超过企业规定期限,单独核算者,做销售处理。

③除酒类产品的包装物押金,一年以上,一般做销售处理。

④酒类包装物押金,收到就做销售处理(黄酒、啤酒除外)。

【例题1·单选题】某生产企业(增值税一般纳税人),2008年7月销售化工产品取得含税销售额793.26万元,为销售货物出借包装物收取押金15.21万元,约定3个月内返还;当月没收逾期未退还包装物的押金1.3万元。该企业2008年7月上述业务计税销售额为( )万元。(2009年)

A.679.11

B.691

C.692.11

D.794.56

【答案】A

【解析】到期未收回的包装物押金应价税分离计入销售额。该企业2008年7月上述业务计税销售额=(793.26+1.3)÷(1+17%)=679.11(万元)。

【例题2·单选题】2007年3月,某酒厂(增值税一般纳税人)销售粮食白酒和啤酒给副食品公司,其中白酒开具增值税专用发票,收取不含税价款50000元,另外收取包装物押金3000元;啤酒开具普通发票,收取的价税合计款23400元,另外收取包装物押金1500元。副食品公司按合同约定,于2007年12月将白酒、啤酒包装物全部退还给酒厂,并取回全部押金。就此项业务,该酒厂2007年3月计算的增值税销项税额应为( )元。(2008年)

A.11900

B.12117.95

C.12335.90

D.12553.85

【答案】C

【解析】该酒厂2007年3月增值税销项税额=50000×17%+(23400+3000)/(1+17%)×17%=12335.90(元)。

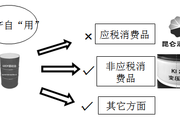

(三)视同销售行为销售额的确定

纳税人销售价格明显偏低并无正当理由或者有视同销售货物行为而无销售额者,在计算时,视同销售行为的销售额要按照如下规定的顺序来确定,不能随意跨越次序:

(1)按纳税人最近时期同类货物的平均销售价格确定。

(2)按其他纳税人最近时期同类货物的平均销售价格确定。

(3)按组成计税价格确定。

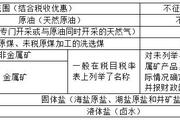

组价公式一:组成计税价格=成本×(1+成本利润率)

公式中的成本是指:销售自产货物的为实际生产成本,销售外购货物的为实际采购成本。用这个公式组价的货物不涉及消费税,公式里的成本利润率使用10%。

组价公式二:组成计税价格=成本×(1+成本利润率)+消费税

属于应征消费税的货物,其组成计税价格中应加计消费税额。公式中的成本利润率要按照消费税一章国家税务总局规定的成本利润率确定。

(四)含税销售额的换算

增值税的销售额不包括收取的增值税销项税额,因为增值税是价外税,增值税税金不是销售额的组成部分,如果纳税人取得的是价税合计金额,还需换算成不含增值税的销售额。

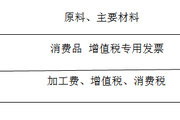

| 视为含税收入的主要情况 | 换算公式 |

| (1)商业企业零售价 | 销售额=含增值税销售额÷(1+税率/征收率) |

| (2)价税合并收取的金额 | |

| (3)价外费用 | |

(4)包装物的押金 |

更多习题在2017税务师《税法一》基础知识点,方便考生随时自我检测。

津公网安备12010202000755号

津公网安备12010202000755号