2017税务师《税法二》基础考点:国际税收抵免制度

(二)我国的税收抵免制度

居民企业以及非居民企业在中国境内设立的机构、场所(以下统称企业),取得的所得已在境外缴纳的所得税税额,可以从其当期应纳税额中抵免,抵免限额为该项所得依照《企业所得税法》及其实施条例计算的应纳税额;超过抵兔限额的部分,可以在以后5个年度内,用每年度抵免限额抵免当年应抵税额后的余额进行抵补:

1.适用范围

(1)纳税人境外所得的范围。

可以适用境外(包括港澳台地区,下同)所得税收抵免的纳税人包括两类:

①居民企业(包括按境外法律设立但实际管理机构在中国,被判定为中国税收居民的企业)可以就其取得的境外所得直接缴纳和间接负担的境外企业所得税性质的税额进行抵免。

②非居民企业(外国企业)在中国境内设立的机构(场所)可以就其取得的发生在境外,但与其有实际联系的所得直接缴纳的境外企业所得税性质的税额进行抵免。

(2)抵免办法。

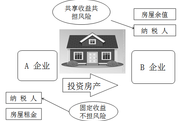

境外税额抵免分为直接抵免和间接抵免。

①直接抵免。直接抵免是指,企业直接作为纳税人就其境外所得在境外缴纳的所得税额在我国应纳税额中抵免。直接抵免主要适用于企业就来源于境外的营业利润所得在境外所缴纳的企业所得税,以及就来源于或发生于境外的股息、红利等权益性投资所得、利息、租金、特许权使用费、财产转让等所得在境外被源泉扣缴的预提所得税。

②间接抵免。间接抵免是指,境外企业就分配股息前的利润缴纳的外国所得税额中由我国居民企业就该项分得的股息性质的所得间接负担的部分,在我国的应纳税额中抵免。间接抵免的适用范围为居民企业从境外子公司取得的股息、红利等权益性投资收益所得。

2.境外所得税额抵免计算的基本项目

企业应按照税法的有关规定准确计算下列当期与抵免境外所得税有关的项目后,确定当期实际可抵免分国(地区)别的境外所得税税额和抵免限额:

(1)境内所得的应纳税所得额(以下称境内应纳税所得额)和分国(地区)别的境外所得的应纳税所得额(以下称境外应纳税所得额)。

(2)分国(地区)别的可抵免境外所得税税额。

(3)分国(地区)别的境外所得税的抵免限额。

3.境外应纳税所得额的计算

企业应按照税法的有关规定,确定中国境外所得并按以下规定计算境外应纳所得税税额。

根据境外所得,在计算适用境外税额直接抵免的应纳税所得额时,应为将该项境外所得直接缴纳的境外所得税额还原计算后的境外税前所得;上述直接缴纳税额还原后的所得中属于股息、红利所得的,在计算适用境外税额间接抵免的境外所得时,应再将该项境外所得间接负担的税额还原计算,即该境外股息、红利所得应为境外股息、红利税后净所得与就该项所得直接缴纳和间接负担的税额之和。

在汇总计算境外应纳税所得额时,企业在境外同一国家(地区)设立不具有独立纳税地位的分支机构,按照《企业所得税法》及其实施条例的有关规定计算的亏损,不得抵减其境内或他国(地区)的应纳税所得额,但可以用同一国家(地区)其他项目或以后年度的所得按规定弥补。

4.可予抵免境外所得税税额的确认

可予抵免境外所得税税额,是指企业来源于中国境外的所得依照中国境外税收法律以及相关规定应当缴纳并已实际缴纳的企业所得税性质的税款。

【解释】不应作为可抵免境外所得税税额的情形:

①按照境外所得税法律及相关规定属于错缴或错征的境外所得税税款。

②按照税收协定规定不应征收的境外所得税税款。

③因少缴或迟缴境外所得税而追加的利息、滞纳金或罚款。

④境外所得税纳税人或者其利害关系人从境外征税主体得到实际返还或补偿的境外所得税税款。

⑤按照我国《企业所得税法》及其实施条例规定,已经免征我国企业所得税的境外所得负担的境外所得税税款。

⑥按照国务院财政、税务主管部门有关规定已经从企业境外应纳税所得额中扣除的境外所得税税款。

津公网安备12010202000755号

津公网安备12010202000755号