2017税务师《税法二》基础考点:国际税收抵免

税务师考试虽然有难度,但是大家不必担忧,努力学习,为了税务师证奋斗,每天看一道《税法二》知识点:国际税收抵免制度,帮助自己打好基础,顺利过关!

【内容导航】

国际税收抵免制度

【所属章节】

本知识点属于《税法二》第三章31讲

【知识点】国际税收抵免制度

【解释】间接抵免税额计算公式如下:

本层企业所纳税额属于由一家上一层企业负担的税额=(本层企业就利润和投资收益所实际缴纳的税额+符合规定的由本层企业间接负担的税额)×本层企业向一家上一层企业分配的股息(红利)÷本层企业所得税后利润额

(1)公式中:

①本层企业是指实际分配股息(红利)的境外被投资企业。

②本层企业就利润和投资收益所实际缴纳的税额是指,本层企业按所在国税法就利润缴纳的企业所得税和在被投资方所在国就分得的股息等权益性投资收益被源泉扣缴的预提所得税。

③符合《财政部 国家税务总局关于企业境外所得税收抵免有关问题的通知》(财税[2009]125号)规定的由本层企业间接负担的税额是指该层企业由于从下一层企业分回股息(红利)而间接负担的由下一层企业就其利润缴纳的企业所得税税额。

④本层企业向一家上一层企业分配的股息(红利)是指该层企业向上一层企业实际分配的扣缴预提所得税前的股息(红利)数额。

⑤本层企业所得税后利润额是指该层企业实现的利润总额减去就其利润实际缴纳的企业所得税后的余额。

(2)每一层企业从其持股的下一层企业在一个年度中分得的股息(红利),若是由该下一层企业不同年度的税后未分配利润组成,则应按该股息(红利)对应的每一年度未分配利润,分别计算就该项分配利润间接负担的税额;按各年度计算的间接负担税额之和,即为取得股息(红利)的企业该一个年度中分得的股息(红利)所得间接负担的所得税额。

(3)境外第二层及以下层级企业归属不同国家的,在计算居民企业负担境外税额时,均以境外第一层企业所在国(地区)为国别划分进行归集计算,而不论该第一层企业的下层企业归属何国(地区)。

【税额抵免计算案例】两层抵免

国家:甲国、乙国、丙国 年度:2010年

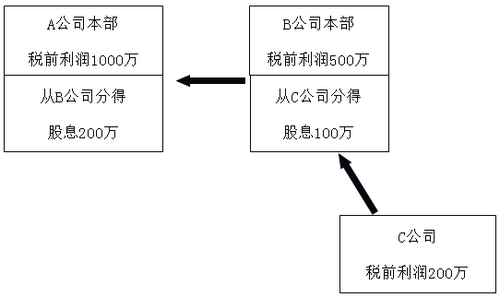

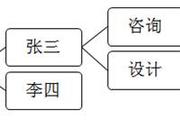

纳税人:甲国A公司、乙国B公司(A的子公司,假设A公司100%持股)、丙国C公司(B的子公司,假设B公司100%持股)。

税率:甲国25%税率、乙国30%税率、丙国20%税率。

利润:A公司税前利润1000万、A从B收到股息200万;B公司税前利润500万元,B从C收到股息100万;C公司税前利润200万(不考虑预提所得税)。

津公网安备12010202000755号

津公网安备12010202000755号