2017税务师《税法一》基础考点:抵减增值税税额

税务师备考已经进入攻坚阶段,考生一定要充分利用好有限的时间提升学习效率,东奥小编今日为您提供2017税务师《税法一》基础考点:增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策

【内容导航】

增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策

【所属章节】

本知识点属于《税法一》第二章11讲

【知识点】增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策

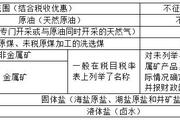

增值税纳税人2011年12月1日(含,下同)以后初次购买增值税税控系统专用设备(包括分开票机)支付的费用以及缴纳的技术维护费,可在增值税应纳税额中全额抵减。具体规定如下表:

| 纳税人购买或支付 | 抵税规则 | |

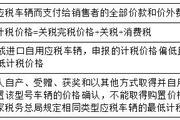

| 购买税控系统专用设备 | 初次购买 | 可凭购买增值税税控系统专用设备取得的增值税专用发票,在增值税应纳税额中全额抵减(抵减额为价税合计额),不足抵减的可结转下期继续抵减。即用价税合计数抵减增值税额 |

| 非初次购买 | 费用由其自行负担,不得在增值税应纳税额中抵减。即只能凭专用发票抵税但不能抵价。 | |

| 支付技术服务费 | 2011年12月1日后缴纳的 | 可凭技术维护服务单位开具的技术维护费发票,在增值税应纳税额中全额抵减,不足抵减的可结转下期继续抵减。 |

【特别提示2】增值税防伪税控系统专用设备包括金税卡、IC卡、读卡器或金税盘、报税盘,但不包括税控收款机,也不包括电脑、打印机等通用设备。

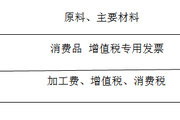

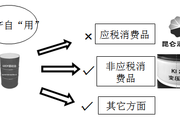

【特别提示1】增值税一般纳税人支付的两项费用在增值税应纳税额中全额抵减的,其增值税专用发票不作为增值税抵扣凭证,其进项税额不得从销项税额中抵扣。即价税合计抵税后,该发票不能再次抵扣进项税额。

【例题】某企业为增值税一般纳税人,2017年5月采购原材料,取得的增值税专用发票注明货款100000元,增值税17000元,同月初次购买增值税防伪税控系统专用设备,取得的增值税专用发票注明价款1500元,增值税225元,当月该企业不含增值税销售额150000元,则该企业当月应纳增值税=150000×17%-17000-(1500+225)=6775(元)。

更多习题在2017税务师《税法一》基础知识点,方便考生随时自我检测。

(本文是东奥会计在线原创文章,转载请注明来自东奥会计在线)

津公网安备12010202000755号

津公网安备12010202000755号