2017税务师《税法一》基础考点:简易计税方法

2017税务师考试科目较多,大家备考的时候要注意劳逸结合,为方便大家熟悉知识点,特此为您整理《税法一》知识点:简易计税方法计税规则

【内容导航】

简易计税方法计税规则

【所属章节】

本知识点属于《税法一》第二章11讲

【知识点】简易计税方法计税规则

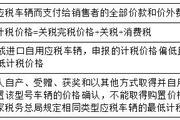

简易计税方法的应纳税额,是指按照销售额和增值税征收率计算的增值税额,不得抵扣进项税额,计算公式:

应纳税额=销售额×征收率

销售额=含增值税销售额÷(1+征收率)

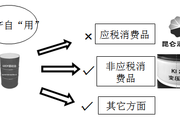

【特别提示1】简易计税方法的适用对象,既包括小规模纳税人销售货物、提供应税劳务或应税行为;也包括一般纳税人的特殊销售或提供特定应税行为。

【特别提示2】这里销售额的含义与一般计税方法中销售额的含义一样,均是不含增值税的销售额。简易计税方法与一般计税方法的基本计税差异是:

(1)一般计税方法计算价税分离时使用的是税率,简易计税方法使用征收率计算价税分离。

(2)一般计税方法用销售额计算的是销项税额,简易计税方法用销售额计算的是应纳税额。

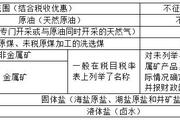

【特别提示3】我国增值税的法定征收率是3%;一些特殊项目适用于减按2%的征收率执行。

全面“营改增”后的与不动产有关的特殊项目适用5%的征收率;一些特殊项目适用于减按1.5%的征收率执行。

【归纳】关于小规模纳税人征收率的运用

小规模纳税人适用的征收率

1.按照3%的征收率计税——法定征收率

计税公式:销售额=含税销售额/(1+3%)

应纳税额=销售额×3%

2.减按2%征收率征收

计税公式:销售额=含税销售额/(1+3%)

应纳税额=销售额×2%

3.按照5%征收率征收

计税公式:应纳税额=销售额×5%

注意:不含税销售额有全额和差额的不同情况

适用情况:

(1)小规模纳税人销售自己取得或自建的不动产;

(2)出租的不动产(不含个人出租住房)。

4.减按1.5%征收率征收

计税公式:应纳税额=销售额×1.5%

销售额=含税销售额/(1+5%)

适用情况:

个人出租的住房。

【举例1】甲快餐店(小规模纳税人)将一处门市房出租,收取当月含税租金50000元,取得的租赁收入应纳增值税=50000/(1+5%)×5%=2380.95(元)

【举例2】张某将一处住房出租,收取当月含税租金3000元,取得的不含税租赁收入=3000/(1+5%)=2857.14元,未达到增值税起征点,免纳增值税。

【归纳】小规模纳税人的征收率运用

| 小规模纳税人的销售标的 | 适用的征收率 | |

| 自己使用过的 | 固定资产(动产) | 减按2% |

| 物品 | 3% | |

| 自己未使用过的 | 固定资产(动产) | |

| 旧货 | 减按2% | |

| 取得或自建的 | 不动产 | 5% |

| 出租 | 不动产 | 5% |

| 个人出租住房 | 1.50% | |

| 其他“营改增”服务 | 3% | |

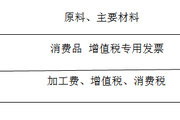

A.2718.45 【例题1·单选题】某服装厂为增值税小规模纳税人,2016年7月销售自己使用过3年的固定资产,取得含税销售额100000元;销售自己使用过的包装物,取得含税销售额40000元,未放弃享受减税优惠。2016年7月该服装厂上述业务应纳增值税( )元。(2011年考题改编)

B.3106.80

C.3125.83

D.4077.67

【答案】B

【解析】应纳增值税=100000/(1+3%)×2%+40000/(1+3%)×3%=3106.80(元)。

【例题2·单选题】某便利店为增值税小规模纳税人,2016年6月销售货物共取得含税收入40000元,代收水电煤等公共事业费共计50000元,取得代收手续费收入1500元,该便利店2016年6月应缴纳增值税( )元。(2016年回忆版)

A.3617.43

B.1208.74

C.1236.48

D.2665.05

【答案】B

【解析】该便利店2016年6月应缴纳增值税=(40000+1500)/(1+3%)×3%=1208.74(元)。

日出而学习,日落而休息,考生备考也要注意劳逸结合,用健康的身体迎接考试。更多习题在2017税务师《税法一》基础知识点。

(本文是东奥会计在线原创文章,转载请注明来自东奥会计在线)

津公网安备12010202000755号

津公网安备12010202000755号