2017税务师《税法一》基础考点:房地产项目增值税

2017税务师考试科目较多,大家备考的时候要注意劳逸结合,为方便大家熟悉知识点,特此为您整理《税法一》知识点:房地产开发企业销售自行开发的房地产项目增值税征收管理

【内容导航】

(一)一般纳税人征收管理

(二)小规模纳税人征收管理

【所属章节】

本知识点属于《税法一》第二章14讲

【知识点】房地产开发企业销售自行开发的房地产项目增值税征收管理

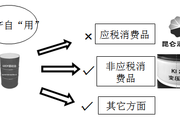

适用范围:房地产开发企业销售自行开发的房地产项目,适用以下规定。

自行开发,是指在依法取得土地使用权的土地上进行基础设施和房屋建设。

房地产开发企业以接盘等形式购入未完工的房地产项目继续开发后,以自己的名义立项销售的,属于销售自行开发的房地产项目。

(一)一般纳税人征收管理

1.销售额

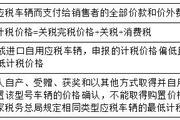

(1)一般规定的销售额——差额不含税

销售额=(全部价款和价外费用-当期允许扣除的土地价款)÷(1+11%)

当期允许扣除的土地价款按照以下公式计算:

当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×支付的土地价款

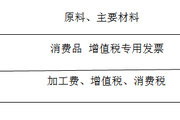

【提示】差额的内容和单据

支付的土地价款,是指向政府、土地管理部门或受政府委托收取土地价款的单位直接支付的土地价款。

在计算销售额时从全部价款和价外费用中扣除土地价款,应当取得省级以上(含省级)财政部门监(印)制的财政票据。

一般纳税人应建立台账登记土地价款的扣除情况,扣除的土地价款不得超过纳税人实际支付的土地价款。

(2)特殊项目的销售额——全额不含税

一般纳税人销售自行开发的房地产老项目,可以选择适用简易计税方法按照5%的征收率计税。

一般纳税人销售自行开发的房地产老项目适用简易计税方法计税的,以取得的全部价款和价外费用为销售额,不得扣除对应的土地价款。

房地产老项目,是指:

(1)《建筑工程施工许可证》注明的合同开工日期在2016年4月30日前的房地产项目;

(2)《建筑工程施工许可证》未注明合同开工日期或者未取得《建筑工程施工许可证》但建筑工程承包合同注明的开工日期在2016年4月30日前的建筑工程项目。

一经选择简易计税方法计税的,36个月内不得变更为一般计税方法计税。

2.预收款的预缴税款

一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。

应预缴税款在取得预收款的次月纳税申报期向主管国税机关预缴税款。按照以下公式计算:

应预缴税款=预收款÷(1+适用税率或征收率)×3%

适用一般计税方法计税的,按照11%的适用税率计算;适用简易计税方法计税的,按照5%的征收率计算。

【例题1】某房地产企业的一个房地产开发项目5月收到预收款2000万元,则应在6月的申报期内向主管国税局预缴税款:

2000÷(1+11%)×3%=54.05(万元)。

【例题2】某房地产企业的一个房地产开发项目5月收到预收款2000万元,该企业选择简易计税方法,则应在6月的申报期内向主管国税局预缴税款:

2000÷(1+5%)×3%=57.14(万元)。

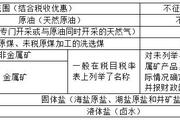

3.进项税额

一般纳税人销售自行开发的房地产项目,兼有一般计税方法计税、简易计税方法计税、免征增值税的房地产项目而无法划分不得抵扣的进项税额的,应以《建筑工程施工许可证》注明的“建设规模”为依据进行划分。

不得抵扣的进项税额=当期无法划分的全部进项税额×(简易计税、免税房地产项目建设规模÷房地产项目总建设规模)

(二)小规模纳税人征收管理

1.预缴税款

房地产开发企业中的小规模纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。

应预缴税款按照以下公式计算:

应预缴税款=预收款÷(1+5%)×3%

【提示】房地产开发企业中的小规模纳税人不适用3%的征收率,而适用5%的征收率,但是预征率是3%。

2.小规模纳税人的申报

应在取得预收款的次月纳税申报期或主管国税机关核定的纳税期限向主管国税机关预缴税款。

小规模纳税人销售自行开发的房地产项目,应按照《试点实施办法》第四十五条规定的纳税义务发生时间,以当期销售额和5%的征收率计算当期应纳税额,抵减已预缴税款后,向主管国税机关申报纳税。未抵减完的预缴税款可以结转下期继续抵减。

【例题·单选题】“营改增”后小规模纳税人销售自行开发的房地产项目,其2016年4月30日前收取并已向主管地税机关申报缴纳营业税的预收款,未开具营业税发票的,可( )。

A.补开营业税发票

B.开具增值税普通发票

C.申请代开增值税专用发票

D.开具收据

【答案】B

小编为你整理2017年税务师《税法一》基础知识点,希望大家能够高效备考,轻松过关!

(本文是东奥会计在线原创文章,转载请注明来自东奥会计在线)

津公网安备12010202000755号

津公网安备12010202000755号