2017《涉税服务实务》基础考点:税款征收

2017年税务师考试考生不要因为难就放弃,放弃是人生最大的失败,今天东奥会计在线小编继续为大家提供2017税务师《涉税服务实务》知识点:税款征收

【内容导航】

1.税款征收的概念

2.税款征收的方式

3.税款征收的措施

【所属章节】

本知识点属于《涉税服务实务》第二章5讲

【知识点】税款征收

1.税款征收的概念

税款征收是指税务机关依照法律、行政法规的规定将纳税人应当缴纳的税款组织入库的一系列活动的总称,是税收征收管理工作的中心环节。

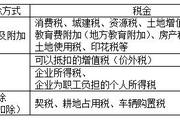

2.税款征收的方式

(1)查账征收:账务健全的纳税人。

(2)查定征收:针对账务不全,但能控制其材料、产量或进销货物的纳税单位或个人,由税务机关依据正常条件下的生产能力对其生产的应税产品查定产量、销售额并据以征收税款的征收方式。

(3)查验征收:税务机关对纳税人的应税商品、产品,通过查验数量,按市场一般销售单价计算其销售收入,并据以计算应纳税款的一种征收方式。

(4)定期定额征收:是对小型个体工商户采取定期确定营业额、利润额并据以核定应纳税额的一种征收方式。

(5)代扣代缴:由支付人在向纳税人支付款项时,从所支付的款项中依法直接扣收税款并代为缴纳。(如企业向职工支付工资并代扣代缴个人所得税)

(6)代收代缴:由与纳税人有经济业务往来的单位和个人在向纳税人收取款项时依法收取税款。(如受托加工应税消费品,受托方代收代缴消费税)

(7)委托代征:根据规定委托有关单位和人员代征零星、分散和异地缴纳的税收的行为。

【提示】在代征税款工作中获知纳税人商业秘密和个人隐私的,应当依法为纳税人保密。

【例题•单选题】税务机关对小型个体工商户征收税款的基本方法是( )。

A.代扣代缴

B.定期定额征收

C.查定征收

D.查账征收

【答案】B

【解析】定期定额征收是对小型个体工商户采取定期确定营业额、利润额并据以核定应纳税额的一种税款征收方式。

3.税款征收的措施

(1)由主管税务机关调整应纳税额

纳税人有下列情形之一的,税务机关有权核定其应纳税额:

①依照法律、行政法规的规定可以不设置账簿的;

②依照法律、行政法规的规定应当设置但未设置账簿的;

③擅自销毁账簿或者拒不提供纳税资料的;

④虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查账的;

⑤发生纳税义务,未按照规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的;

⑥纳税人申报的计税依据明显偏低,又无正当理由的。

(2)关联企业纳税调整

纳税人与关联企业业务往来时,应当按照独立企业之间的业务往来收取或者支付价款、费用;不按照独立企业之间的业务往来收取或者支付价款、费用,而减少其应纳税的收入或者所得额的,税务机关有权进行合理调整。

(3)责令缴纳

对未按照规定办理税务登记的从事生产、经营的纳税人以及临时从事经营的纳税人,由税务机关核定其应纳税额,责令缴纳;不缴纳的,税务机关可以扣押其价值相当于应纳税款的商品、货物。扣押后缴纳应纳税款的,税务机关必须立即解除扣押,并归还所扣押的商品、货物;扣押后仍不缴纳应纳税款的,经县以上税务局(分局)局长批准,依法拍卖或者变卖所扣押的商品、货物,以拍卖或者变卖所得抵缴税款。

(4)责令提供纳税担保

税务机关有根据认为从事生产、经营的纳税人有逃避纳税义务行为的,可以在规定的纳税期前责令纳税人限期缴纳应纳税额,在限期内发现纳税人有明显的转移、隐匿其应纳税的商品、货物以及其他财产或者应纳税的收入的迹象的,税务机关可责成纳税人提供纳税担保。

(5)采取税收保全措施

税务机关责令纳税人提供纳税担保而纳税人拒绝提供纳税担保或无力提供纳税担保的,经县以上税务局(分局)局长批准,税务机关可以采取下列税收保全措施:

①书面通知纳税人开户银行或者其他金融机构冻结纳税人的金额相当于应纳税款的存款;

②扣押、查封纳税人的价值相当于应纳税款的商品、货物或其他财产。

纳税人在规定的限期内缴纳税款的,税务机关必须立即解除税收保全措施;限期期满仍未缴纳税款的,经县以上税务局(分局)局长批准,税务机关可以书面通知纳税人开户银行或者其他金融机构从其冻结的存款中扣缴税款,或者依法拍卖或者变卖所扣押、查封的商品、货物或者其他财产,以拍卖或者变卖所得抵缴税款。

【提示】

(1)个人及其所扶养家属维持生活必需的住房和用品,不在税收保全措施范围之内。

(2)个人及其所扶养家属维持生活必需的住房和用品不包括机动车辆、金银饰品、古玩字画、豪华住宅或者一处以外的住房。

(3)税务机关对单价5000元以下的其他生活用品,不采取税收保全措施和强制执行措施。

【例题1•单选题】关于税收保全措施的说法,错误的是( )。(2015年回忆版)

A.采取税收保全措施必须经县以上税务局(分局)局长批准

B.个人及其所扶养家属维持生活必需的住房和用品,不在税收保全措施之内

C.有人居住的住房不适用税收保全措施

D.纳税人在规定的限期内缴纳税款的,税务机关必须立即解除税收保全措施

【答案】C

【解析】个人及其所扶养家属维持生活必需的住房和用品,不在税收保全措施之内,豪华住宅或者一处以外的住房不属于所称的个人及其所扶养家属维持生活必需的住房。

【例题2•单选题】当需要采取税收保全措施时,下列资产中,不能纳入税收保全范围的是( )。(2011年)

A.被执行人拥有的唯一一辆机动车

B.被执行人自有的金银首饰

C.被执行人新购入的价值4000元家具

D.被执行人名下的别墅

【答案】C

(6)采取强制执行措施

从事生产、经营的纳税人、扣缴义务人未按照规定的期限缴纳或者解缴税款,纳税担保人未按照规定的期限缴纳所担保的税款,由税务机关责令限期缴纳,逾期仍未缴纳的,经县以上税务局(分局)局长批准,税务机关可以采取下列强制执行措施:

①书面通知其开户银行或者其他金融机构从其存款中扣缴税款。

②扣押、查封、依法拍卖或者变卖其价值相当于应纳税款的商品、货物或者其他财产,以拍卖或者变卖所得抵缴税款。

个人及其所扶养家属维持生活必需的住房和用品,不在强制执行措施的范围之内。

【提示1】执行范围同税收保全措施规定。

税务机关采取强制执行措施时,对纳税人、扣缴义务人、纳税担保人未缴纳的滞纳金同时强制执行。

【提示2】税收保全措施并不是强制执行措施的必经前置程序,有可能先保全再强制执行,也有可能未保全,直接进入强制执行程序。

【例题•多选题】下列对于税款征收采取强制执行措施的说法,正确的有( )。

A.如果纳税人未按规定期限缴纳税款,税务机关就采取强制执行措施

B.税务机关采取强制执行措施时,主要针对纳税人未缴税款,不包括其未缴纳的滞纳金

C.个人唯一住房不在强制执行范围内

D.税务机关采取强制执行措施可书面通知纳税人开户银行从其存款中扣缴税款

E.税收强制执行措施只能由公安机关作出

【答案】CD

【解析】从事生产、经营的纳税人、扣缴义务人未按照规定的期限缴纳或者解缴税款,纳税担保人未按照规定的期限缴纳所担保的税款,由税务机关责令限期缴纳,逾期仍未缴纳的,经县以上税务局(分局)局长批准,税务机关可以采取强制执行措施,选项A错误;税务机关采取强制执行措施时,对纳税人、扣缴义务人、纳税担保人未缴纳的滞纳金同时强制执行,选项B错误;税收强制执行措施由税务机关作出,选项E错误。

(7)阻止出境

欠缴税款的纳税人或其法定代表人在出境前未按照规定结清应纳税款、滞纳金或者提供纳税担保的,税务机关可以通知出入境管理机关阻止其出境。

【例题•多选题】下列属于税款征收方式的有( )。

A.查验征收

B.定期定额征收

C.代收代缴

D.责令缴纳

E.责令提供纳税担保

【答案】ABC

【解析】请注意分清税款征收方式和税款征收措施。

税款征收方式 | 税款征收措施 |

(1)查账征收 (2)查定征收 (3)查验征收 (4)定期定额征收 (5)代扣代缴 (6)代收代缴 (7)委托代征 | (1)由主管税务机关调整应纳税额 (2)关联企业纳税调整 (3)责令缴纳 (4)责令提供纳税担保 (5)采取税收保全措施 (6)采取强制执行措施 (7)阻止出境 |

小编为你整理税务师《涉税服务实务》知识点,希望大家能够高效备考,轻松过关!

(本文是东奥会计在线原创文章,转载请注明来自东奥会计在线)

津公网安备12010202000755号

津公网安备12010202000755号