2017中级经济师《金融》精编考点: 金融远期含约

中级经济师考试即将到来,时间宝贵,决不能浪费。东奥小编为大家精选了中级经济师金融的知识点,希望大家继续加油,今日知识点为:金融远期含约

【内容导航】

(一)远期价格

(二)金融远期合约的价值

(三)远期利率协议的交割与估值

(四)金融远期合约的套期保值

【所属章节】:

本知识点属于《金融》科目 第七章金融工程与金融风险

【知识点】:金融远期含约

(一)远期价格

远期价格(ForwardPrice)是使得远期合约价值为零的交割价格,它依赖于标的资产的现价。远期合约签订时,买卖双方不需要交换任何现金流,因此远期合约价值为零,故此时远期合约的无套利交割价格应该等于标的资产的远期价格,否则套利者可以通过买卖标的资产现货和远期合约获取无风险利润,直至市场套利机会消失。其实远期价格不但可以用于确定远期合约的交割价格,还可用于计算远期合约的价值,同时也是期货价格的参考。

远期价格通常通过持有成本模型进行计算。

无红利股票的远期价格:

其中,F,是远期价格;St是股票当前的价格;r是无风险连续复利;T是到期时间;上式表示的是股票在[l,T]时间段的远期价格。如假设一支无红利支付的股票当前股价为20元,无风险连续复利为0.05则该股票1年期的远期价格为只Ft=20c0.05=21.031。

有现金收益资产的远期价格:

其中,I是在[t,T]时间段内持有资产获得现金收益的折现值,如债券的票息、股票的现金红利的折现。

有红利率资产的远期价格:

其中,q表示标的资产的红利率,如外汇远期合约中外币的存款利率,股票的股票红利,股指的红利率等。该公式用于远期外汇合约时,计算出的外汇远期价格称之为远期汇率。

远期价格的公式表明资产的远期价格仅与当前的现货价格有关,与未来的资产价格无关,因此远期价格并不是对未来资产价格的预期。

(二)金融远期合约的价值

金融远期合约的价值即买卖双方在交易远期合约时买方应该向卖方支付的现金,即产品本身的价值。由于远期台约初始价值为零,髓着时间的流逝,标的资产价格变化带来远期价格的变化,导致已有的远期合约价值不再为零,故在合约有效期期间,金融远期合约的价值可以是正的,也可以是负的。

金融远期合约在任意时点t的价值为:

其中, 是远期合约在t时点的价值; 是标的资产在[t,T]时间段的远期价格;K是远期合约的交割价格;T是远期合约的到期日。从公式可以看出,当标的资产价格增加时,远期价格增大,因此远期合约价值增大,而当标的资产价格下跌时,远期价格减小,此时远期合约价值变小,甚至可能为负值。

(三)远期利率协议的交割与估值

1.远期利率协议的交割

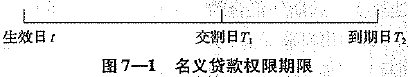

远期利率协议(ForwardRateAgreements,简称FRA)是指买卖双方同意从未来某一时刻开始在后续的一定时期内按协议利率借贷一笔数额确定、以具体货币表示的名义本金的协议。远期利率协议的买方是名义借款人,其订立远期利率协议的目的是规避利率上升的风险。远期利率协议的卖方是名义贷款人,其订立远期利率协议的目的是规避利率下降的风险。之所以称为“名义”,是因为借贷双方不必交换本金,只是在交割日根据协议利率和参考利率之间的差额,交割利息差的折现值。FRA中涉及三个时间点,一个是协议生效日,一个是名义贷款起息日,即交割日(SettlementDate),一个是名义贷款到期日,即到期日(MaturityDate)。远期利率协议的表示通常是交割日×到期日,如3×9的远期利率协议表示距离交割日为3个月,距离到期日为9个月,因此名义贷款权限为6个月,如图7-1所示。

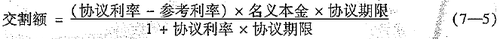

由于FRA的交割日是在名义贷款期初,而不是名义贷款期末,因此交割额的计算需要将利息差进行贴现,具体以FRA买方损益为例,计算公式如下:

其中,协议期限( )以年为单位表示,即协议天数/年基准天数,一般美元的年基准天数取360天,英镑的年基准天数取365天。参考利率一般选取被广泛接受的市场利率,如美国是Libor,我国是Shibor,用以计算交割额。若协议利率>参考利率,交割额为正,卖方向买方支付交割额:若协议利率<参考利率,交割额为负,买方向卖方支付交割额。

2.远期利率协议的估值

远期利率协议与其他远期合约一样,在签订时理论价值为零,因此其协议利率等于远期利率,计算公式为:

其中,DL=T2-t,DS=T1-t,DF=T1-T2;Basis为年基准天数;iL为DL期的即期利率;iT为D,期的即期利率。若期初协议利率不等于远期利率,则可以通过构造套利策略获取无风险利润,在现实生活中,银行通常以远期利率为基准,将报出的买(卖)价格下浮(上浮)一定数量的基点。

(四)金融远期合约的套期保值

由于远期合约在场外进行交易,合约不规范,流动性较差,因此远期合约用于套期保值主要是静态套期保值。在期初签订远期合约,后通过到期交割的方式完成套期保值,目的是完全消除套期保值期间价格波动的风险。根据买卖方向不同分为多头套期保值和空头套期保值。多头套期保值是买入远期合约的套期保值,空头套期保值指卖出远期合约的套期保值。

1.基于远期利率协议的套期保值

当投资者担心利率上升给自己造成损失时,可以通过购买远期利率协议进行套期保值,其结果是将未来的借款利率固定在某一水平上。它适用于打算在未来融资的公司,以及打算在未来某一时间出售已持有债券的投资者。

例如,某公司计划在3个月之后借入一笔为期6个月的1000万美元的浮动利率债务。根据该公司的信用状况,该公司能以6个月期的Libor利率水平借人资金,目前6个月期的Libor利率水平为6%,但该公司担心3个月后Libor将上升。为此,他可以买入一份名义本金为1000万美元的3x9远期利率协议。假设现在银行挂出的3×9以Libor为参照利率的远期利率协议的报价为6.25%,那么该借款者就可以把借款利率锁定在6.25%的水平上。

相反,当投资者担心利率下降给自己造成损失时,可以通过卖出远期利率协议进行套期保值,其结果是将未来投资的收益固定在某一水平上。它适用于打算在未来进行投资的公司或者未来要发行短期贷款的金融机构。

2.基于远期外汇合约的套期保值

类似的多头套期保值就是通过买入远期外汇合约来避免汇率上升的风险,它适用于在未来某日期将支出外汇的机构和个人,如进口商品、出国旅游、到期偿还外债、计划进行外汇投资等。空头套期保值就是通过卖出远期外汇合约来避免汇率下降的风险,它适用于在未来某日期将收到外汇的机构和个人,如出口商品、提供劳务、现有的对外投资、到期收回贷款等。

当两种货币之间(如日元和加元之间)没有合适的远期合约时,套期保值者可利用第三种货币(如美元)来进行交叉套期保值。如一家加拿大公司要对一笔3个月后收到的日元款项进行保值,它可买进日元远期(即用美元买日元),同时卖出加元远期(即用加元买美元),来进行交叉套期保值。

一分耕耘,一分收获。祝大家2017中级经济师考试轻松过关!更多习题欢迎查看:2017年中级经济师考试试题汇总。

(本文是东奥会计在线原创文章,转载请注明来自东奥会计在线)

津公网安备12010202000755号

津公网安备12010202000755号