2017中级经济师《财政税收》精编考点:消费税计税依据

中级经济师考试倒计时开启了,时间有限为了帮助大家更好复习,东奥小编为大家总结中级经济师财政税收知识点,希望对大家有帮助,今日考点为:消费税计税依据

【所属章节】:

本知识点属于《财政税收》科目 第四章 货物和劳务税制度

【知识点】:消费税计税依据

自行销售应税消费品应纳税额计税依据

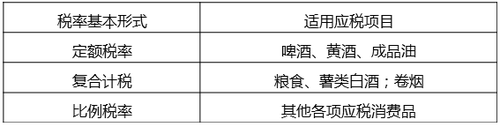

1.实行从量定额计征办法的计税依据

目前我国对啤酒、黄酒、汽油、柴油采用从量定额征收办法,计税依据纳税人销售应税消费品的数量。

应纳税额=应税消费品数量×消费税单位税额。

2.实行从价定率计征办法的计税依据

(1)计税依据:销售额;

(2)销售额:是指纳税人销售应税消费品向购买方收取的全部价款和价外费用;

【提示】不涉及销售量时增值税与消费税所指“销售额”基本一致。

(3)销售额中不包括:

1)应向购买方收取的增值税税款;

2)同时符合一定条件的代垫运输费用。

①承运部门的运费发票开具给购买方的

②纳税人将该项发票转交给购买方的

3)同时符合以下条件代为收取的政府性基金或者行政事业性收费:

①由国务院或者财政部批准设立的政府性基金,由国务院或者省级人民政府及其财政、价格主管部门批准设立的行政事业性收费;

②收取时开具省级以上财政部门印制的财政票据;

③所收款项全额上缴财政。

【提示】如果在销售额中含增值税,如何将含增值税的销售额换成不含增值税销售额。

应税消费品的销售额=含增值税的销售额÷(1+增值税税率或征收率)

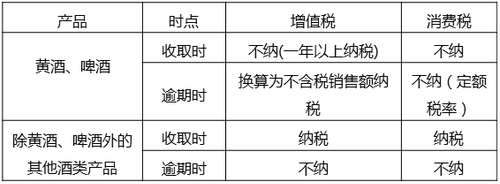

(4)包装物押金征收的规定与增值税相同(注意从量计征时区别)

①除酒类产品的包装物押金外,其他产品包装物押金单独核算又未过期的,则押金不并入应税消费品的销售额中征税。但对因逾期未收回的包装物不再退还的和已收取1年以上的押金,应并入应税消费品的销售额纳税。

②酒类产品押金

(5)白酒生产企业随应税白酒的销售而向购货方收取的“品牌使用费”属于价款的组成部分,应缴纳消费税。

【例题·单选题】纳税人因销售应税消费品而出租出借包装物的押金,其正确的计税方法是( )。(2011年)

A.啤酒包装物收取押金时征收增值税

B.啤酒的包装物押金征收消费税

C.黄酒的包装物押金征收消费税

D.白酒的包装物既征增值税,又征消费税

【答案】D

3.计税依据的若干特殊规定

(1)销售额中扣除外购已税消费品已纳消费税的规定(了解):

1)外购已税烟丝生产的卷烟;

2)外购已税化妆品生产的化妆品;

3)外购已税珠宝玉石生产的贵重首饰及珠宝玉石;

4)外购已税鞭炮焰火生产的鞭炮焰火;

5)以外购的已税木制一次性筷子为原料生产的木制一次性筷子;

6)以外购的已税实木地板为原料生产的实木地板;

7)以外购的已税杆头、杆身和握把为原料生产的高尔夫球杆;

8)以外购已税石脑油为原料生产的应税消费品;

9)以外购的已税润滑油为原料生产的润滑油;

10)以外购的已税汽油、柴油为原料连续生产的汽油、柴油;

11)单位和个人外购润滑油大包装经简单加工改成小包装或者外购润滑油不经加工只贴商标的行为,视同应税消费税品的生产行为。单位和个人发生的以上行为应当申报缴纳消费税,准予扣除外购润滑油已纳的消费税税款。

12)外购电池、涂料大包装改成小包装或者外购电池、涂料不经加工只贴商标的行为,视同应税消费税品的生产行为。发生上述生产行为的单位和个人应按规定申报缴纳消费税。

【提示】从商业企业购进应税消费品连续生产应税消费品,符合抵扣条件的,准予扣除外购消费品已纳消费税税额:

当期准予扣除的外购应税消费品已纳税款=

当期准予扣除的外购应税消费品的买价或数量×外购应税消费品的适用税率或税额

当期准予扣除的外购应税消费品的买价或数量=期初库存的外购应税消费品的买价或数量+当期购进的应税消费品的买价或数量-期末库存的外购应税消费品的买价或数量

(2)自设非独立核算门市部计税的规定

纳税人通过自设非独立核算门市部销售的自产应税消费品,应当按照门市部对外销售数额或者销售数量计算征收消费税。

(3)应税消费品用于其他方面的规定

纳税人自产的应税消费品用于换取生产资料和消费资料、投资入股和抵偿债务等方面,应当按纳税人同类应税消费品的最高销售价格作为计税依据。(换、投、抵)

【链接】此三项增值税采用平均售价作为计税依据。

【例题·单选题】某小汽车生产企业为增值税一般纳税人,6月份将生产的某型号小汽车10辆,以每辆出厂价12000元(不含增值税)给自设非独立核算的门市部;门市部又以每辆18000元(含增值税)售给消费者。小汽车生产企业6月份应缴纳消费税( )元。(小汽车适用消费税税率5%)

A.7692.31

B.15.2

C.13.2

D.11.2

【答案】A

【解析】应纳税额=销售额×税率=18000×10÷(1+17%)×5%=153,846.15×5%=7692.31(元)

【例题·多选题】根据消费税条例,以纳税人同类应税消费品的最高销售价格作为计税依据计算消费税的有( )。(2014年)

A.用于馈赠的应税消费品

B.用于抵债的应税消费品

C.用于换取生产资料的应税消费品

D.用于换取消费资料的应税消费品

E.用于投资入股的应税消费品

【答案】BCDE

【例题·单选题】某化妆品生产企业,生产化妆品按15%税率交消费税。销售高档化妆品50万元,本月拿200盒化妆品换生产资料。最高价为每盒200元,最低价每盒为160元,中间平均价为每盒180元。该化妆品生产企业应纳消费税( )万元。(以上价格为不含税价格)

A.8.1

B.15.2

C.13.2

D.11.2

【答案】A

【解析】消费税=50×15%+200×200÷10000×15%=8.1(万

大家继续加油哦,要想查看更多题目在这里,在这里:2017年中级经济师考试试题汇总。

(本文是东奥会计在线原创文章,转载请注明来自东奥会计在线)

津公网安备12010202000755号

津公网安备12010202000755号