2017中级经济师《金融》精编考点: 金融期权

中级经济师考试即将带来,有志者竟成,东奥小编为大家精选了中级经济师金融的知识点,希望大家每天都有所进步,继续加油。

【内容导航】

(一)金融期权的价值结构

(二)金融期权价值的合理范围

(三)金融期权的套期保值

(四)金融期权的套利

【所属章节】:

本知识点属于《金融》科目 第七章金融工程与金融风险

【知识点】:金融期权

(一)金融期权的价值结构

期权的价值一般被分为内在价值和时间价值两部分,内在价值体现的是立即执行期权带来的收益,时间价值体现的是期权有效期期间标的资产价格变动带来的收益。

1.内在价值

期权的内在价值可有可无,根据期权是否存在内在价值可以将期权分为实值期权、平价期权和虚值期权。实值期权指内在价值为正的期权,如标的资产现价高于执行价的看涨期权或者当前标的资产价格低于执行价的看跌期权就是实值期权,而标的资产现价与执行价相等的期权为平价期权,标的资产现价低于执行价的看涨期权或者标的资产现价高于执行价的看跌期权为虚值期权。

2.时间价值

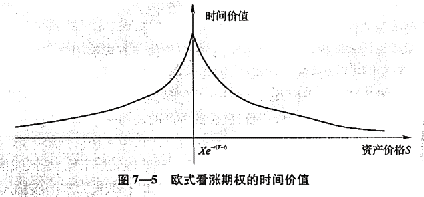

即期权费减去内在价值后剩余的部分,反映了交易商愿意为标的资产价格波动的不确定性所支付的代价。这部分价值一般为正,但对于接近到期日的期权或者深度实值期权和深度虚值期权其价值可能为0。在相同执行价的情况下,平价期权的时间价值是最大的。

图7-5展示了欧式看涨期权的时间价值与标的资产现价的关系。

(二)金融期权价值的合理范围

1.欧式看涨期权价值的合理范围

由于看涨期权赋予的是买入标的资产的权利,因此其价值不会超过标的资产自身的价值,同时由于其时间价值是非负的,因此其价值也不会低于内在价值,故欧式看涨期权的期权费取值的合理范围为:

这里St为标的资产的现价;X为期权的执行价格;r为无风险利率;t为当前时间;r为当期时间;c为欧式看涨期权的期权费。由于欧式期权不能提前执行,因此其内在价值通过折现进行了调整。当欧式看涨期权的期权费超过此范围时,可以通过买卖现货资产和看涨期权的组合进行套利。注意这里我们没有考虑标的资产支付红利、付息或者外币资产的情况。

2.欧式看跌期权价值的合理范围

由于看跌期权赋予的是以固定价格X卖出标的资产的权利,X是执行看跌期权带来的最高收益,故看跌期权的价值应低于执行价格,而欧式看跌期权无法提前执行,因此其价值要低于最高收益的折现值;同时看跌期权的时间价值也是非负的,故其期权费也不会低于其内在价值。综合上述分析,欧式看跌期权的期权费取值的合理范围为:

3.美式看涨期权价值的合理范围

在标的资产没有红利支付时,美式看涨期权虽然可以提前执行,但提前执行获得的资产不产生红利,而货币可以产生时间价值,冈此提前执行美式看涨期权是不合理的,因此其价值的合理范围与欧式看涨期权相同。不过当标的资产有红利或者利息支付时,美式看涨期权是可能提前执行的。

4.美式看跌期权价值的合理范围

由于提前执行看跌期权相当于提前卖出资产,获得现金,而现金可以产生无风险收益,因此直观上看,美式看跌期权可能提前执行,故美式看跌期权的价值通常大于欧式看跌期权,而其取值范围也相应扩大为:

(三)金融期权的套期保值

1.利用期权为现货资产套期保值

当未来需要买入现货资产,担心未来价格上涨增加购买成本时,可以买人看涨期权进行套期保值,当未来需要卖出现货资产,担心未来价格下跌降低资产收益时,可以卖出看跌期权进行套期保值。

2.期权的动态套期保值

由于金融期权合约到期损益的不对称性,使期权价值与其影响因素之间产生了非线性关系,因此如果投资者出售了含权的资产组合,需要对期权产品进行动态套期保值,即当影响因素如标的资产价格发生变化时需要及时调整标的资产的头寸,以达到更好的套期保值的目的。影响期权价值的因素主要包括标的资产价格、标的资产的波动率、无风险利率、到期期限、执行价格五个因素,除执行价格外其他因素都是变动的,故期权套期保值需要考虑五个因素的变动。每个因素的影响程度可以通过期权价值关于各因素的偏导数来体现,这些偏导数称之为希腊字母,故期权的套期保值也被称为希腊字母套期保值。主要应用的希腊字母是德尔塔(Delta)、伽马(Gamma)、维伽(Vega)、斯塔(Theta)和鞣(Rho)。其中德尔塔伽马用于管理资产价格变动带来的风险;维伽用于管理波动率变化带来的风险,鞣用于反应利率变动的风险,而斯塔表示到期期限对价值的影响,通常作为伽马的镜像指标使用。

(四)金融期权的套利

基于期权的套利属于工具套利,它是利用期权价格与标的资产(现货、期货或互换)价格之间的差异进行的套利。

1.看涨期权与看跌期权之间的套利

从前文所述看涨和看跌期权合理的价值范围可知,当看涨期权和看跌期权价值在上述价值范围之外时,就会存在套利机会,可以通过买卖标的资产和期权设计套利策略赚取无风险利润。除此以外,相同标的资产、到期日以及相同执行价格的欧式看涨期权和欧式看跌期权之间还应该满足平价关系:

其中,c为欧式看涨期权价值;p为欧式看跌期权价值。如果不能满足上述等式,就可以设计套利策略获取无风险利润。如c+Xe-r(T-t)>St+P,则以1单位标的资产为例,可以在期初卖出l单位看涨期权,同时借人Xe-r(T-t)的资金,买人1单位的看跌期权和单位标的资产,

剩余金额[c+Xe-r(T-t)-(St+p)即为净获利利润,到期平仓所有头寸即可。

2.水平价差套利

相同标的资产、相同期限、不同协议价格的看涨期权的价格或看跌期权的价格之间存在一定的不等关系,一旦在市场交易中存在合理的不等关系被打破,则存在套利机会,这种套利称之为水平价差套利,包括蝶式价差套利、盒式价差套利、鹰式价差套利等。

如蝶式价差套利,为简便起见,我们考虑三种协议价格Xl、X2和X3,相同标的资产,相同到期日的看涨期权,X2=(X1+X3)÷2,利用套利定价原理我们可以推导出三者的期权应该满足:2c2<cl+c3,当该关系不满足时,可以通过买入执行价格为x,和x,的期权,卖出执行价格为x2的期权进行套利。< p="">

3.垂直价差套利

垂直价差套利是利用相同标的资产、相同协议价格、不同期限的看涨期权或看跌期权价格之间的差异来赚取无风险利润。一般说来,虽然欧式期权只能在有效期结束时执行,但期限较长的期权价格仍应高于期限较短的期权,否则就存在无风险套利机会。典型的如日历价差交易策略,即买人期限较长的期权,同时卖出期限较短的期权进行套利。

4.波动率交易套利

标的资产的波动率是期权定价中最难以确定的因素,如果我们知道期权的价格,通过期权定价公式反向求解,可以计算出标的资产的一个波动率,称之为期权的隐含波动率。隐含波动率过高则意味着期权相对昂贵,如果过低,期权就会相对便宜。由于波动率具有可预测性,因此可以通过预测波动率与隐含波动率的比较确定期权价值的涨跌,如预测波动率高于隐含波动率,则未来期权价值应该增加,反之应该降低。由于看涨期权和看跌期权价值均与波动率正相关,且相同执行价的看涨、看跌期权的隐含波动率应该相等。因此一般可以通过看涨和看跌期权的组合进行套利,即跨式组合套利。如果预测波动率高于隐含波动率,可通过买人看涨期权和看跌期权套利,即跨式组合多头套利,否则可以通过卖出看涨期权和看跌期权套利,即跨式组合空头套利。

更复杂的波动率交易策略是通过希腊字母如伽马、维伽的调整完成的。

加油,加油,加油。祝大家2017中级经济师考试轻松过关!更多习题欢迎查看:2017年中级经济师考试试题汇总。

(本文是东奥会计在线原创文章,转载请注明来自东奥会计在线)

津公网安备12010202000755号

津公网安备12010202000755号