2017中级经济师《财政税收》精编考点:关税的完税价格与应纳税额的计算

中级经济师考试倒计时模式已开启,你是否全力以赴了呢?东奥小编为大家总结中级经济师财政税收知识点,希望对大家有帮助。

【内容导航】

(一)进口货物的完税价格

(二)出口货物的完税价格

(三)应纳税额的计算

【所属章节】:

本知识点属于《财政税收》科目 第四章 货物和劳务税制度

【知识点】:关税的完税价格与应纳税额的计算

(一)进口货物的完税价格(掌握)

1.一般货物的完税价格

进口货物完税价格,由海关以该货物的成交价格为基础审查确定,并且应当包括货物运抵中国境内输入地点起卸前的运输及其相关费用、保险费。

进口货物的完税价格=货物的成交价+运输及其相关费用+保险费

2.特殊进口货物完税价格

(1)运往境外修理的机械器具、运输工具或其他货物,出境时已向海关报明,并在海关规定期限内复运进境的,应当以海关审定的境外修理费和料件费为完税价格。

完税价格=境外修理费+境外料件费

【例题·单选题】某企业2014年4月将一台账面原值80万元、已提折38万元的进口设备运往境外修理,当月在海关规定的期限内复运入境。经海关审定的境外修理费4万元、料件费12万元、运费1万元。假定该设备的进口关税税率为20%。则该企业应缴纳关税为( )万元。(2014)

A.3.2

B.3.4

C.8.4

D.12.0

【答案】A

【解析】运往境外修理的机械器具、运输工具或其他货物出境时已向海关报明,并在海关规定期限内复运进境的,应当以海关审定的境外修理费和料件费为完税价格。

完税价格=境外修理费+境外料件费

完税价格=4+12=16万元

关税=16×20%=3.2(万元)

(2)运往境外加工的货物,出境时已向海关报明,并在海关规定期限内复运进境的,应当以海关审定的境外加工费和料件费以及该货物复运进境的运输及其相关费用、保险费为基础审查确定完税价格。

完税价格=境外加工费+境外料件费+复运进境的运费及相关费用+保险费

(3)经海关批准留购的暂时进境货物,以海关审查确定的留购价格作为完税价格。

(4)租赁方式进口货物。

1)以租金方式对外支付的租赁货物,在租赁期间以海关审定的租金作为完税价格;

2)留购的租赁货物,以海关审定的留购价格作为完税价格;

3)承租人申请一次性缴纳税款的,经海关同意,可以按照一定方法确认完税价格,也可按照海关审核确定的租金总额为完税价格。

(5)减税或免税进口的货物应当补税时,应当以海关审定的该货物原进口时的价格,扣除折旧部分价值作为完税价格,其计算公式如下(掌握):

完税价格=海关审定的该货物原进口时的价格×[1-补税时实际已使用的时间(月)÷(监管年限×12)]

(6)进口载有专供数据处理设备用软件的介质(不含美术、摄影、声音、图像、影视、游戏、电子出版物的介质),具有下列情形之一的,应当以介质本身的价值或者成本为基础审查确定完税价格:

1)介质本身的价值或者成本与所载软件的价值分列;

2)介质本身的价值或者成本与所载软件的价值虽未分列,但是纳税义务人能够提供介质本身的价值或者成本的证明文件,或者能提供所载软件价值的证明文件。

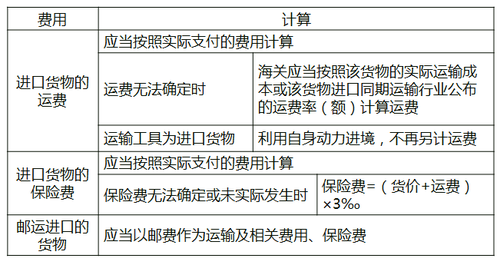

3.进口货物完税价格中的运费及其相关费用、保险费的计算(掌握)

4.进口货物海关估价方法

进口货物的价格不符合成交价格条件或者成交价格不能确定的,海关应当依次以相同货物成交价格估计方法、类似货物成交价格估价方法、倒扣价格估价方法、计算价格估价方法及其他合理方法确定的价格为基础,估定完税价格。纳税义务人向海关提供相关资料后,可以提出申请,颠倒倒扣价格估价方法和计算价格估价方法的适用次序。

(二)出口货物的完税价格

1.以成交价格为基础的完税价格

出口货物的完税价格由海关以该货物向境外销售的成交价格为基础审查确定,并应包括货物运至我国境内输出地点装载前的运输及其相关费用、保险费,但其中包含的出口关税税额,应当扣除。

【提示】不包括

1)离境口岸至境外口岸之间的运保费;

2)出口关税价格;

3)货款中单独列明由卖方承担的佣金。

2.出口货物海关估价方法(了解)

出口货物的成交价格不能确定时,完税价格由海关依次使用下列方法估定:

(1)同时或大约同时向同一国家或地区出口的相同货物的成交价格;

(2)同时或大约同时向同一国家或地区出品的类似货物的成交价格;

(3)根据境内生产相同或类似货物的成本、利润和一般费用、境内发生的运输及相关费用、保险费计算所得的价格;

(4)按照合理方法估定的价格。

(三)应纳税额的计算

【提示】常用价格条款

进口货物的完税价格(CIF,到岸价格)=离岸价(FOB)+运费、保险费

进口货物的完税价格×税率=关税

FOB(Free on Board):船上交货,又称离岸价格;

CFR(Cost and freight):成本加运费,又称离岸加运费价格;

CIF(Cost Insurance and Freight):成本、保险费加运费,又称为到岸价格,关税的计税依据。

【例4-1】甲公司2014年1月20日从德国进口铁盘条20万吨,其成交价格为CIF天津新港250000美元,已知填发税款缴款书日的外汇买卖中间价100美元=652.22人民币元,海关审核申报价格,符合“成交价格”条件,确定的进口关税税率为15%。

【解】

关税完税价格=250000×652.22÷100=1630550(元)

应纳关税税额=1630550×15%=244582.5(元)

【例4-2】乙公司从国外进口一批中厚钢板共计500万公斤,成交价格为FOB伦敦2.4英镑/公斤,已知单位运费为0.6英镑,保险费率为0.25%,填发税款缴款书当日的外汇买卖中间价为:1英镑=11.577人民币元。根据关税税则归类,中厚钢板适用最惠国税率,最惠国税率为10%。

【解】

完税价格=(FOB价格+运费)×(1+保险费率)

=(2.4+0.6)×(1+0.25%)=3.0075(英镑)=3.0075×11.577≈34.8178(元)

应纳进口关税税额=5000000公斤×34.8178元/公斤×10%=17408900(元)

倒计时模式启动中,大家继续加油哦,要想查看更多题目在这里,在这里:2017年中级经济师考试试题汇总。

(本文是东奥会计在线原创文章,转载请注明来自东奥会计在线)

津公网安备12010202000755号

津公网安备12010202000755号