2018税务师《税法二》预习阶段考点:应纳税额的计算

2018年税务师考试备考已经开始了,现在正是预习的黄金时期,因教材还未发布,小奥根据2017年的教材为大家整理了税务师预习阶段《税法二》的知识点,希望大家一战成功,华丽蜕变!

【内容导航】

一、工资、薪金所得的计税方法

二、个体工商户、个人独资企业和合伙企业生产经营所得的计税方法

三、对企事业单位承包、承租经营所得的计税方法

四、劳务报酬所得的计税方法

五、稿酬所得的计税方法

六、特许权使用费所得的计税方法

七、利息、股息、红利所得的计税方法

八、财产租赁所得的计税方法(掌握计算题)

九、财产转让所得的计税方法

十、偶然所得和其他所得的计税方法

【所属章节】

本知识点属于《税法二》企业所得税专题

【知识点】应纳税额的计算

应纳税额的计算

一、工资、薪金所得的计税方法

(一)应纳税所得额1.应纳税额=(每月收入-3500或4800)×适用税率-速算扣除数

工资、薪金所得费用扣除标准:

1.工资、薪金所得:2011年9月1日起(含),个人所得税费用扣除标准为每月3500元。2011年8月31日前,每月扣除2000元。(费用扣除额,不是起征点)

2.附加费用扣除

2011年9月1日起,在每月扣除3500元的基础上,再减除1300元,即扣除4800元;

适用于:①在中国境内的外商投资企业和外国企业中工作的外籍人员;②应聘在中国境内企业、事业单位、社会社团、国家机关中工作取得工薪所得的外籍专家;③在中国境内有住所而在中国境外任职或受雇取得工薪所得的个人。

【解释】附加减除费用也适用于华侨和香港、澳门、台湾同胞。“一国两制”之“一国两税制”。

(二)应纳税额的计算方法

一般工资、薪金所得应纳个人所得税的计算

应纳税额=(每月收入额-3500或4800元)×适用税率-速算扣除数

二、个体工商户、个人独资企业和合伙企业生产经营所得的计税方法

(一)有关个体工商业户的生产经营所得的征税规定汇集如下:

应纳税所得额=收入总额-(成本+费用+损失+准予扣除的税金)-规定的费用扣除

三、对企事业单位承包、承租经营所得的计税方法

应纳税所得额=个人承包、承租经营收入总额+承包者个人的工资-每月3500元

=会计利润-企业所得税-上缴的承包费+工资薪金性质的所得

【解释】“减除必要费用”是指按月减除3500元。

应纳税所得额=个人承包、承租经营收入总额-每月费用扣除标准×实际承包或承租月数

应纳税额=应纳税所得额×适用税率-速算扣除数

四、劳务报酬所得的计税方法

(一)应纳税所得额

费用扣除(定额或定率)

①每次收入不足4000元的

应纳税所得额=每次收入额-800元

②每次收入4000元以上的

应纳税所得额=每次收入额×(1-20%)

(二)次的规定

1.属于一次性收入的,以取得该项收入为一次,按次确定应纳税所得额。

2.属于同一事项连续性收入的,以一个月内取得的收入为一次,据以确定应纳税所得额。

3.统一规定以县(含县级市、区)为一地,其管辖内的一个月内同一项目的劳务服务为一次;当月跨县地域的,则应分别计算。(分项、分次、分地)

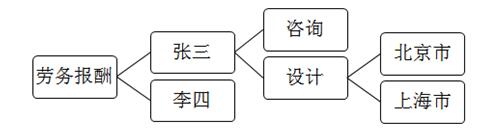

劳务报酬总结:喜洋洋四分法

先分人,再分项目、再分次、最后要分地域。

(三)应纳税额计算

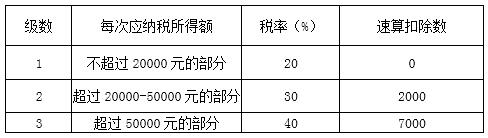

如果纳税人的每次应税劳务报酬应纳税所得额超过20000元,应实行加成征税,其应纳税总额应依据相应税率和速算扣除数计算。计算公式为:

应纳税额=应纳税所得额×适用税率-速算扣除数

五、稿酬所得的计税方法

(一)应纳税所得额的计算

1.应纳税所得额的确定

(1)每次收入不足4000元的

应纳税所得额=每次收入额-800元

(2)每次收入4000元以上的

应纳税所得额=每次收入额×(1-20%)

2.关于“次”的规定(重要)

(1)同一作品再版取得的所得,应视为另一次稿酬所得计征个人所得税;

(2)在两处或两处以上出版、发表同一作品而取得的稿酬,应就各处取得的所得或再版所得分次征税。

(3)个人的同一作品在报刊上连载,应合并其因连载而取得的所得为一次。连载之后又出书取得稿酬的,或先出书后连载取得稿酬的,应视同再版稿酬分次征税。

(4)同一作品在出版和发表时,以预付稿酬或分次支付稿酬等形式取得的稿酬收入,应合并计算为一次。

(5)同一作品出版、发表后,因添加印数而追加稿酬的,应与以前出版、发表时取得的稿酬合并计算为一次,计征个人所得税。

(6)作者去世后,对取得其遗作稿酬,按稿酬所得征税。

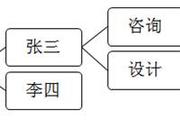

(7)关于合作出书问题。该先分钱,后扣费用,再缴税。

【特别提示】稿酬所得的“次”是每年必考的考点。

(二)适用税率

稿酬所得适用20%的比例税率,并按应纳税额减征30%,故其实际适用税率为14%(20%-20%×30%)。

(三)应纳税额计算公式

(1)每次收入不足4000元的:应纳税额=(每次收入额-800)×20%×(1-30%)

(2)每次收入在4000元以上的:应纳税额=每次收入额×(1-20%)×20%×(1-30%)

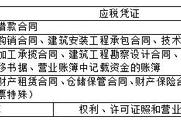

六、特许权使用费所得的计税方法

特许权使用费所得适用20%的比例税率,其应纳税额的计算公式为:

(1)每次收入不足4000元的:应纳税额=应纳税所得额×适用税率=(每次收入额-800)×20%

(2)每次收入额在4000元以上的:应纳税额=应纳税所得额×适用税率=每次收入额×(1-20%)×20%

七、利息、股息、红利所得的计税方法

应纳税所得额——无费用扣除

【解释】1.暂免征收储蓄存款利息收入个人所得税;

2.国债和国家发行的金融债券利息免个税。

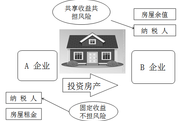

八、财产租赁所得的计税方法(掌握计算题)

应纳税所得额的计算

1.应纳税所得额的确定

(1)每次收入不超过4000元的

应纳税所得额=每次收入额-800元

(2)每次收入4000元以上的

应纳税所得额=每次收入额×(1-20%)

2.个人出租住房扣除的费用

财产租赁收入的扣除=税费+租金+修缮费+法定扣除标准

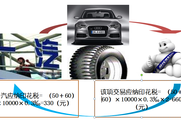

九、财产转让所得的计税方法

应纳税所得额=每次收入额-财产原值-合理税费

应纳税额=应纳税所得额×适用税率

关注四大类财产转让:“房产、股权、有价证券、艺术收藏品”

十、偶然所得和其他所得的计税方法

应纳税额=应纳税所得额(每次收入额)×20%

相信自己,就能成功!税务师考试的道路虽然并不平坦,多看多练一定会顺利通关,税务师练习题同步更新中,考生不要错过。

津公网安备12010202000755号

津公网安备12010202000755号