2018税务师《税法二》预习考点:转让房地产增值额的确定

备战2018年税务师考试,一定要做好规划,不可盲目,现在可以逐渐开始预习工作,先将备考的各科知识点进行预习,为之后的考试打好基础。小奥为大家整理了《税法二》预习知识点,帮助大家从容应对考试。

【内容导航】

一、确定转让房地产取得的收入

二、扣除项目及其金额

【所属章节】

本知识点属于《税法二》土地增值税

【知识点】转让房地产增值额的确定

转让房地产增值额的确定

在计算土地增值税时,首先应该考虑是什么样的纳税人:

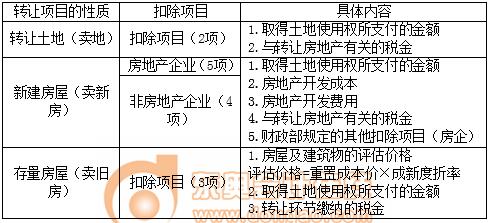

卖地有卖地的方法,卖房有卖房的方法;新房有新办法,老房有老办法。

一、确定转让房地产取得的收入

纳税人转让房地产所取得的收入,是指包括货币收入、实物收入和其他收入在内的全部价款及有关的经济利益,不允许从中减除任何成本费用。

二、扣除项目及其金额

新建房转让——房地产企业扣除5项(重点)

取得土地使用权所支付的金额

房地产开发成本

房地产开发费用

与转让房地产有关的税金

财政部规定的其他扣除项目

1.取得土地使用权所支付的金额(买地的钱)

指纳税人为取得土地使用权支付的地价款和按国家规定缴纳的有关费用之和。

按国家统一规定缴纳的有关费用是指纳税人在取得土地使用权过程中为办理有关手续,按国家统一规定缴纳的有关登记、过户手续费和契税。

【解释】取得土地使用权所支付的金额,可以有三种形式:(客观题)

(1)以出让方式取得土地使用权的,为支付的土地出让金;

(2)以行政划拨方式取得土地使用权的,为转让土地使用权时按规定补缴的土地出让金;

(3)以转让方式取得土地使用权的,为支付的地价款。

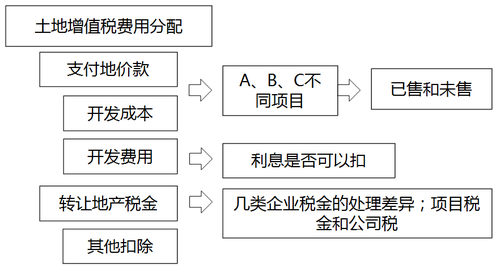

土地,分为三期,开发一期和二期,一期实现销售

土地支付金额的配比:

实际扣除土地金额=取得土地使用权所支付的金额×(已开发土地/全部土地)×(已售房/全部房)

2.房地产开发成本

(1)土地征用及拆迁补偿费,主要包括土地征用费、大市政配套费、耕地占用税、拆迁补偿支出、安置支出、回迁支出、农作物补偿费、危房补偿费等。

(2)前期工程费,指项目开发前期发生的水文、地质、勘察、测绘、规划、设计、可行性研究、筹建、场地通平等前期费用。

(3)建筑安装工程费,指开发项目开发过程中发生的各项建筑安装费用。主要包括开发项目建筑工程费和开发项目安装工程费等。

(4)基础设施费,指在开发过程中所发生的各项基础设施支出,主要包括开发项目内道路、供水、供电、供气、排污、排洪、通信、照明等社区管网工程费和环境卫生、园林绿化等园林环境工程费。

(5)公共配套设施费,指开发项目内发生的公共配套设施支出。

(6)开发间接费用,指企业为直接组织和管理开发项目所发生的,且不能将其归属于特定成本对象的成本费用性支出。主要包括管理人员工资、职工福利费、折旧费等。(非房地产开发费用)

开发一期和二期,一期实现销售

房开成本的配比:

实际扣除开发成本=所有的房地产开发成本×(已售房/全部房)

【例题·计算题】地处县城的某房地产开发公司,2012年3月对一处已竣工的房地产开发项目进行验收,可售建筑面积共计25000平方米。该项目的开发销售情况如下:

(1)该公司取得土地使用权应支付的土地出让金为16000万元,政府减征了10%,该公司按规定缴纳了契税(税率5%)。企业用一半的土地开发了该地产项目。

(2)该公司为该项目发生的开发成本为12000万元。

(3)该项目发生开发费用600万元,其中利息支出150万元,但不能按转让房地产项目计算分摊。

(4)4月销售20000平方米的房屋,共计取得收入40000万元;另外5000平方米的房屋出租给他人使用(产权未发生转移),月租金为45万元,租期为8个月。(2012年节选)

要求:

(1)计算该公司清算土地增值税时允许扣除的取得土地使用权支付金额。

(2)计算该公司清算土地增值税时允许扣除的开发成本。

【答案及解析】

(1)[16000×5%+16000×(1-10%)]×50%×(20000÷25000)=6080(万元)。

(2)12000×(20000÷25000)=9600(万元)。

3.房地产开发费用(区分企业所得税的期间费用)

房地产开发费用是指与房地产有关的销售费用、管理费用、财务费用。分两种情况确定扣除(标准扣除法,而不是实际扣除法)

(1)纳税人能够按转让房地产项目计算分摊利息支出,并能提供金融机构的贷款证明的,其允许扣除的房地产开发费用为:利息+(取得土地使用权所支付的金额+房地产开发成本)×5%以内(注:利息最高不能超过按商业银行同类同期贷款利率计算的金额)。

(2)纳税人不能按转让房地产项目计算分摊利息支出或不能提供金融机构贷款证明的,其允许扣除的房地产开发费用为:(取得土地使用权所支付的金额+房地产开发成本)×10%以内。

房开费用的配比(包括单独利息):

实际扣除开发费用=所有的房地产开发费用×(已售房/全部房)

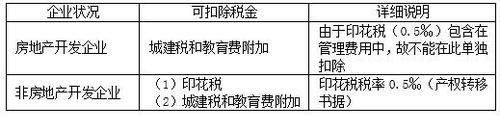

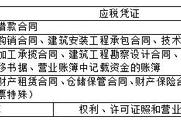

4.与转让房地产有关的税金

5.财政部确定的其他扣除项目

从事房地产开发的纳税人可加计20%的扣除:

加计扣除费用=(取得土地使用权支付的金额+房地产开发成本)×20%

土地增值税费用分配

今年的税务师考试已经结束,小奥会及时更新税务师成绩查询入口,敬请关注。

津公网安备12010202000755号

津公网安备12010202000755号