2018税务师《涉税服务实务》预习考点:消费税计税依据

税务师备考一定要注重基础知识学习,有坚实的基础才能更好地进行以后的学习,为了帮助大家提前学习知识点,小奥整理《涉税服务实务》知识点,帮助大家打好基础,顺利过关!

【内容导航】

(一)计税销售额

(二)销售数量

(三)计税依据特殊规定

【所属章节】

本知识点属于《涉税服务实务》消费税

【知识点】消费税计税依据

消费税计税依据

(一)计税销售额

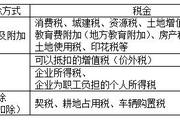

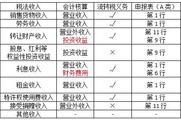

1.销售额为纳税人销售应税消费品向购买方收取的全部价款和价外费用。

全部价款中包含消费税税额,但不包括增值税税额。

2.包装物

(1)包装物连同产品销售——征收消费税。

(2)包装物不作价随同产品销售,而是收取押金(收取酒类产品的包装物押金除外)且单独核算又未过期(超过1年)——不征收消费税。

【提示】但对因逾期未收回的包装物不再退还的和虽未逾期但已收取1年以上的押金,应并入应税消费品的销售额,按照应税消费品的适用税率征收消费税。

(3)包装物既作价随同产品销售,又收取押金——分别按上述规定处理。

(4)对酒类产品生产企业销售酒类产品(黄酒、啤酒除外)而收取的包装物押金,无论押金是否返还与会计上如何核算,均需并入酒类产品销售额中,依酒类产品的适用税率征收消费税。

(二)销售数量

1.销售应税消费品的,为应税消费品的销售数量;

2.自产自用应税消费品的,为应税消费品的移送使用数量;

3.委托加工应税消费品的,为纳税人收回的应税消费品数量;

4.进口的应税消费品,为海关核定的应税消费品进口征税数量。

(三)计税依据特殊规定

1.纳税人通过自设非独立核算门市部销售的自产应税消费品,应当按照门市部对外销售额或销售数量征收消费税。

2.纳税人用于换取生产资料和消费资料、投资入股和抵偿债务等方面的应税消费品,应当以纳税人同类应税消费品的最高销售价格为依据计算消费税。

3.白酒生产企业向商业销售单位收取的“品牌使用费”是随着应税白酒的销售而向购货方收取的,属于应税白酒销售价款的组成部分,因此,不论企业采取何种方式或以何种名义收取价款,均应并入白酒的销售额中缴纳消费税。

4.纳税人兼营不同税率应税消费品,未分别核算各自销售额;从高适用税率征收消费税;将不同税率应税消费品组成成套消费品销售的从高适用税率征收消费税(即使分别核算也从高税率)。

5.白酒消费税最低计税价格的规定

(1)白酒生产企业销售给销售单位的白酒,生产企业消费税计税价格高于销售单位对外销售价格70%(含70%)以上的,税务机关暂不核定消费税最低计税价格。

(2)白酒生产企业销售给销售单位的白酒,生产企业消费税计税价格低于销售单位对外销售价格70%以下的,消费税最低计税价格由税务机关根据生产规模、白酒品牌、利润水平等情况在销售单位对外销售价格50%至70%范围内自行核定。

【提示】其中生产规模较大,利润水平较高的企业,核价幅度原则上应选择在销售单位对外销售价格60%至70%范围内。

(3)已核定最低计税价格的白酒,生产企业实际销售价格高于消费税最低计税价格的,按实际销售价格申报纳税;低于消费税最低计税价格的,按最低计税价格申报纳税。

【提示】已核定最低计税价格的白酒,销售单位对外销售价格持续上涨或下降时间达到3个月以上、累计上涨或下降幅度在20%(含)以上的白酒,税务机关重新核定最低计税价格。

东奥会适时更新税务师成绩查询入口,敬请关注。

津公网安备12010202000755号

津公网安备12010202000755号