2018《涉税服务实务》预习考点:应纳税所得额

税务师备考不可能一蹴而就,而是需要一个过程,备考最好分阶段进行,现在正是预习阶段,学习好知识点,打牢基础,让接下来的备考轻松一些。

【内容导航】

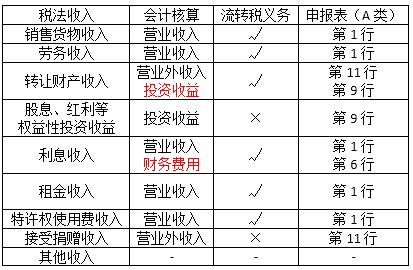

(一)收入总额

(二)特殊收入

【所属章节】

本知识点属于《涉税服务实务》企业所得税

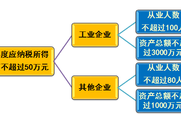

【知识点】应纳税所得额

直接法:

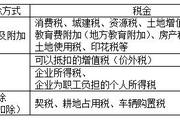

应纳税所得额=收入总额-不征税收入-免税收入-各项扣除金额-允许弥补的以前年度亏损

间接法:

应纳税所得额=会计利润总额+纳税调整增加额-纳税调整减少额

(一)收入总额

企业的收入总额包括以货币形式和非货币形式从各种来源取得的收入;纳税人以非货币形式取得的收入,应当按照公允价值确定收入额。公允价值是指按照市场价格确定的价值。

1.销售货物收入,是指企业销售商品、产品、原材料、包装物、低值易耗品以及其他存货取得的收入。

会计分录:

借:银行存款等

贷:主营业务收入

应交税费——应交增值税(销项税额)

企业销售商品同时满足下列条件的,应确认收入的实现:

(1)商品销售合同已经签订,企业已将商品所有权相关的主要风险和报酬转移给购货方;

(2)企业对已售出的商品既没有保留通常与所有权相联系的继续管理权,也没有实施有效控制;

(3)收入的金额能够可靠地计量;

(4)已发生或将发生的销售方的成本能够可靠地核算。

【提示】会计准则已经对收入的确认进行调整,估计企业所得税也需要进行相应的调整。

下列商品销售方式,应按以下规定确认收入实现的时间:

(1)销售商品采用托收承付方式的,在办妥托收手续时确认收入。

(2)销售商品采取预收款方式的,在发出商品时确认收入。

(3)销售商品需要安装和检验的,在购买方接受商品以及安装和检验完毕时确认收入。如果安装程序比较简单,可在发出商品时确认收入。

(4)销售商品采用支付手续费方式委托代销的,在收到代销清单时确认收入。

2.劳务收入:提供增值税劳务、服务。

企业在各个纳税期末,提供劳务交易的结果能够可靠估计的,应采用完工进度(完工百分比)法确认提供劳务收入。企业受托加工制造大型机械、设备、船舶、飞机等,以及从事建筑、安装、装配工程业务或者提供劳务等,持续时间超过十二个月的,应当按照纳税年度内完工进度或者完成的工作量确认收入的实现。

3.转让财产收入,是指企业转让固定资产、生物资产、无形资产、股权、债权等财产取得的收入。

【提示】企业转让股权收入

(1)确认时间:应于转让协议生效且完成股权变更手续时,确认收入的实现。

(2)转让所得:转让股权收入扣除为取得该股权所发生的成本后,为股权转让所得。企业在计算股权转让所得时,不得扣除被投资企业未分配利润等股东留存收益中按该项股权所可能分配的金额。

4.股息、红利等权益性投资收益

除另有规定外,应当以被投资企业股东或股东大会作出利润分配或转股决定的日期确认收入的实现。

【提示】对内地企业投资者通过沪港通投资香港联交所上市股票取得的转让差价所得,计入其收入总额,依法征收企业所得税。取得的股息红利所得,计入其收入总额,依法计征企业所得税。其中,内地居民企业连续持有H股满12个月取得的股息红利所得,免征企业所得税。

5.利息收入,按照合同约定的债务人应付利息的日期确认收入的实现。

6.租金收入

(1)企业提供固定资产、包装物或其他有形资产的使用权取得的收入。

(2)按照合同约定的承租人应付租金的日期确认收入的实现。

(3)租赁期限跨年度,且租金提前一次性支付的,出租人可对上述已确认的收入,在租赁期内分期均匀计入相关年度收入。【注意与增值税的区别】

7.特许权使用费收入

(1)企业提供专利权、商标权等无形资产的使用权取得的收入。

(2)按照合同约定的特许权使用人应付特许权使用费的日期确认收入的实现。

8.接受捐赠收入,按照实际收到捐赠资产的日期确认收入的实现。

9.其他收入,是指企业取得的除以上收入外的其他收入,包括企业资产溢余收入、逾期未退包装物押金收入、确实无法偿付的应付款项、已作坏账损失处理后又收回的应收款项、债务重组收入、补贴收入、违约金收入、汇兑收益等。

(二)特殊收入

1.视同销售:企业发生非货币性资产交换,以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利或者利润分配等用途。【注意与流转税视同销售的区分】

【提示】

(1)区分内部处置与移送他人;

(2)视同销售确定收入与会计收入、增值税关系;

(3)视同销售确定收入可以作为计算业务招待费与广告宣传费限额的计算基数。

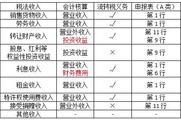

自产货物用于不同情形区分

2.售后回购:一般情况采用售后回购方式销售商品的,销售的商品按售价确认收入,回购的商品作为购进商品处理。如果具有融资性质,收到的款项应确认为负债,回购价格大于原售价的,差额应在回购期间确认为利息费用。

3.折让、折扣、销售退回(商业折扣、现金折扣、销售折让与退回)

(1)商业折扣:按扣除商业折扣后的金额确定销售商品收入金额。

(2)现金折扣:按扣除现金折扣前的金额确定销售商品收入金额,现金折扣在实际发生时作为财务费用扣除。

(3)销售折让与退回:企业已经确认销售收入的售出商品发生销售折让和销售退回,应在发生当期冲减当期销售商品收入。

4.以旧换新

销售商品以旧换新的,销售商品应当按照销售商品收入确认条件确认收入,回收的商品作为购进商品处理。

5.买一赠一:不属于捐赠,应将总的销售金额按各项商品的公允价值的比例来分摊确认各项的销售收入。

【提示】增值税属于视同销售。

6.企业转让代个人持有的限售股征税问题:

(1)企业转让限售股取得的收入,扣除限售股原值和合理税费后的余额为该限售股转让所得。

(2)企业未能提供完整、真实的限售股原值凭证,不能准确计算该限售股原值的,主管税务机关一律按该限售股转让收入的15%,核定为该限售股原值和合理税费。

【提示】企业在限售股解禁前转让限售股,企业应按减持在证券登记结算机构登记的限售股取得的全部收入,计入企业当年度应税收入计算纳税。

7.非货币性资产对外投资企业所得税处理

(1)投资企业(居民企业):

以非货币性资产对外投资确认的非货币性资产转让所得,可在不超过5年期限内,分期均匀计入相应年度的应纳税所得额,按规定计算缴纳企业所得税。

①非货币性资产转让所得:对非货币性资产进行评估并按评估后的公允价值扣除计税基础后的余额。

②确认转让收入的实现:应于投资协议生效并办理股权登记手续时。

③取得被投资企业的股权:应以非货币性资产的原计税成本为计税基础,加上每年确认的非货币性资产转让所得,逐年进行调整。

(2)被投资企业:取得非货币性资产的计税基础,应按非货币性资产的公允价值确定。

(3)投资企业停止执行递延纳税政策:

①对外投资5年内转让上述股权或投资收回:就递延期内尚未确认的非货币性资产转让所得,在转让股权或投资收回当年的企业所得税年度汇算清缴时,一次性计算缴纳企业所得税;企业在计算股权转让所得时,可将股权的计税基础一次调整到位。

②对外投资5年内注销:就递延期内尚未确认的非货币性资产转让所得,在注销当年的企业所得税年度汇算清缴时,一次性计算缴纳企业所得税。

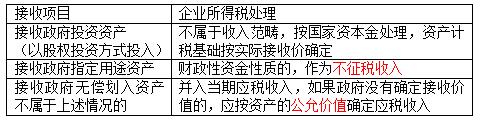

8.企业接收政府和股东划入资产所得税处理

(1)关于企业接收政府划入资产的企业所得税处理

(2)关于企业接收股东划入资产企业所得税处理

①凡作为资本金(包括资本公积)处理(且在会计上已作实际处理):属于正常接受投资行为,不能作为收入进行所得税处理;按公允价值确定计税基础。

②凡作为收入处理的,属于接受捐赠行为,按公允价值计入收入总额计算缴纳企业所得税,按公允价值确定计税基础。

大家一定要珍惜时间,认真对待每一个知识点,小奥会陪着大家一起准备、复习、冲刺,税务师备考之路并不孤单。东奥会及时更新税务师成绩查询入口,敬请关注。

津公网安备12010202000755号

津公网安备12010202000755号