【考点2】存货的初始计量(★★★)

(一)外购的存货

存货的采购成本=购买价款+相关税费+运输费+装卸费+保险费+其他可归属于存货采购成本的费用

(1)购买价款:是指企业购入的材料或商品的发票账单上列明的价款,但不包括按照规定可以抵扣的增值税进项税额。

【提示】此处是指不含增值税的“裸价”。

(2)相关税费:是指企业购买存货发生的进口关税、消费税、收购未税矿产品代扣代缴的资源税和不能抵扣的增值税进项税额等应计入存货采购成本的税费。

------------------------------

【链接·增值税知识补充】增值税是以商品和劳务在流转过程中产生的增值额作为征税对象而征收的一种流转税。计税方法有一般计税和简易计税两种方法。

①一般计税方法(适用于一般纳税人)

【理解】任何一个销售方都在卖两样东西:一样是“商品”,属于销售方的收入;另一样是国家提供的“保护服务”,属于国家的收入,由销售方代国家收取,销售方应确认为负债(应交税费)。

应纳税额=当期销项税额 - 当期允许抵扣的进项税额=15.6-13=2.6(万元)

该一般纳税人从供应商购进货物,将取得供应商开具的增值税专用发票“抵扣联”,专用发票列示的价款包括两部分:一部分是不含税价款100万元,另一部分是增值税进项税额13万元(100×13%),合计113万元。金额的换算关系为:

含税价款= 100×(1+13%)=113(万元)

不含税价款=113÷(1+13%)=100(万元)

借:库存商品 100

应交税费——应交增值税(进项税额) 13

贷:银行存款 113

结论:增值税进项税额若可以抵扣,不计入存货成本。

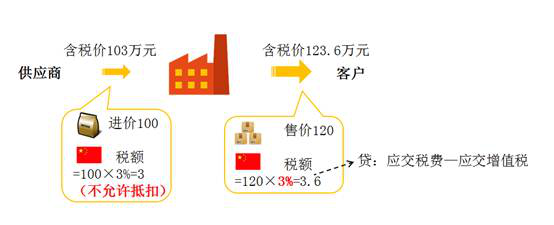

②简易计税方法(适用小规模纳税人及一般纳税人特定应税行为)

不含税销售额=含税销售额÷(1+征收率)

应纳税额=不含税销售额×征收率

该小规模纳税人从供应商购进一批货物,供应商为其开具增值税普通发票,批发商购进货物的会计处理为:

借:库存商品 103

贷:银行存款 103

结论:简易计税方法下,购进货物支付的增值税不能抵扣,应计入存货成本。即使取得了增值税专用发票,也不能抵扣。

相关试听 更多>