问题来源:

![]() 20XX年5月瀛海房地产开发有限公司销售商品房时,取得了预收款1000万元(含税收入),当地土地增值税预征率为2%,该公司应缴纳预征土地增值税多少元?

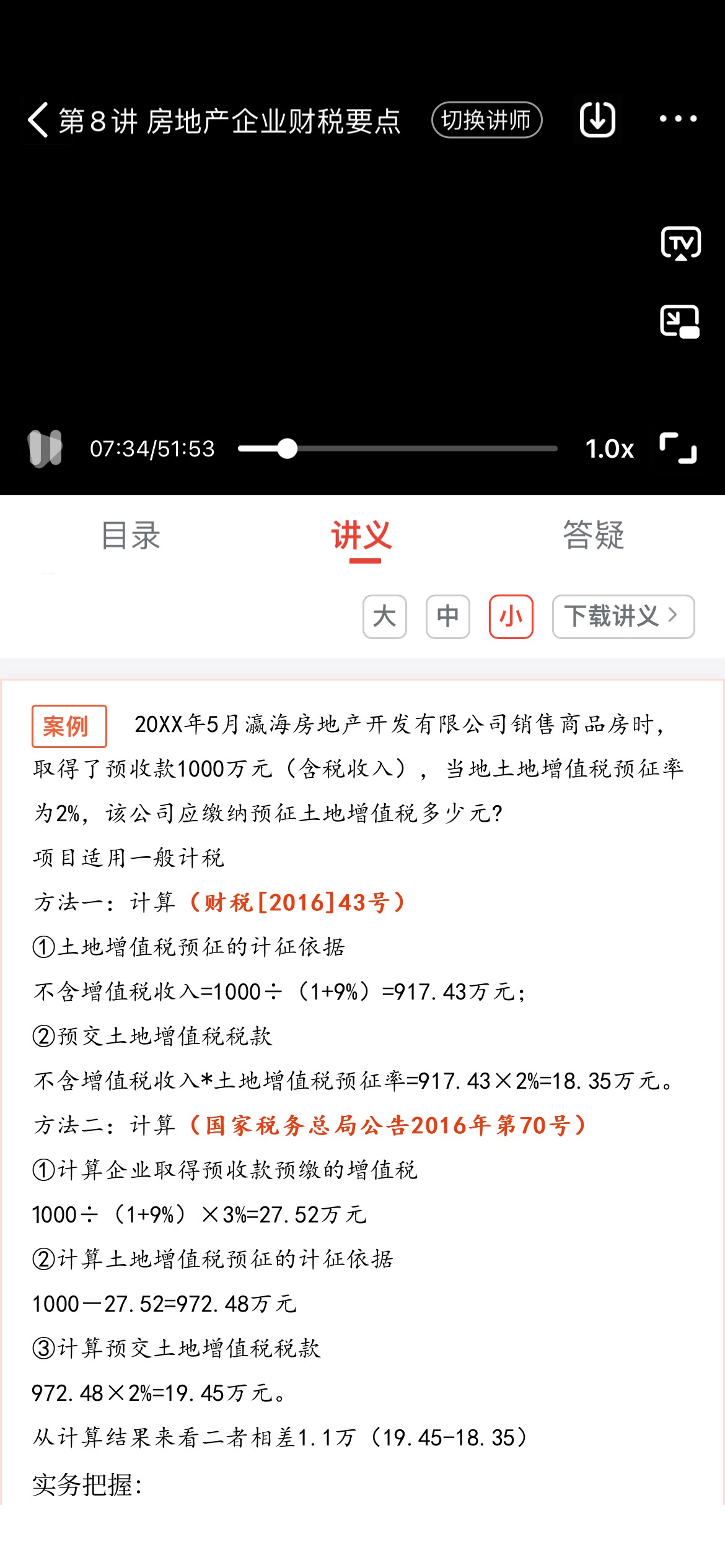

20XX年5月瀛海房地产开发有限公司销售商品房时,取得了预收款1000万元(含税收入),当地土地增值税预征率为2%,该公司应缴纳预征土地增值税多少元?

项目适用一般计税

方法一:计算(财税[2016]43号)

①土地增值税预征的计征依据

不含增值税收入=1000÷(1+9%)=917.43万元;

②预交土地增值税税款

不含增值税收入*土地增值税预征率=917.43×2%=18.35万元。

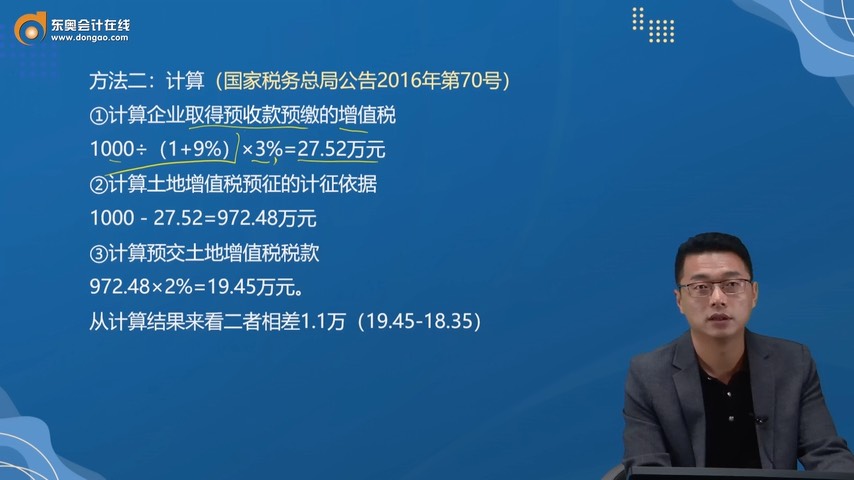

方法二:计算(国家税务总局公告2016年第70号)

①计算企业取得预收款预缴的增值税

1000÷(1+9%)×3%=27.52万元

②计算土地增值税预征的计征依据

1000-27.52=972.48万元

③计算预交土地增值税税款

972.48×2%=19.45万元。

从计算结果来看二者相差1.1万(19.45-18.35)

实务把握:

二者计税都有政策依据,但当地是否有强制要求。企业要提前和当地主管税务机关做好咨询沟通,以避免不必要的风险。

(四)预交土地增值税的会计处理

沿用上例,方法二计算结果,账务处理如下:

借:应交税费-应交土地增值税(预交) 19.45

贷:银行存款 19.45

待开发项目达到完工条件,相应的收入及成本结转损益时,将土地增值税转入税金及附加科目:

借:税金及附加 19.45

贷:应交税费-应交土地增值税 19.45

何老师

2024-07-07 12:32:21 470人浏览

2%计算的是土地增值税,3%计算的是预收款的增值税。

希望可以帮助到您O(∩_∩)O~相关答疑

-

2024-11-02

-

2024-10-10

-

2024-09-25

-

2024-08-29

-

2024-08-29

津公网安备12010202000755号

津公网安备12010202000755号