(一)如何提取利润

项目经理制:工资-个税

项目经理制:内部承包-个税

项目经理制:工资

利润打工资卡里

1.工资

每月计提工资

借:工程施工-合同成本-项目-现场经费

贷:应付职工薪酬

工资、薪金预扣预缴税款

具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

累计减除费用:5000元/月

累计专项附加扣除

工资建议:每月833元

(5333+3000)×12=10万

10万左右基本不涉缴纳个税,只涉及申报,同时企业增加10万工资列支。

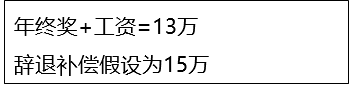

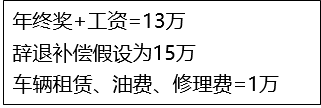

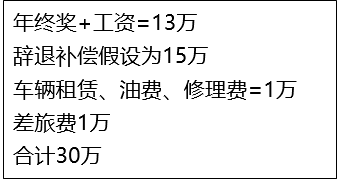

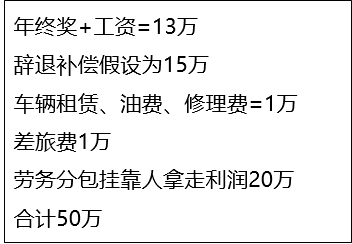

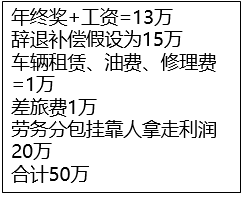

年终奖和工资,提示:今年是最后一年

财税(2018) 164号(下称“164号文”)第一条,讲得很清楚,

“居民个人取得全年一次性奖金,符合国税发(2005) 9号 规定的,在2021年12月31日前,不并入当年综合所得,自2022年1月1日起,民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税”

(财政部 税务总局公告2021年第42号)第一条规定,全年一次性奖金单独计税优惠政策,执行期限延长至2023年12月31日

年终奖:30000元

30000/12=2500元,不超过3000

个税:对应的税率为3%,速算扣除数为0。那么,3万×3%=900元

辞退补偿:

《企业所得税法》第八条规定:企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除

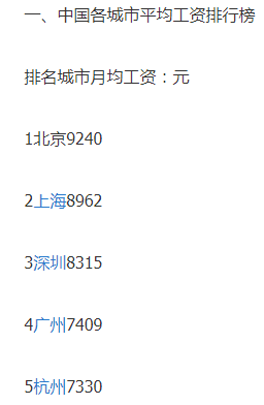

个人所得税处理:职工因与用人单位解除劳动关系而取得的一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费用),其收入在当地上年职工平均工资3倍数额以内的部分,免征个人所得税

当地上年职工年平均工资(统计局公布的为准)3倍的数额

2.车辆租赁、油费、修理费

常见的两种方式(所得税前列支)

(1)是给员工发放车补;(不签订租赁合同)。

(2)是员工和单位签订租赁合同,单位租用员工车辆并支付租赁费用。

藏国税发[2006]83号:公务用车补贴每人每月600元,通讯费补贴每人每月400元。

《关于制定公务交通和通信费用补贴税前扣除标准的建议》成都

通讯费在每月500元额度内、交通费在每月500元额度内按实际取得数予以扣除

大地税函〔2010〕7号:公务用车费用每人每月不得超过2700元。实际发生额不超过2700元的,按实际发生额在应纳税所得额中扣除;实际发生额超过2700元的,其余额不得结转到以后月份的应纳税所得额中扣除。

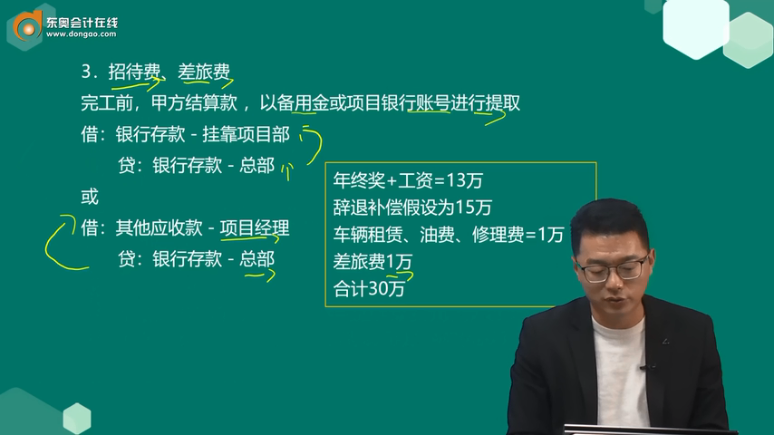

3.招待费、差旅费

完工前,甲方结算款 ,以备用金或项目银行账号进行提取

借:银行存款-挂靠项目部

贷:银行存款-总部

或

借:其他应收款-项目经理

贷:银行存款-总部

4.挂靠后-部分工程量走分包

《建设工程质量管理条例》第78条第2款的规定,违法分包主要是指以下情形:

(一)总承包单位将建设工程分包给不具备相应资质条件的单位的;

(二)建设工程总承包合同中未有约定,又未经建设单位认可,承包单位将其承包的部分建设工程交由其他单位完成的;

(三)施工总承包单位将建设工程主体结构的施工分包给其他单位的;

(四)分包单位将其承包的建设工程再分包的。

合法分包主要是指主体符合资质要求、专业工程经约定或认可条件下的分包、分包的内容是除主体结构的施工外的部分内容,只允许一次分包且分包指向内容合法。

如,品质工程

挂靠人成立个体户F,可以考虑走核定征收

【案例】A建筑公司,20**年会计利润2000万,税收利润2200万。

其中本公司项目税收利润2000万,挂靠单位产生利润200(150)万。

提示:A公司账务处理,挂靠业务并账,并单独核算。

被挂靠人项目结束后需要把利润转移到挂靠人手里

原案例 | A建筑公司会计,结合相应政策后 |

企业所得税:200×25%=50万 税后利润:200-50=150万 挂靠人个税:(200-50)×20%=30万 挂靠人(所得税2个)综合税负率:40%=(30+50)÷200 挂靠人实际到手=200-50-30=120万 | 企业所得税:150×25%=37.5万 税后利润:150-37.5=112.5万 挂靠人个税(150-37.5)×20%=22.5万 挂靠人(所得税2个)综合税负率:40%=60÷150 挂靠人实际到手=200-60=140万 |

正常算:挂靠人实际到手=200-50-30=120万

A公司会计结合税法后计算得出:挂靠人实际到手=200-60=140万

会计小张很满意

老板很不满意

老板出的怪招:

建筑公司与挂靠人成立个体户F或其他工具公司发生合同争议,合同取消,建筑公司违约,挂靠人按合同规定要求建筑公司支付违约金150万,建筑公司拒不支付,挂靠人起诉建筑公司,法院判决,挂靠人胜诉,建筑公司支付150万违约金。

提示:诉讼太多,影响声誉。

项目经理制:内部承包-个税

《建筑安装业个人所得税征收管理暂行办法》(国税发[1996]127号)第三条承包建筑安装业各项工程作业的承包人取得的所得,应区别不同情况计征个人所得税:经营成果归承包人个人所有的所得,或按照承包合同(协议)规定,将一部分经营成果归留承包人个人的所得,按对企事业单位的承包经营、承租经营所得项目征税;以其他分配方式取得的所得,按工资、薪金所得项目征税。

根据《中华人民共和国个人所得税法实施条例》(中华人民共和国国务院令第707号)第六条第(五)项和《国家税务总局关于个人所得税自行纳税申报有关问题的公告》(国家税务总局公告2018年第62号)第二条的规定,个人对企业、事业单位承包经营所得是个人取得的“经营所得”,必须按照“经营所得”计算个税。

提示:

建筑企业与项目经理签订内部承包协议约定:项目经理以建筑企业的名义对外经营,建筑企业对外承担民事法律责任,

项目经理获得的承包“经营所得”,要缴纳“经营所得”个税。

“经营所得”不需要代扣代缴

如:广西

国家税务总局广西壮族自治区税务局公告2018年第23号 第三条的规定,项目经理内部承包经营所得采用核定应税所得率方式征收个人所得税。应纳税额计算公式:

应纳个人所得税的所得额=应税收入×应税所得率(7%)

应纳个人所得税额=应纳个人所得税的所得额×经营所得5级累进税率

应纳个人所得税的所得额=200万×7%=14万

根据《中华人民共和国个人所得税法》

应纳个人所得税额=14×20%-1.05=1.75万

个人所得税税率表二(经营所得适用) |

级数 | 全年应纳税所得额 | 税率(%) | 速算扣除数 |

1 | 不超过30000元的 | 5 | 0 |

2 | 超过30000元至90000元的部分 | 10 | 1500 |

3 | 超过90000元至300000元的部分 | 20 | 10500 |

4 | 超过300000元至500000元的部分 | 30 | 40500 |

5 | 超过500000元的部分 | 35 | 65500 |

THANKS

津公网安备12010202000755号

津公网安备12010202000755号