问题来源:

第七节 一般计税方法应纳税额计算

三、进项税额抵扣的特殊规定

(一)农产品进项税额核定办法

自2012年7月1日起,增值税一般纳税人购进农产品为原料生产销售液体乳及乳制品、酒及酒精、植物油的,纳入农产品增值税进项税额核定扣除试点范围,其购进农产品无论是否用于生产上述产品,增值税进项税额均按照《农产品增值税进项税额核定扣除试点实施办法》有关规定抵扣。(乳、酒、油)

![]() 解释

解释

![]()

其他纳税人购进农产品,以及试点纳税人购进除农产品以外的货物、劳务和应税服务,增值税进项税额仍按现行规定抵扣。

政策背景:农产品深加工企业销售产品时,多数按照13%的税率计算销项税额,扣除却按照10%扣除率计算进项税额,“高征低扣”不合理。

两个核心:

实耗扣税法——按纳税人实耗农产品确定可抵扣的进项税;

按税率扣税——扣除率为纳税人再销售货物时货物的适用税率。

1.以购进农产品为原料生产货物的核定扣除——作原料(3种方法核定):

(1)投入产出法;

(2)成本法;

(3)参照法。

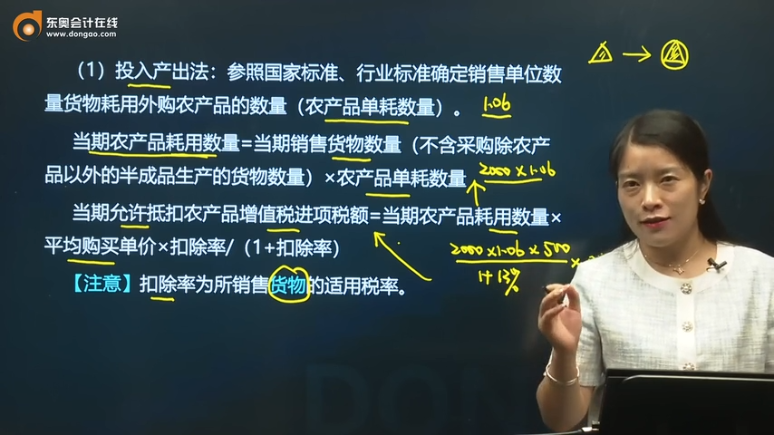

(1)投入产出法:参照国家标准、行业标准确定销售单位数量货物耗用外购农产品的数量(农产品单耗数量)。

当期农产品耗用数量=当期销售货物数量(不含采购除农产品以外的半成品生产的货物数量)×农产品单耗数量

当期允许抵扣农产品增值税进项税额=当期农产品耗用数量×平均购买单价×扣除率/(1+扣除率)

![]() 注意

注意

![]()

扣除率为所销售货物的适用税率。

郑老师

2022-09-19 10:54:49 2168人浏览

这种情况下,企业购进的农产品既包括从农业生产者那里购进的免税农产品,也包括从其他商贸企业那里购进的应税农产品,此时,税务局允许企业将所有农产品(免税和应税)的购入价和进项税额(应税农产品)都计入农产品的成本(这个成本就是用来求出平均购买单价的),并视同企业生产产品所耗用的农产品原材料的成本都是含税的,进而求出的平均购买单价也是含税的(不管当初是免税购进的还是应税购进的),所以在计算进项税额的时候,需要除以扣除率进行价税分离,再乘以扣除率进行计算。

希望可以帮助到您,如果您对此还有疑问的话,欢迎继续交流~

相关答疑

-

2023-11-14

-

2023-11-11

-

2023-09-20

-

2020-10-05

-

2019-10-03

津公网安备12010202000755号

津公网安备12010202000755号