综合所得个人所得税为何不把劳务费、特许权使用费、稿酬所得合并计算?

2020年《税法二》真题>综合分析题>第1题 第5小题>试题ID:3192267

综合所得个人所得税为什么没有把劳务费、特许权使用费费,稿酬所得合并来计算?

问题来源:

(1)每月应发工资薪金20000元,公司每月按规定标准为其扣缴“三险一金”合计4000元。

(2)2月签订不动产租赁合同,将原值400万元的一套住房按市场价格出租,租期3年,约定2月28日交付使用,3月1日起租,每月租金5000元。

(3)3月取得劳务报酬收入10000元,将其中8000元通过市民政局捐给农村义务教育;5月取得稿酬收入5000元;6月取得特许权使用费收入2000元。

(其他相关资料:赵某无免税收入,从2022年1月份开始每月享受专项附加扣除3000元,取得各项综合所得时支付方已预扣预缴个人所得税,出租房产分月缴纳房产税,不考虑增值税和附加税费,发生的公益捐赠支出赵某选择在综合所得汇算清缴时扣除)

要求:根据上述资料,回答下列问题。

1.赵某2022年出租住房应缴纳房产税( )元。

A、6600

B、2000

C、6000

D、2200

正确答案:B

答案分析:对个人出租住房,不区分实际用途,均按4%的税率征收房产税。赵某2022年出租住房应缴纳房产税=5000×4%×10=2000(元)。

2.赵某2022年出租住房应缴纳个人所得税( )元。

A、8000

B、3840

C、7680

D、4000

正确答案:B

答案分析:对个人按市场价格出租住房取得的所得,减按10%的税率征收个人所得税。赵某2022年出租住房应缴纳个人所得税=(5000-5000×4%)×(1-20%)×10%×10=3840(元)。

3.赵某2022年综合所得的计税收入额是( )元。

A、253200

B、246000

C、252400

D、252000

正确答案:C

答案分析:赵某2022年综合所得的计税收入额=20000×12+10000×(1-20%)+5000×(1-20%)×70%+2000×(1-20%)=252400(元)。

4.赵某2022年综合所得应预扣预缴个人所得税( )元。

A、9720

B、9480

C、8200

D、9560

正确答案:B

答案分析:工资、薪金所得预扣预缴应纳税所得额=20000×12-60000-4000×12-3000×12=96000(元)

工资、薪金所得应预扣预缴税款=96000×10%-2520=7080(元)

劳务报酬所得应预扣预缴税款=10000×(1-20%)×20%=1600(元)

稿酬所得应预扣预缴税款=5000×(1-20%)×70%×20%=560(元)

特许权使用费所得应预扣预缴税款=(2000-800)×20%=240(元)

赵某2022年综合所得应预扣预缴税款=7080+1600+560+240=9480(元)。

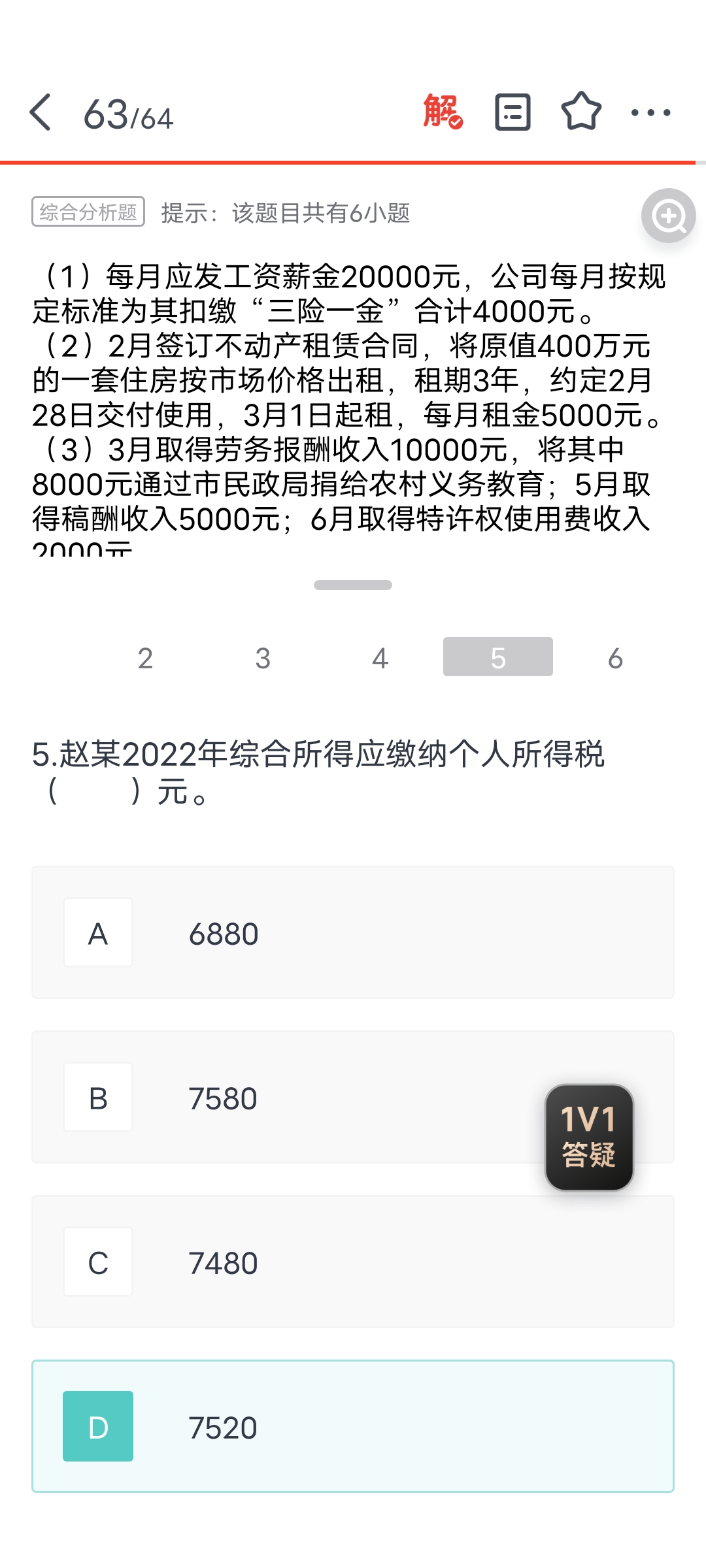

5.赵某2022年综合所得应缴纳个人所得税( )元。

A、6880

B、7580

C、7480

D、7520

正确答案:D

答案分析:赵某2022年综合所得应缴纳个人所得税=(252400-60000-4000×12-3000×12-8000)×10%-2520=7520(元)。

6.关于赵某2022年综合所得的汇算清缴,下列说法正确的有( )。

A、赵某只能自行办理年度汇算申报

B、赵某应在2023年3月1日至6月30日办理2022年综合所得汇算清缴

C、赵某综合所得汇算清缴的相关资料,自年度汇算清缴结束之日起留存5年

D、赵某委托任职受雇单位代为办理年度汇算的,其汇算办理地为任职受雇单位的主管税务机关

E、赵某发现任职受雇单位代办申报信息存在错误的,可以要求任职受雇单位办理更正申报

正确答案:B,C,D,E

答案分析:选项A:纳税人可以通过任职受雇单位代为办理或委托受托人(含涉税专业服务机构或其他单位和个人)办理汇算清缴。

丁老师

2023-11-14 18:00:49 1865人浏览

哈喽!努力学习的小天使:

已经合并在一起来计算纳税啦~

第三小问问的是综合所得的收入额:

赵某2022年综合所得的计税收入额=20000×12+10000×(1-20%)+5000×(1-20%)×70%+2000×(1-20%)=252400(元)。

这里面的工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得都是计算在内的~

最后计算的综合所得的个人所得税的时候也是直接拿着这个收入额来计算纳税的~

赵某2022年综合所得应缴纳个人所得税=(252400-60000-4000×12-3000×12-8000)×10%-2520=7520(元)。

您再理解下~~~祝您轻松过关~~~

希望可以帮助到您O(∩_∩)O~

相关答疑

-

2024-09-09

-

2023-11-15

-

2023-11-13

-

2023-10-22

-

2023-09-19

津公网安备12010202000755号

津公网安备12010202000755号