老师,请解析下计算2/3的基数

老师,委托境内研发加计扣除基础为委托研发费用的80%,所以在计算境内符合条件的研发费用2/3的时候,这境内符合条件的研发费用=自行研发+委托境内研发的80%计算2/3的时候,220万就是符合境内条件的研发费用,为什么要计算成220*80%呢

问题来源:

正确答案:A

答案分析:委托境外进行研发活动所发生的费用,按照费用实际发生额的80%计入委托方的委托境外研发费用,委托境外研发费用不超过境内符合条件的研发费用2/3的部分,可以按规定在企业所得税前加计扣除。费用实际发生额的80%=477×80%=381.6(万元)<境内符合条件的研发费用2/3,该企业事项(4)中研发费用加计扣除的金额=381.6×100%=381.6(万元)。

常老师

2024-07-30 12:37:55 272人浏览

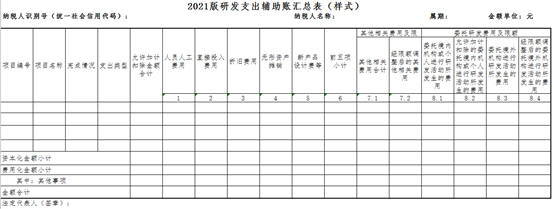

委托境外机构研发活动所发生的费用,根据国家税务总局公告2021年第28号填报要求,要考虑80%。

根据国家税务总局公告2021年第28号填报要求:

填写说明:

(四)“允许加计扣除金额合计”列=第6列+第7.2列+第8.2列+第8.4列。

(七)第8.2列(允许加计扣除的委托境内机构或个人进行研发活动所发生的费用)=第8.1列(委托境内机构或个人进行研发活动所发生的费用)×80%。

(八)第8.4列“经限额调整后的委托境外机构进行研发活动所发生的费用”按以下原则填写:

1.“金额合计”行:第8.4列根据(第6列+第7.2列+第8.2列)×2/3与第8.3列×80%的孰小值填写。

2.除费用化项目以外的其他行:第8.4列=(“金额合计”行第8.4列÷“金额合计”行第8.3列)×相应行第8.3列,主要是将允许加计扣除的委托境外研发费用分摊至每一资本化项目,以便其以后年度采取摊销方式加计扣除。

综上所述,计算委托境外研发费用加计扣除的基数时,委托境内机构研发的研发费用是需要×80%的。

您理解一下~

有问题欢迎继续交流。希望可以帮助到您O(∩_∩)O~相关答疑

-

2024-03-08

-

2023-11-18

-

2023-11-17

您可能感兴趣的税务师试题

津公网安备12010202000755号

津公网安备12010202000755号