老师的例题不太明白

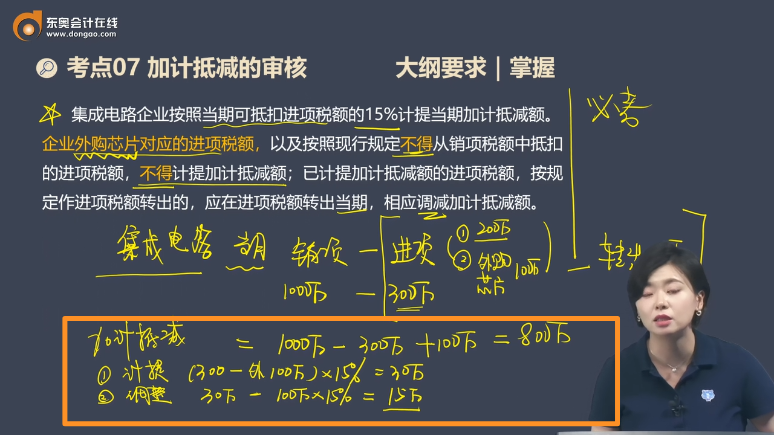

1.外购芯片在增值税中就不能作为进项税抵扣,

2.也不能作为加计抵减

3.计提的时候已做进项税额转出 ,没有将外购芯片加计抵减进去,为什么还要在计算应纳税额中再去调整一遍

问题来源:

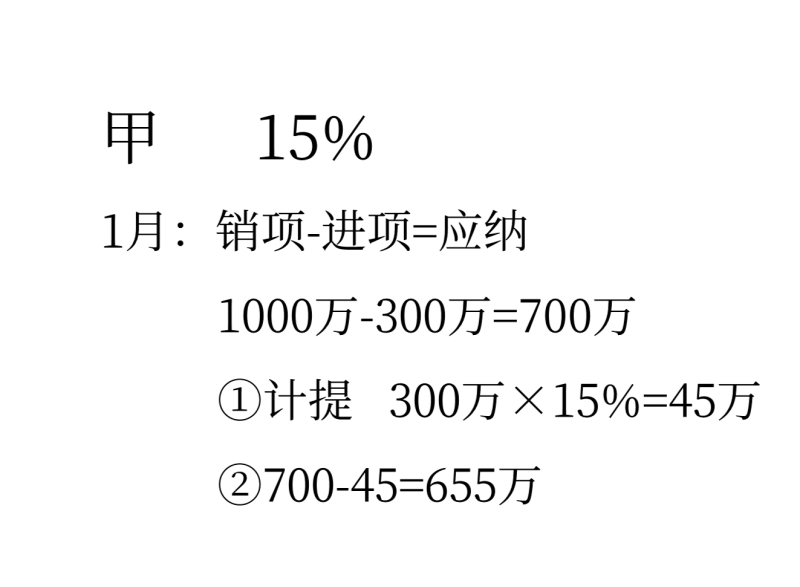

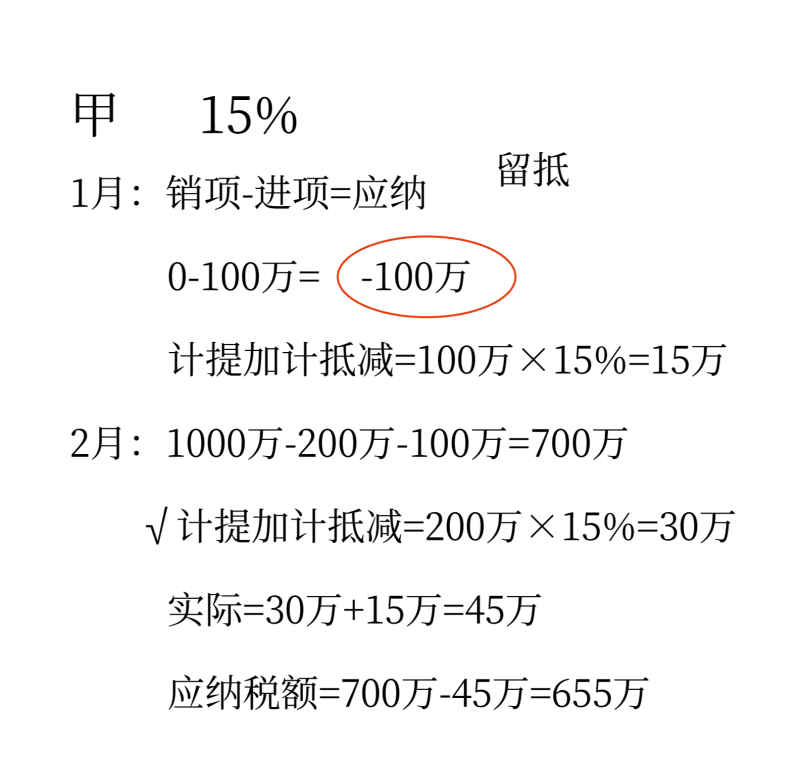

抵减前的应纳税额 | 当期可抵减加计抵减额(实际抵减额) |

等于零 | 0(全部结转下期抵减)加计抵减额不会对期末留抵税额造成影响 |

大于零,且大于当期可抵减加计抵减额 | 全额抵减 |

大于零,且小于或等于当期可抵减加计抵减额 | 抵减应纳税额至零即:实际抵减额=当期抵减前的应纳税额 未抵减完的当期可抵减加计抵减额,结转下期继续抵减 |

徐老师

2024-06-25 14:19:22 598人浏览

哈喽!努力学习的小天使:

1/2.外购芯片仅仅不能做加计抵减,但是正常的进项是可以抵扣的。

3.调整减的100万,是当期进项税额转出的100万,而不是外购芯片的进项税额。

希望可以帮助到您O(∩_∩)O~

相关答疑

-

2024-12-09

-

2024-09-24

-

2024-09-23

-

2024-09-23

-

2024-09-13

津公网安备12010202000755号

津公网安备12010202000755号