折扣额填写在备注栏为何不能扣除?

为什么不是(200-20)*0.13=23.4万元呢,不是在备注栏内注明了折扣金额了吗

问题来源:

资料1:2023年7月份发生与增值税相关交易事项如下:

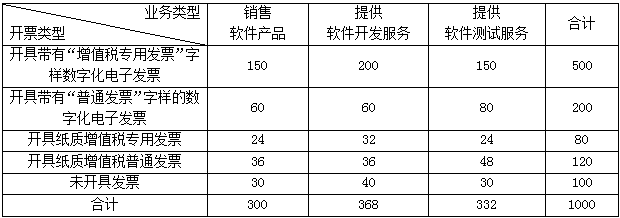

(1)采取直接收款方式销售自行开发生产的软件产品和提供服务取得的不含税销售额明细情况汇总如下表所示(金额单位为“万元”):

(2)采用分期收款方式销售一批自行开发生产的软件产品,合同约定:不含税总售价为100万元,7月至11月每月10日收款20万元。

(3)采用折扣销售的方式销售一批自行开发生产的软件产品,不含税的销售额为200万元,不含税的折扣额为20万元,甲公司在开具发票时将折扣额填写在了备注栏中。

(4)领用一批外购材料(从一般纳税人手中购进的,原用于生产软件产品,6月已经抵扣进项税额且已计提加计抵减额)用于职工食堂的智能化改造,领用的外购材料成本为5万元。

(5)在给乙企业提供软件开发服务时,因提前完工确保乙企业成功获得商业机会,收到一笔10.6万元的奖励费。

(6)为生产软件产品购入一栋研发大楼,取得一般纳税人开具的带有“增值税专用发票”字样的数字化电子发票(备注栏注明了不动产的详细地址),载明不含税金额合计400万元。

(7)购入生产软件产品所需原材料,取得一般纳税人开具的增值税专用发票(纸质),载明的金额30万元;海关进口增值税专用缴款书(纸质),注明税额为2.6万元。

(8)为了便于提供软件测试服务的员工工作,从二手车经销企业购入一辆二手车,取得二手车销售统一发票,同时向二手车经销企业索取了一张增值税电子专用发票,载明金额20万元。

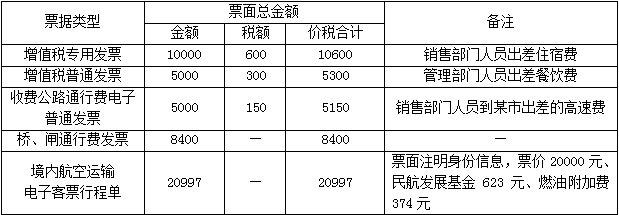

(9)2023年7月财务部门收到管理部门和销售部门人员在提供软件开发与测试服务时差旅费报销单据(金额单位为“元”):

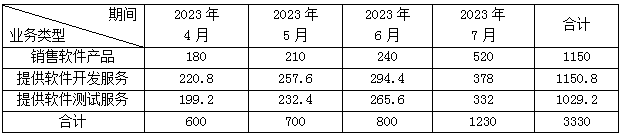

资料2:2023年4月份至7月份不含税销售额汇总如下表所示(金额单位为“万元”):

资料3:2023年5月准予抵扣的进项税额为50万元(未享受增值税加计抵减政策,均用于提供软件开发与测试服务)。

其他相关资料:当月取得的合法扣税凭证,均已申报抵扣。

要求:根据上述资料,回答下列问题(计算结果以“万元”为单位,小数点后保留四位)。

②业务(2):销项税额=20×13%=2.6(万元)。

③业务(3):销项税额=200×13%=26(万元)。

④业务(4):进项税额转出金额=5×13%=0.65(万元)。

⑤业务(5):销项税额=10.6÷(1+6%)×6%=0.6(万元)。

⑥业务(6):进项税额=400×9%=36(万元)。

⑦业务(7):进项税额=30×13%+2.6=6.5(万元)。

⑧业务(8):进项税额=20×0.5%=0.1(万元)。

⑨业务(9):

a.住宿费:进项税额=600÷10000=0.06(万元)。

b.餐饮费:不得抵扣进项税额。

c.收费公路通行费电子普通发票:进项税额=150÷10000=0.015(万元)。

d.桥、闸通行费发票:进项税额=8400÷(1+5%)×5%÷10000=0.04(万元)。

e.境内航空运输电子客票行程单:进项税额=(20000+374)÷(1+9%)×9%÷10000=0.1682(万元)。

②理由:

a.甲公司提供软件开发服务和软件测试服务,属于软件服务,按照“现代服务——信息技术服务”缴纳增值税;

b.甲公司2023年4月成立、5月登记为增值税一般纳税人,自成立之日起3个月的现代服务销售额占全部销售额的比重=(220.8+199.2+257.6+232.4+294.4+265.6)÷(600+700+800)=70%>50%;

c.甲公司属于生产性服务业纳税人;

d.生产性服务业纳税人享受加计抵减政策的时间是:2019年4月1日至2023年12月31日。

③2023年1月1日至2023年12月31日,生产性服务业纳税人的加计抵减比例为5%。

④在2023年度首次确认适用5%加计抵减政策时,应通过电子税务局或办税服务厅提交《适用5%加计抵减政策的声明》。

②当期调减加计抵减额=0.65×5%=0.0325(万元);

③当期可抵减加计抵减额=4.6442-0.0325=4.6117(万元)。

②进项税额=36+6.5+0.1+0.06+0.015+0.04+0.1682=42.8832(万元);

③进项税额转出=0.65(万元);

④2023年7月应纳增值税税额=110.2-42.8832+0.65-4.6117=63.3551(万元)。

②软件产品的进项税额=400×9%+30×13%+2.6=42.5(万元);

③软件产品的进项税额转出=5×13%=0.65(万元);

④销售自行开发的软件产品的应纳税额=67.6-42.5+0.65-(42.5×5%-0.65×5%)=23.6575(万元);

⑤即征即退金额=23.6575-(300+20+200)×3%=8.0575(万元)。

借:应交税费——未交增值税 679668

贷:银行存款 633551

其他收益 46117

②甲公司实际收到即征即退增值税时的会计分录:

借:银行存款 80575

贷:其他收益 80575

柴老师

2023-11-11 17:26:11 702人浏览

纳税人采取折扣方式销售货物,如果销售额和折扣额在同一张发票上分别注明,可以按折扣后的销售额征收增值税,销售额和折扣额在同一张发票上分别注明是指销售额和折扣额在同一张发票上的“金额”栏分别注明,未在同一张发票“金额”栏注明折扣额, 而仅在发票的“备注’栏注明折扣额的,折扣额不得从销售额中减除。

本题中,甲公司在开具发票时将折扣额填写在了备注栏中,是不能扣除折扣额的。

相关答疑

-

2024-09-24

-

2024-03-24

-

2024-01-22

-

2023-11-17

-

2023-11-11

津公网安备12010202000755号

津公网安备12010202000755号