问题来源:

郑老师

2024-03-04 20:09:35 1885人浏览

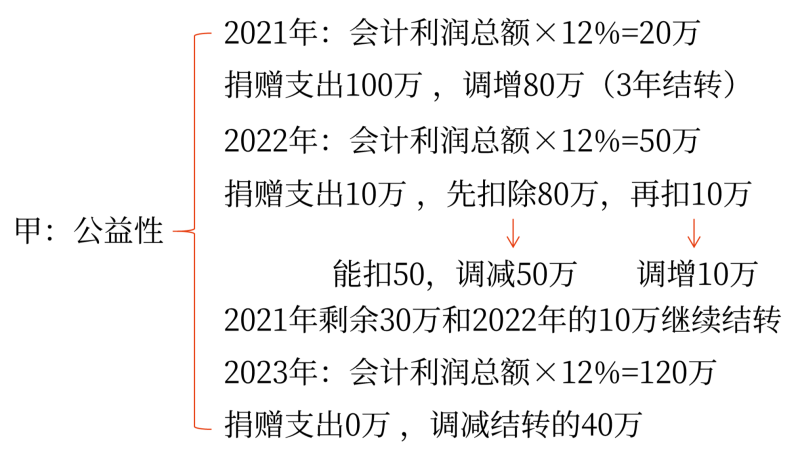

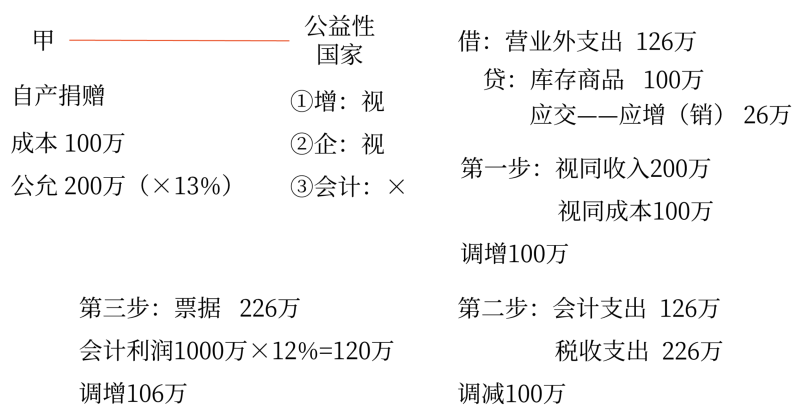

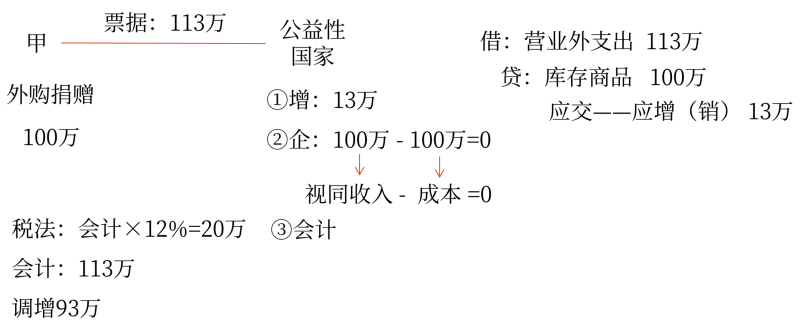

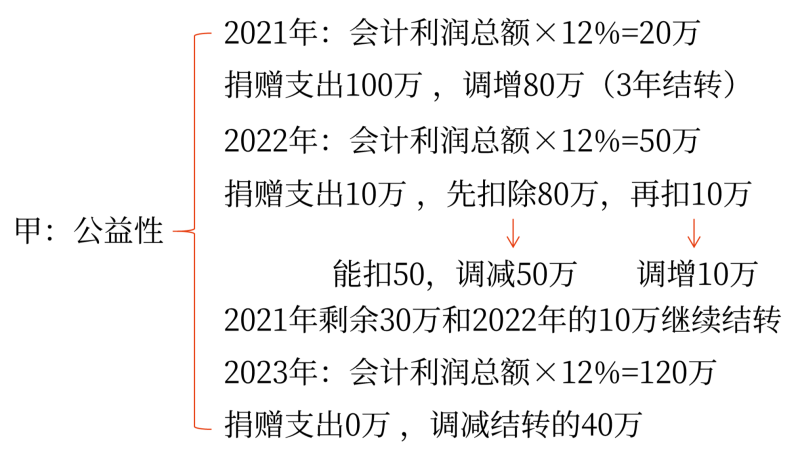

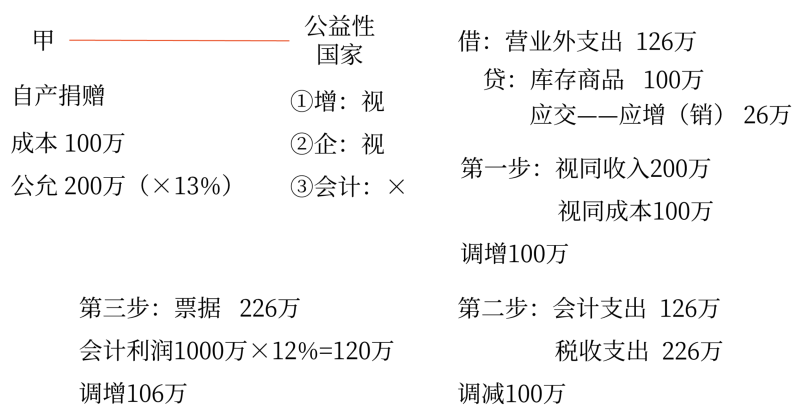

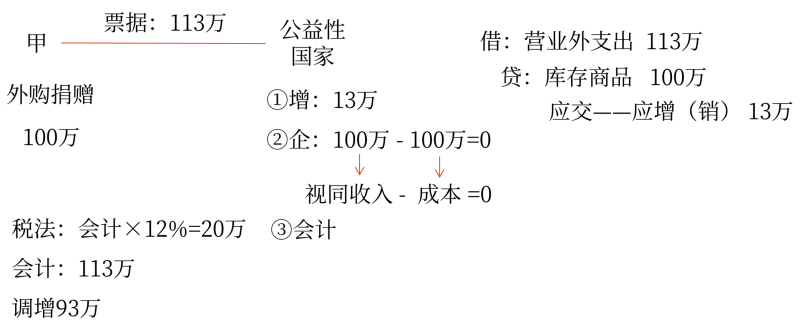

是的,您的理解是正确的。应按照调整后正确的利润总额作为基数计算限额。

每个努力学习的小天使都会有收获的,加油!相关答疑

-

2024-09-24

-

2023-11-18

-

2023-11-13

-

2023-11-12

-

2023-11-07

您可能感兴趣的税务师试题

当前位置: 东奥会计在线> 财会答疑> 税务师 > 涉税服务实务 > 答疑详情

郑老师

2024-03-04 20:09:35 1885人浏览

是的,您的理解是正确的。应按照调整后正确的利润总额作为基数计算限额。

每个努力学习的小天使都会有收获的,加油!相关答疑

2024-09-24

2023-11-18

2023-11-13

2023-11-12

2023-11-07

您可能感兴趣的税务师试题

我们已经收到您的反馈