问题来源:

业务1:5月1日,采取以旧换新方式销售一批电脑,该批电脑的含税市场价格为22.6万元,成本为15万元,旧电脑实际折抵价款11.3万元,甲公司财务人员处理如下:

借:银行存款 113000

贷:主营业务收入 100000

应交税费——应交增值税(销项税额) 13000

借:主营业务成本 150000

贷:库存商品 150000

业务2:5月5日对某生产设备进行更新改造时,领用了一批电脑,该批电脑的成本为8万元,市场价格为10万元,甲公司财务人员处理如下:

借:在建工程 80000

贷:库存商品 80000

业务3:5月10日,将外购的一批电脑硬件作为福利发放给销售部门职工,该批电脑硬件的不含税购买价为20万元,购买时取得的一般纳税人开具的增值税专用发票已在增值税发票综合服务平台上进行用途确认。甲公司财务人员处理如下:

借:销售费用 200000

贷:库存商品 200000

业务4:5月10日,购入一栋厂房,购进时取得增值税专用发票,注明价格是100万元,款项已通过银行存款支付,购进后其中80%的面积用于生产车间,20%的面积用于职工食堂。甲公司财务人员处理如下:

借:固定资产 1090000

贷:银行存款 1090000

业务5:将本地的一栋偏远仓库出租,5月15日一次性收取3年含税租金26.16万元,款项已存入银行,该仓库于2019年1月购入。

业务6:5月20日转让债券,含税卖出价为20.6万元,该债券是2021年10月购入的,含税买入价为8万元;4月份转让金融商品含税亏损额2万元。

要求:根据上述资料,回答下列问题。

①财务人员的处理不正确。

②理由:根据规定,除金银首饰以外的以旧换新销售业务,纳税人应按新货物的同期市场价格确定销售额和销项税额。

③调账分录:

借:库存商品 113000

贷:主营业务收入 100000

应交税费——应交增值税(销项税额) 13000

业务2:财务人员的处理正确。

业务3:

①财务人员的处理不正确。

②理由:甲公司将外购货物用于集体福利或个人消费,须作进项税额转出处理。

③调账分录:

借:销售费用 26000

贷:应交税费——应交增值税(进项税额转出) 26000

业务4:

①财务人员的处理不正确。

②理由:外购的固定资产、无形资产、不动产,兼用于一般计税方法计税项目、简易计税方法计税项目、免征增值税项目、集体福利或者个人消费,其进项税额准予从销项税额中全额抵扣。

③调账分录:

借:应交税费——应交增值税(进项税额) 90000

贷:固定资产 90000

②理由:租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。

③出租仓库的销项税额=26.16÷(1+9%)×9%×10000=21600(元)。

④相关会计分录:

借:银行存款 261600

贷:预收账款 240000

应交税费——应交增值税(销项税额) 21600

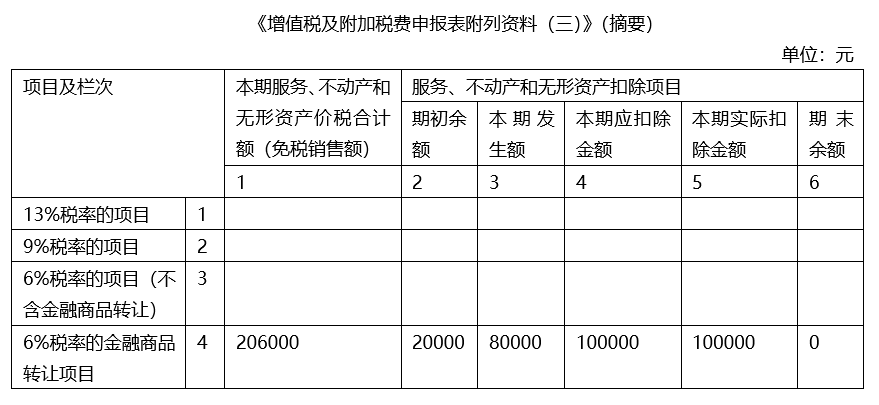

②转让债券销售额=(20.6-8-2)×10000÷(1+6%)=100000(元)。

③转让债券销项税额=100000×6%=6000(元)。

④相关会计分录:

借:投资收益 6000

贷:应交税费——转让金融商品应交增值税 6000

②进项税额=90000(元);

③进项税额转出=26000(元);

④应纳税额=0(元);

孙老师

2022-10-25 18:11:36 2099人浏览

1.附表三:本表由服务、不动产和无形资产有扣除项目的营业税改征增值税纳税人填写。其他纳税人不填写。

而业务5,出租仓库的销项税额=26.16÷(1+9%)×9%×10000=21600(元)。没有扣除项目,所以不需要填附表三~

2.有扣除项目的为您总结如下:

下列项目适用差额计税:

根据纳税人性质确定计税方法:

(1)金融商品转让,按照卖出价扣除买入价的余额为销售额。

(2)经纪代理服务,以取得的全部价款和价外费用,扣除向委托方收取并代为支付的政府性基金或者行政事业性收费后的余额为销售额。

(3)融资租赁和融资性售后回租业务。

(4)航空运输企业的销售额,不包括代收的机场建设费和代售其他航空运输企业客票而代收转付的价款。

(5)一般纳税人提供客运场站服务,以其取得的全部价款和价外费用,扣除支付给承运方运费后的余额为销售额,其承运方取得的增值税专用发票注明的增值税,不得抵扣。

(6)旅游服务,可以选择以取得的全部价款和价外费用,扣除向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用后的余额为销售额。

(7)房地产开发企业中的一般纳税人销售其开发的房地产项目(选择简易计税方法的房地产老项目除外),以取得的全部价款和价外费用,扣除受让土地时向政府部门支付的土地价款后的余额为销售额。

(8)试点纳税人中的一般纳税人提供国际货物运输代理服务,以其取得的全部价款和价外费用,扣除支付给国际运输企业的国际运输费用后的余额为销售额。

须简易:

(1)提供建筑服务采用简易计税方法的,以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额。【无论是一般纳税人还是小规模纳税人,皆适用3%征收率】

(2)劳务派遣服务,可以选择以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额。【无论是一般纳税人还是小规模纳税人,皆适用5%征收率】

相关答疑

-

2024-09-24

-

2024-09-23

-

2024-09-13

-

2023-09-11

-

2023-09-10

津公网安备12010202000755号

津公网安备12010202000755号