问题来源:

第三部分 小税种

![]() M房地产开发有限公司在2022年1月整体转让一栋其2021年开发的普通住宅。

M房地产开发有限公司在2022年1月整体转让一栋其2021年开发的普通住宅。

转让取得含税收入12000万元。

扣除项目中土地出让金2000万元,房地产开发成本假设只有建筑安装工程费,包括购买的建筑材料2000万元(含增值税,取得增值税专用发票,税率为13%)。

支付给建筑公司建设工程款800万元(含增值税,取得增值税专用发票,税率为9%)。

房地产开发费用中的利息支出1100万元(不能按转让房地产项目计算分摊利息支出,也不能提供金融机构证明),房地产开发费用的计算扣除比例为10%。

假设只考虑城市维护建设税和教育费附加,不考虑地方教育附加。M房地产开发有限公司于2022年2月5日进行土地增值税纳税申报。

要求:计算M房地产开发有限公司的应纳土地增值税并作相关业务的会计账务处理。

【答案与解析】税款计算:

(1)销售房地产应纳增值税:

销售房地产应纳增值税

=(全部价款和价外费用-当期允许扣除的土地价款)÷(1+9%)×9%-增值税进项税额

=(12000-2000)÷(1+9%)×9%-2000÷(1+13%)×13%-800÷(1+9%)×9%

=529.54(万元)

(2)城市维护建设税+教育费附加=529.54×7%+529.54×3%=52.95(万元)

转让住宅时:

借:银行存款 12000

贷:主营业务收入 11009.17

[12000(1+9%)]

应交税费—应交增值税(销项税额)

990.83

[12000÷(1+9%)x9%]

抵减销项税额时:

借:应交税费—应交增值税

(销项税额抵减)165.14

贷:主营业务成本 165.14

[2000÷(1+9%)×9%]

支付土地出让金时:

借:开发成本—土地出让金 2000

贷:银行存款 2000

购买建筑材料时:

借:开发成本—建筑安装费 1769.91

[2000÷(1+13%)]

应交税费—应交增值税(进项税额)

230.09

[2000÷(1+13%)×13%]

贷:银行存款 2000

支付建设工程款时:

借:开发成本—建筑安装费 733.94

[800÷(1+9%)]

应交税费—应交增值税(进项税额)

66.06

[800÷(1+9%)×9%]

贷:银行存款 800

结转成本时:

借:开发产品 4503.86

贷:开发成本—土地出让金 2000

—建筑安装费 2503.86

借:主营业务成本 4503.86

贷:开发产品 4503.86

计提城市维护建设税和教育费附加时:

借:税金及附加 52.95

贷:应交税费—应交城市维护建设税

37.07

—应交教育费附加 15.88

缴纳城市维护建设税和教育费附加时:

借:应交税费—应交城市维护建设税

37.07

—应交教育费附加 15.88

贷:银行存款 52.95

(2)营改增后,土地增值税纳税人转让房地产取得的收入为不含增值税收入。

转让房地产的收入(不含增值税收入)

=12000-(12000 - 2000)÷(1+9%)×9%

=11174.31(万元)

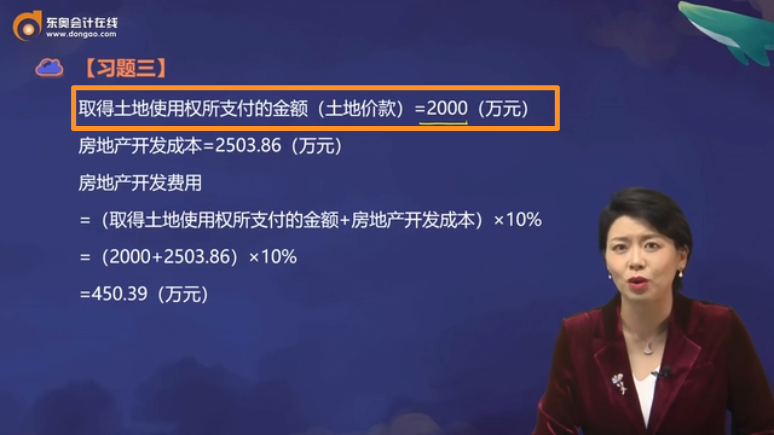

取得土地使用权所支付的金额(土地价款)=2000(万元)

房地产开发成本=2503.86(万元)

房地产开发费用=(取得土地使用权所支付的金额+房地产开发成本)×10%

=(2000+2503.86)×10%=450.39(万元)

与转让房地产有关的税金=城市维护建设税+教育费附加=52.95(万元)

加计扣除=(取得土地使用权所支付的金额+房地产开发成本)×20%

=(2000+2503.86)×20%=900.77(万元)

转让房地产的扣除项目金额合计

=2000+2503.86+450.39+52.95+900.77=5907.97(万元)

转让房地产的增值额=11174.31-5907.97=5266.34(万元)

增值额与扣除项目金额的比率(增值率)

=5266.34÷5907.97×100%=89.14%

适用税率为40%,速算扣除系数为5%。

应纳土地增值税=5266.34×40%-5907.97×5%=1811.14(万元)

计提土地增值税时:

借:税金及附加 1811.14

贷:应交税费—应交土地增值税

1811.14

缴纳土地增值税时:

借:应交税费—应交土地增值税1811.14

贷:银行存款 1811.14

孔老师

2022-11-22 10:46:55 1474人浏览

这2000万元土地出让金就是不含增值税的哦。房地产开发企业是从政府拿地的,取得的是财政票据,是不含增值税的,但国家规定房地产开发企业采用一般计税方法时,可以减除地价款后差额计税,此时的地价款可以理解成视同是含税的,所以抵减的销项税额=2000/(1+9%)*9%。

您再理解一下~如您后续有其他问题,欢迎继续交流~~

相关答疑

-

2023-11-16

-

2023-11-13

-

2023-11-12

-

2023-11-10

-

2023-11-05

津公网安备12010202000755号

津公网安备12010202000755号