问题来源:

2022年税务师职业资格考试《涉税服务实务》最后四套题模拟一

三、简答题

(一)甲公司为增值税一般纳税人,2022年1月初将两年前购置的原值为1500万元的办公楼出租给乙公司。合同约定:含税月租金10.9万元,1~2月免收租金;一次性预收两年租金239.8万元。

其他相关资料:计算房产余值的扣除比例为30%,租赁合同印花税税率为1‰,合同上未单独列明增值税。

要求:请依次简要回答下列问题。

(1)简述甲公司、乙公司分别需要缴纳的税款有哪些?

(2)甲公司增值税销项税额、2022年房产税分别是多少万元?

(3)甲公司企业所得税应如何处理?

(4)甲公司、乙公司共应缴纳的印花税是多少元?

【答案】(1)甲公司应缴纳增值税、城建税及附加、房产税、城镇土地使用税、印花税、企业所得税;乙公司应缴纳印花税。

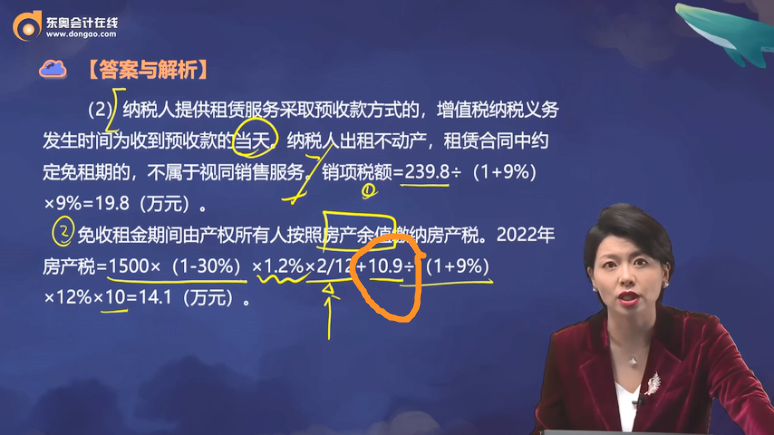

(2)纳税人提供租赁服务采取预收款方式的,增值税纳税义务发生时间为收到预收款的当天。纳税人出租不动产,租赁合同中约定免租期的,不属于视同销售服务。销项税额=239.8÷(1+9%)×9%=19.8(万元)。

免收租金期间由产权所有人按照房产余值缴纳房产税。2022年房产税=1500×(1-30%)×1.2%×2/12+10.9÷(1+9%)×12%×10=14.1(万元)。

(3)合同中规定租赁期限跨年度,且租金提前一次性支付的,出租人可在租赁期内,分期均匀计入相关年度收入。

(4)租赁合同印花税的计税依据为租金总额,不包括列明的增值税税款。甲公司、乙公司共应缴纳印花税=239.8×1‰×2×10000=4796(元)。

郑老师

2022-11-15 10:39:24 1186人浏览

从租计征的房产税计税依据是不含增值税的租金收入,所以这里10.9万元做了价税分离~

希望可以帮助到您,如果您对此还有疑问的话,欢迎继续交流~

相关答疑

-

2023-11-17

-

2023-11-14

-

2023-11-02

-

2023-03-12

-

2020-09-15

您可能感兴趣的税务师试题

津公网安备12010202000755号

津公网安备12010202000755号