问题来源:

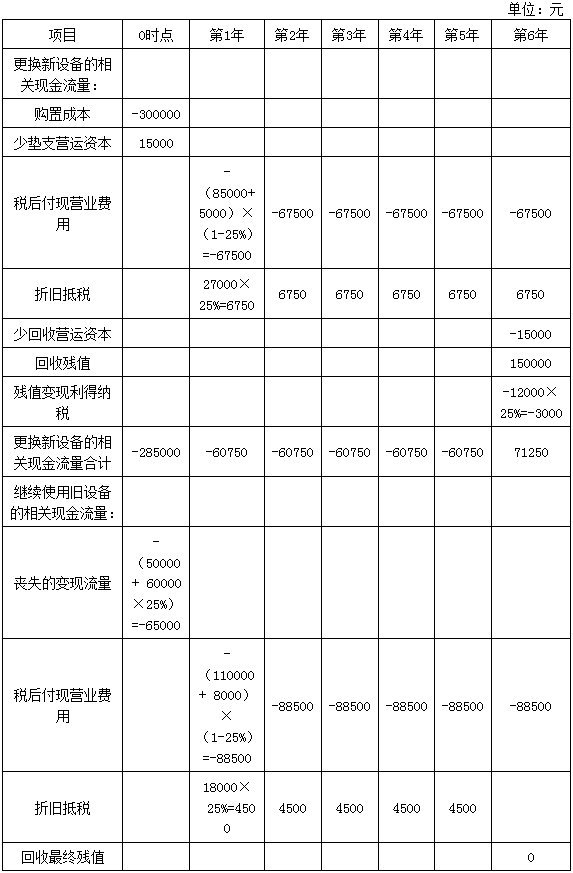

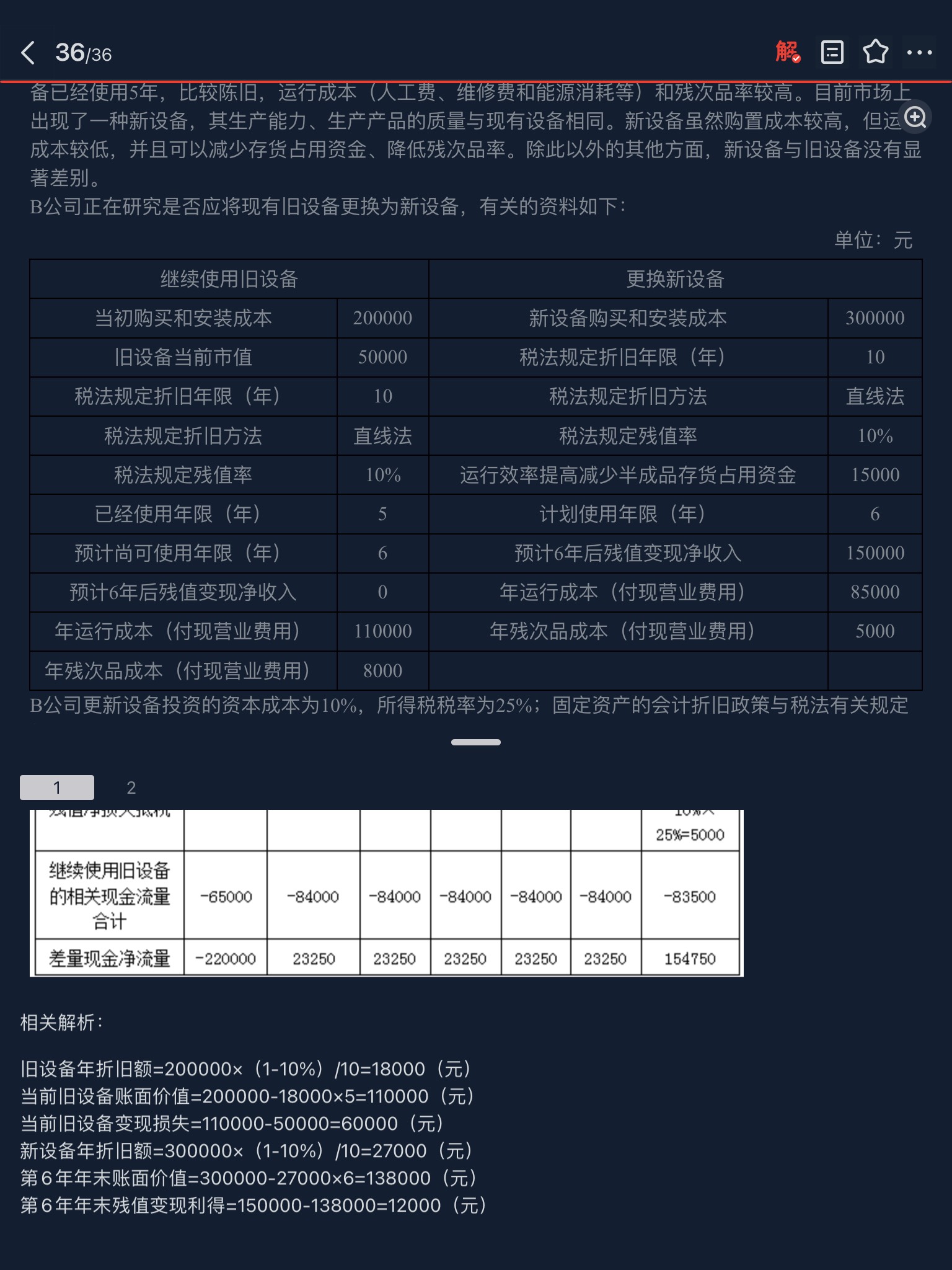

B公司正在研究是否应将现有旧设备更换为新设备,有关的资料如下:

|

单位:元 |

|||

|

继续使用旧设备 |

更换新设备 |

||

|

当初购买和安装成本 |

200000 |

新设备购买和安装成本 |

300000 |

|

旧设备当前市值 |

50000 |

税法规定折旧年限(年) |

10 |

|

税法规定折旧年限(年) |

10 |

税法规定折旧方法 |

直线法 |

|

税法规定折旧方法 |

直线法 |

税法规定残值率 |

10% |

|

税法规定残值率 |

10% |

运行效率提高减少半成品存货占用资金 |

15000 |

|

已经使用年限(年) |

5 |

计划使用年限(年) |

6 |

|

预计尚可使用年限(年) |

6 |

预计6年后残值变现净收入 |

150000 |

|

预计6年后残值变现净收入 |

0 |

年运行成本(付现营业费用) |

85000 |

|

年运行成本(付现营业费用) |

110000 |

年残次品成本(付现营业费用) |

5000 |

|

年残次品成本(付现营业费用) |

8000 |

|

|

要求:

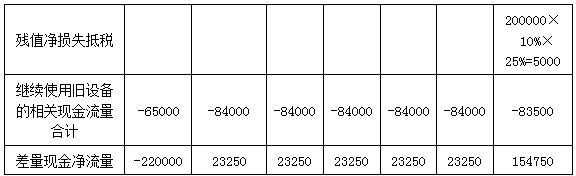

由于更换新设备相比继续使用旧设备的差量净现值小于0,所以不应更新。

垫支营运资本=增加的经营性流动资产-增加的经营性流动负债,半成品存货占用资金属于经营性流动资产,所以新、旧设备方案垫支营运资本的差额为15000元。比如旧设备方案垫支营运资本25000元,新设备方案垫支营运资本10000元,旧设备方案在0时点和项目终结时涉及的现金净流量分别为-25000元、25000元,新设备方案在0时点和项目终结时涉及的现金净流量分别为-10000元、10000元,所以作差之后差额现金流量分别为15000元(0时点)、-15000元(第6年)。

王老师

2023-11-19 18:04:23 716人浏览

哈喽!努力学习的小天使:

第一部分就是直接损失的当前的市价,就是不能卖掉它挣到的50000。

第二部分:旧设备年折旧额=200000×(1-10%)/10=18000(元)

当前旧设备账面价值=200000-18000×5=110000(元)

如果当前卖掉旧设备的话变现损失=110000-50000=60000(元)

变现损失可以抵税,所以还有一个抵税的现金流=60000×25%,这笔抵税的效应也是丧失掉的。

给您一个爱的鼓励,加油~

相关答疑

-

2024-11-13

-

2024-08-20

-

2024-08-16

-

2024-08-16

-

2022-05-05

您可能感兴趣的CPA试题

津公网安备12010202000755号

津公网安备12010202000755号