委托研发的加计扣除金额

对于委托研发,如果是委托境内研发,研发费100元,那实际扣除160(100*0.8*2)元么? 如果是委托境外研发,又该怎么计算

问题来源:

乔老师

2024-07-24 09:33:59 206人浏览

哈喽!努力学习的小天使:

您的理解不太准确~~

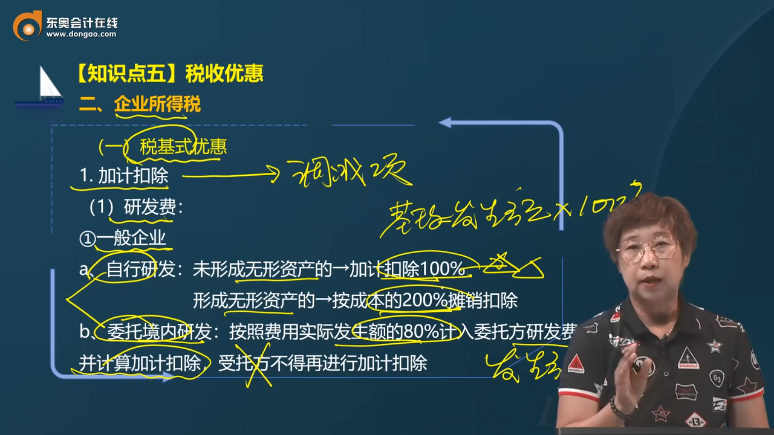

【举例1】A 制造业企业2023 年自行研发费用为180 万元,当年A 企业委托境内B 企业进行研发活动,符合独立交易原则,也符合研发费用加计扣除的相关条件,且研发活动未形成无形资产,A 企业支付B 企业委托研发费用100 万元。则:

(1)自行研发费用据实扣除 180 万元;加计扣除 =180×100%=180(万元);【一共扣除180+180=360】

(2)委托境内B 企业研发费用按实际发生额据实扣除100 万元基础上,加计扣除基数标准为委托研发费用实际发生额的80%=100×80%=80(万元);可加计扣除金额=80×100%=80(万元)。【一共扣除100+80=180】

【举例2】A 制造业企业2023 年境内符合条件的研发费用为90 万元,当年A 企业委托境外B 企业进行研发活动,符合独立交易原则,也符合研发费用加计扣除的相关条件,且研发活动未形成无形资产,A 企业支付B 企业委托研发费用100 万元。则:

(1)自行研发费用据实扣除90 万元;加计扣除=90×100%=90(万元);【一共扣除90+90=180】

(2)委托境外B 企业研发费用按实际发生额据实扣除100 万元基础上,加计100% 扣除的基数是委托境外研发费用实际发生额80% 与境内符合条件研发费用的2/3 孰低的金额。本例题委托境外研发费用实际发生额的80%=100×80%=80(万元);境内研发费用90 万元的三分之二=90×2/3=60(万元),所以A 企业委托境外研发费用在按规定据实扣除的基础上,还可以获得加计扣除的金额为60×100%=60(万元)。【一共扣除100+60=160】

给您一个爱的鼓励,加油~

相关答疑

-

2024-07-26

-

2024-07-25

-

2024-07-08

津公网安备12010202000755号

津公网安备12010202000755号