(四)

位于县城的某设备生产企业为增值税一般纳税人,主要生产销售同一规格的设备,2023年有关经营业务如下:

(1)全年共销售设备5000台,取得不含税收入26000万元,与所销售设备配比的销售成本为15350万元。

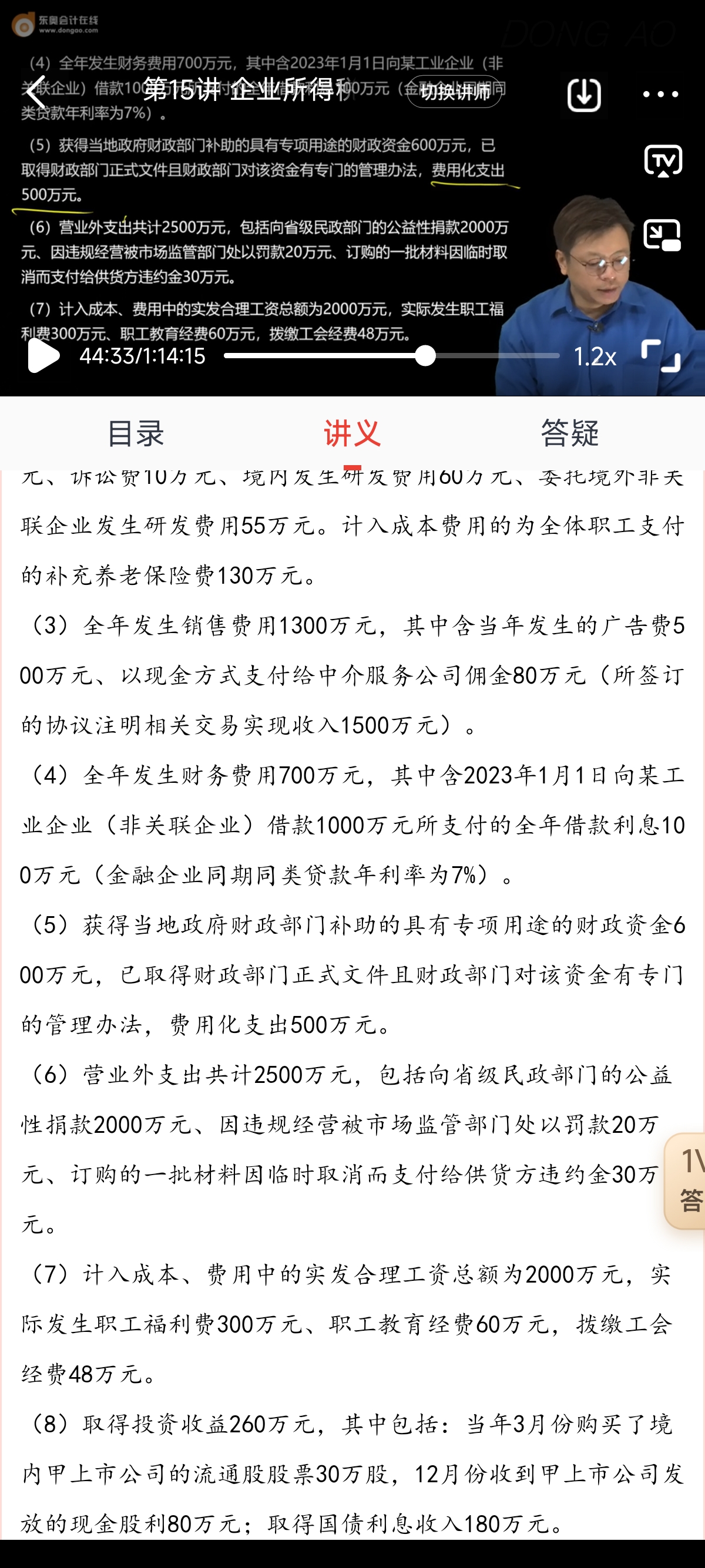

(2)全年发生管理费用1100万元,其中含业务招待费300万元、诉讼费10万元、境内发生研发费用60万元、委托境外非关联企业发生研发费用55万元。计入成本费用的为全体职工支付的补充养老保险费130万元。

(3)全年发生销售费用1300万元,其中含当年发生的广告费500万元、以现金方式支付给中介服务公司佣金80万元(所签订的协议注明相关交易实现收入1500万元)。

(4)全年发生财务费用700万元,其中含2023年1月1日向某工业企业(非关联企业)借款1000万元所支付的全年借款利息100万元(金融企业同期同类贷款年利率为7%)。

(5)获得当地政府财政部门补助的具有专项用途的财政资金600万元,已取得财政部门正式文件且财政部门对该资金有专门的管理办法,费用化支出500万元。

(6)营业外支出共计2500万元,包括向省级民政部门的公益性捐款2000万元、因违规经营被市场监管部门处以罚款20万元、订购的一批材料因临时取消而支付给供货方违约金30万元。

(7)计入成本、费用中的实发合理工资总额为2000万元,实际发生职工福利费300万元、职工教育经费60万元,拨缴工会经费48万元。

(8)取得投资收益260万元,其中包括:当年3月份购买了境内甲上市公司的流通股股票30万股,12月份收到甲上市公司发放的现金股利80万元;取得国债利息收入180万元。

(9)当年发生实际可以税前扣除的税金及附加合计3090万元。

(10)当年12月从一般纳税人处购进符合规定的环境保护专用设备,支付价税合计金额135.6万元,取得增值税专用发票,该专用设备当期已投入使用。

要求:根据上述资料,按照顺序计算回答问题,如有计算需计算出合计数。

(1)计算该企业2023年实现的会计利润。

(2)计算企业所得税应纳税所得额时,业务(2)应调整的金额。

(3)计算企业所得税应纳税所得额时,销售费用应调整的金额。

(4)计算该企业的企业所得税应纳税所得额。

(5)计算该企业应缴纳的企业所得税。

【答案及解析】

(1)会计利润=26000-15350-1100-1300-700+600-500-2500+260-3090=2320(万元)。

(2)①业务招待费实际发生额的60%=300×60%=180(万元)>销售(营业)收入的5‰=26000×5‰=130(万元),税前可扣除业务招待费130万元,应调增应纳税所得额=300-130=170(万元)。

②诉讼费用可以据实扣除。

③委托境外进行研发活动所发生的费用,按照费用实际发生额的80%计入委托方的委托境外研发费用。委托境外研发费用不超过境内符合条件的研发费用2/3的部分,可以按规定在企业所得税前加计扣除。企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益,在按规定据实扣除的基础上,再按照实际发生额的100%在税前加计扣除。委托境外研发费用实际发生额的80%=55×80%=44(万元)>境内符合条件的研发费用2/3=60×2/3=40(万元),研发费用共加计扣除=(60+40)×100%=100(万元)。

④企业支付的补充养老保险费在不超过工资总额的5%以内的部分准予扣除,应调增应纳税所得额=130-2000×5%=30(万元)。

⑤业务(2)应调增的金额=170+30-100=100(万元)。

(3)①广宣费的税前扣除限额=26000×15%=3900(万元)>实际发生额500万元,无须纳税调整。

②以现金方式支付给中介服务公司的佣金不得在税前扣除,佣金支出应调增应纳税所得额80万元。

③销售费用应调增应纳税所得额80万元。

(4)①利息费用应调增应纳税所得额=100-1000×7%=30(万元)。

②当地政府财政部门补助的具有专项用途的财政资金600万元属于不征税收入,应纳税调减;与不征税收入对应的费用化支出500万元,不得在税前扣除,应纳税调增。合计应调减应纳税所得额=600-500=100(万元)。

③公益性捐赠限额=2320×12%=278.4(万元),公益性捐赠应调增应纳税所得额2000-278.4=1721.6(万元)。

④被市场监管部门处以罚款20万元,不得在企业所得税前扣除,应调增应纳税所得额20万元。

⑤职工福利费税前扣除限额=2000×14%=280(万元),实际发生300万元,应调增应纳税所得额=300-280=20(万元);职工教育经费税前扣除限额=2000×8%=160(万元),实际发生60万元,无须纳税调整;工会经费税前扣除限额=2000×2%=40(万元),实际发生48万元,应调增应纳税所得额=48-40=8(万元)。

⑥国债利息收入免征企业所得税,应调减应纳税所得额180万元。

⑦该企业的企业所得税应纳税所得额=2320+100+80+30-100+1721.6+20+20+8-180=4019.6(万元)。

(5)2023年该企业应缴纳企业所得税=4019.6×25%-135.6÷(1+13%)×10%=992.9(万元)。

津公网安备12010202000755号

津公网安备12010202000755号