(14600×7-45990)×(13%-10%)为何要做进项税额转出?

我看到这个问题有同学问过了,但是我还有点不明白,进口料件不是保税吗?没有交过进项为什么要做进项税转出?另外免抵退税这块知识点真题大题考过吗?感觉轻一的大题好难...

问题来源:

(1)购入生产用A材料10吨,取得一般纳税人开具的增值税专用发票上注明价税合计金额339000元,支付不含税运费1800元,取得一般纳税人开具的增值税专用发票;购入生产用B材料10吨,增值税专用发票注明税额1300元。

(2)在海关备案并进口料件一批,用于进料加工生产方式生产乙机器,关税完税价格42000元人民币,海关保税放行。

(3)销售自产甲机器4台,取得含税价款160000元。

(4)购买生产设备1台,取得增值税专用发票上注明价款40000元、税款5200元。

(5)进料加工复出口3台乙机器,离岸价格合计14600美元,汇率1∶7。

(6)当期因管理不善丢失上月从一般纳税人处购入的包装物一批,账面成本20000元(含向一般纳税人支付的运费1800元),已抵扣进项税额。

(其他相关资料:假定增值税征税率13%,退税率10%,计划分配率45%,进项税发票都合规并可以在当月抵扣)

要求:根据上述材料,回答下列问题。

当期应转出的进项税额=(14600×7-45990)×(13%-10%)+(20000-1800)×13%+1800×9%=1686.3+2366+162=4214.3(元)

由于26040.62元>5621元,当期应退税额为5621元。

乔老师

2023-08-14 13:15:33 1231人浏览

尊敬的学员,您好:

正是因为进口料件是保税,没有交过增值税,所以,在做进项税额转出的时候,不能将进口料件部分转出,所以,是将其减掉的(做进项税额转出的金额,不包括这部分)。

在计算进项税额转出的金额时,如果没有进口料件等免税购进原料的话,是用FOB*(征税率-退税率),现在有进口料件等免税购进材料的情况就要从FOB中扣除免税的材料金额。所以,是用(14600×7-45990)×(13%-10%)。

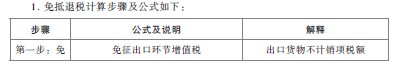

出口免抵退税的计算在较早的年份考查过,近几年都没有考过,所以还是建议把计算步骤的公式背下来,如果考了可以按步骤套用公式计算。

给您一个爱的鼓励,加油~

相关答疑

-

2024-07-23

-

2024-03-25

-

2022-04-20

-

2020-05-18

-

2020-04-18

津公网安备12010202000755号

津公网安备12010202000755号