净值率公式计算差异大,为何与答案不符?

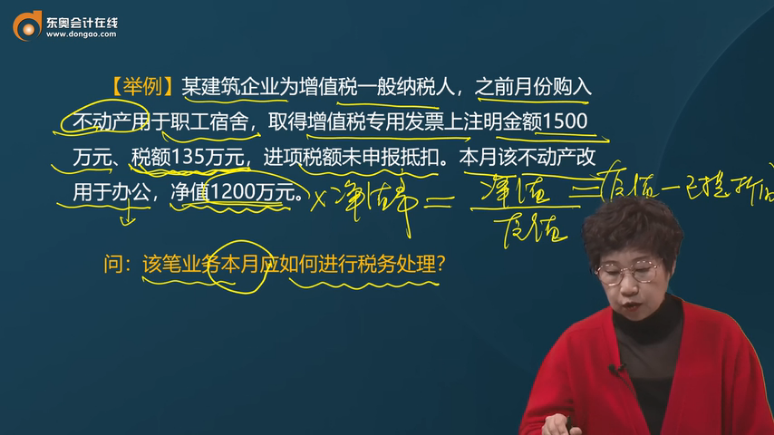

这题如果用净值率的公式,=135*1200/1500=108,与老师的答案99.08差异很大,两个公式难道算出来的不一样?考试用哪个?

问题来源:

4.购进或租入的固定资产、不动产 | (1)既用于一般计税项目,又用于简易计税项目、免税项目、集体福利、个人消费 | 进项税额可以全额抵扣 |

(2)专用于简易计税项目、免税项目、集体福利、个人消费 | 进项税额不得抵扣 | |

(3)按规定不得抵扣且未抵扣进项税的不动产,发生改变用途,用于允许抵扣进项税项目的,可在用途改变的次月抵扣进项税 | 可抵扣的进项税额=扣税凭证注明的进项税额×不动产净值率 或:可抵扣的进项税额=不动产净值÷(1+税率)×税率 |

5.保险服务 | (1)以实物赔付方式,自行向车辆修理劳务的提 供方购进的修理劳务 | 进项税额可以抵扣 |

(2)以现金赔付方式将应付给被保险人的赔偿 金直接支付给车辆修理劳务提供方 【理解】保险公司购买修理劳务可抵扣进项税;支 付赔款用于修车的不能抵扣进项税 | 进项税额不得抵扣 |

孙老师

2024-03-20 16:42:57 363人浏览

您的计算不准确~

之前月份购入不动产用于职工宿舍——属于外购不动产用于集体福利,进项税额不得抵扣,所以,原值=1500+135=1635

次月可抵扣的进项税=135×1200/1635=99.08万元

给您一个爱的鼓励,加油~相关答疑

-

2024-10-29

-

2024-08-11

-

2024-08-05

-

2024-07-24

-

2024-07-23

您可能感兴趣的CPA试题

津公网安备12010202000755号

津公网安备12010202000755号