关于农产品收购的问题

如果从农民手中直接收购农产品,按照发票上的买价*9%;

如果从小规模纳税人那里收购农产品,按照发票上的买价(不含税)*9%;

但是

如果从一般纳税人那里收购农产品,是不是不适用于计算抵扣?

即能取得专票的按照专票按照专票抵扣,取得不了专票的不能抵扣对吗?

问题来源:

2.计算抵扣 | (1)购进农产品直接销售或生产9%税率货物后销售或用于服务: | ①从一般纳税人取得的增值税专用发票或海关的专用缴款书→凭票抵扣 ②从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得专用发票的→计算抵扣,以专用发票上注明的金额和9%的扣除率计算进项税额 进项税额=专票注明的金额×9% ③取得农产品销售发票或收购发票的→计算抵扣,以销售发票或收购发票上注明的买价和9%的扣除率计算进项税额 进项税额=买价×9% |

★(2)购进农产品深加工后销售 | 纳税人购进用于生产或委托加工13%税率货物的农产品。按照10%的扣除率抵扣 | |

【提示】购进农产品进项税额抵扣的操作方法: ①在购进当期,所有纳税人按照购进农产品抵扣进项税额的一般规定,凭票据实抵扣或者凭票计算抵扣。(9%) ②将购进农产品用于生产销售或委托加工13%税率货物的纳税人,在生产领用农产品当期,根据领用的农产品加计1%抵扣进项悦额。(即10%) 购进农产品,既用于13%税率货物又用于生产销售其他货物服务的,应分别核算用于13%税率货物和其他货物服务的农产品进项税额。未分别核算的,统一以专用发票或海关进口专用缴款书上注明的增值税额为进项税额,或以农产品收购发票或销售发票上注明的农产品买价和9%的扣除率计算进项税额 | ||

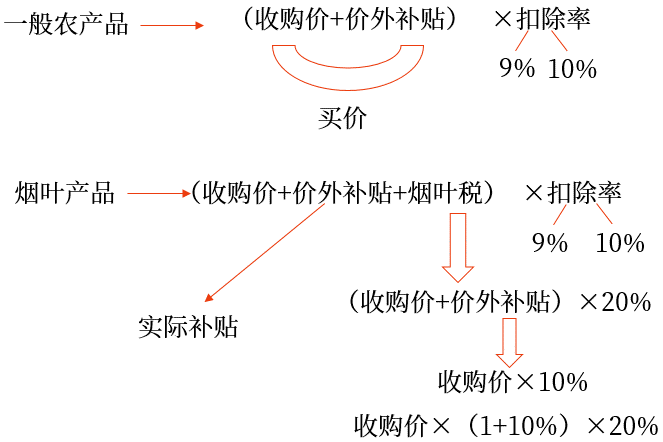

★(3)从农业生产者处购进烟叶产品进项税额的抵扣 | 准予抵扣的进项税额=(收购烟叶实际支付的价款总额+烟叶税应纳税额)×扣除率 烟叶税应纳税额=收购烟叶实际支付的价款总额×税率(20%) | |

【提示】 在计算烟叶税时,实际支付的价款总额=收购价款+价外补贴 其中,价外补贴统一按烟叶收购价款的10%计算 计算进项税抵扣时,实际支付的价款总额=收购价款+实际支付给烟农的价外补贴(不是统一按照烟叶收购价款的10%计算的) |

乔老师

2024-05-04 12:26:09 172人浏览

勤奋刻苦的同学,您好:

您的理解基本正确,但存在不严谨(从一般纳税人处购进农产品,也存在计算抵扣的情况),具体规定如下。

1.从农民手中直接收购农产品:

计算抵扣,按照发票上的买价乘以9%或10%扣除率来计算抵扣(扣除率一般情形下是9%,但是如果用于生产或委托加工适用13%税率的货物,扣除率是10%,下同)。

2.从小规模纳税人处收购农产品:

如果取得按照3%征收率开具的增值税专用发票,计算抵扣,按照发票上的金额(不含税)乘以9%或10%扣除率来计算抵扣。

3.从一般纳税人处购买农产品:

如果取得增值税专用发票,则一般情况下是凭票抵扣,即按照发票上注明的税额进行抵扣(税额其实就是按照发票上注明的不含税金额×9%计算出来的);另,如果这个农产品领用于生产或委托加工适用13%税率的货物,还可以再加计抵扣1%,即在领用时,加计抵扣=发票上注明的金额(不含税)×1%(这个其实就是“计算抵扣”)。这样进项税额合计=发票上注明的金额(不含税)×10%

如果未能取得专用发票,则不能进行抵扣。

农产品进项税额抵扣基本规定归纳(核定扣除除外):

来源 | 抵扣凭证 | 进项税额 | |

购进时 | 领用用于生产或委托加工13%税率货物时 | ||

购入已税农产品 (从农产品流通企业购进) | 取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书 | 凭票抵扣:以发票上注明的增值税额为进项税额(9%) | 加计抵扣1%进项 |

取得小规模纳税人开具的3%征收率增值税专用发票 | 计算抵扣:以发票上注明的金额和9%扣除率计算进项税额 | 加计抵扣1%进项 | |

取得小规模纳税人开具的1%征收率增值税专用发票 | 凭票抵扣:按1%征收率抵扣进项税额 | ---- | |

取得的普通发票 | 不得抵扣进项税额 | ----- | |

购入免税农产品(直接从农业生产者处购进) | 取得(开具)农产品销售发票或收购发票 | 计算抵扣:以发票上注明的农产品买价和9%扣除率计算进项税额 | 加计抵扣1%进项 |

购进全环节免税的农产品 | 从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票 | 不得抵扣进项税额 | ---- |

希望能够帮助到您 ~~~祝您轻松过关!

每天努力,就会看到不一样的自己,加油!

相关答疑

-

2024-12-09

-

2024-12-09

-

2024-09-03

-

2024-08-13

-

2020-09-25

您可能感兴趣的CPA试题

津公网安备12010202000755号

津公网安备12010202000755号