问题来源:

(二)不得抵扣项目

**不得抵扣项目详细见下表**★★★

|

不得抵扣项目 |

说明 |

|

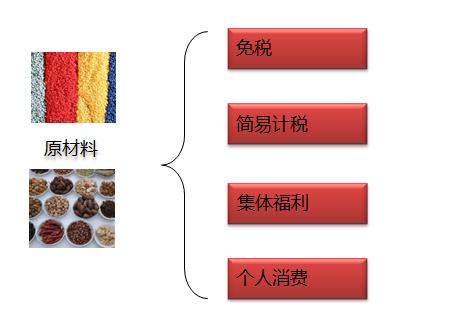

1.用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、劳务、服务、无形资产和不动产 |

1.个人消费包括纳税人的交际应酬消费 |

|

不得抵扣项目 |

说明 |

|

2.非正常损失的购进货物,以及相关劳务和交通运输服务 |

1.非正常损失指因以下两类原因造成的损失: (1)管理不善造成货物被盗、丢失、霉烂变质; (2)因违反法律法规造成货物被依法没收、销毁的情形 【注意】 a.自然灾害的损失不属于非正常损失,因自然灾害导致的损失,进项税额准予抵扣 b.合理损耗的进项税额允许抵扣 2.非正常损失货物在增值税中不得扣除(如购进时已抵扣,需做进项税额转出处理);在企业所得税中,经批准准予作为财产损失在税前扣除 |

|

3.非正常损失的在产品、产成品所耗用的购进货物、相关劳务和交通运输服务 |

|

|

4.非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务 |

非正常损失指因违反法律法规造成不动产被依法没收、销毁、拆除的情形 |

|

5.非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务 |

纳税人新建、改建、扩建、修缮、装饰不动产,均属于不动产在建工程 |

|

6.购进的贷款服务、餐饮服务、居民日常服务、娱乐服务(共4项) |

1.贷款服务中向贷款方支付的与该笔贷款直接相关的投融资顾问费、手续费、咨询费等费用,其进项税额不得从销项税额中抵扣 2.餐饮服务、居民日常服务、娱乐服务主要接受对象是个人,属于最终消费,无销项税额,因此不得抵扣 【注意】住宿服务和旅游服务未列入,可抵扣 |

辨析:旅游服务是否可以抵扣进项

|

不得抵扣项目 |

可以抵扣 |

|

用于集体福利或者个人消费,支付的旅游费不能作为进项税额抵扣 |

支付的旅游费用于生产经营:如: (1)如公务考察时,由旅游公司统一安排交通和住宿,支付给旅游公司的支出属于用于生产经营的 (2)旅游公司将部分业务进行外包,向其他旅游公司购买部分旅游服务,取得合法有效扣税凭证后可以抵扣 |

|

关键点:看用途 |

|

冯老师

2020-10-15 10:07:05 5260人浏览

不可以的,对于贷款服务进项税不得抵扣,也就是利息支出进项税不得抵扣的规定,主要是考虑如果允许抵扣借款利息,从根本上打通融资行为的增值税抵扣链条,按照增值税“道道征道道扣”的原则,首先就应当对存款利息征税。但在现有条件下,难度很大,一方面涉及对居民存款征税,与当下实际存款利率为负的现状不符。另一方面,也为了堵塞企业每次销项税额多的时候就突击借款以达到少纳税的漏洞。

您理解下~有问题欢迎随时交流~~

每个努力学习的小天使都会有收获的,加油!相关答疑

-

2024-04-24

-

2024-01-13

-

2022-04-08

-

2021-08-17

-

2020-09-04

津公网安备12010202000755号

津公网安备12010202000755号