为什么不得免征和抵扣税额计算要用FOB价格

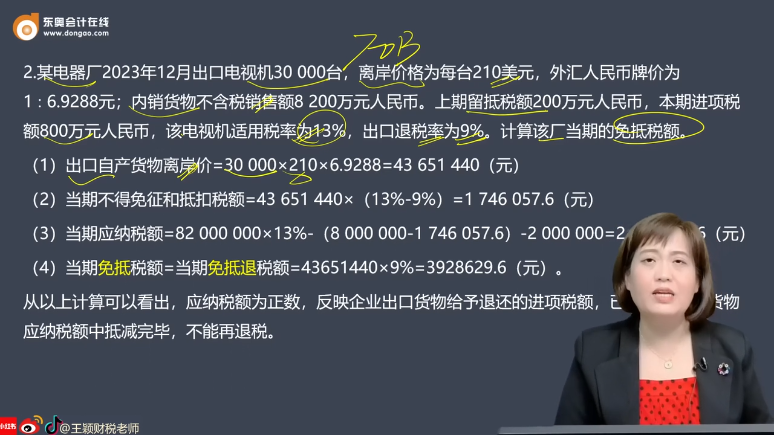

为什么不得免征和抵扣的税额不直接用进项税额来计算?不是说退税退的是进项吗?那为什么要用fob价格计算呢?就像这道题,为什么不得免征和抵扣的金额要用43651440*0.04而不是用8000000*(0.04/0.13)来计算?

问题来源:

孙老师

2024-07-11 10:59:53 233人浏览

因为生产企业既有出口、又有内销,很难区分800万元中,哪些是出口的、哪些用于了内销~

实务之中出口应退的数字很难取得,因此只能用一个相对容易取得并且比较准确的价格来进行计算——出口发票上的离岸价(FOB价)

所以您看,计算退税限额(免抵退税额)用的也是FOB价~

出口退税限额是采用“FOB价×退税率”来实现的。但FOB价是一个销售价格,一般要比企业发生的成本总额要高,出口退税要退的是进项税额,若直接采用FOB价乘以征税率就会导致国家将企业并没有实际发生的进项税额予以退还,这样就不是退税而是补贴,因此只能采取降低退税率的方法来求得一种相对的平衡。所以一般退税率≤征税率。

征税率和退税率之间会产生差额,这部分差额不予退还,也不能抵扣,是需要企业自行承担的成本,要从进项税额中予以剔除,作进项税额转出处理,在会计上计入主营业务成本。

当期不得免征和抵扣税额=当期出口货物离岸价格×外汇人民币折合率×(出口货物适用税率-出口货物退税率)-当期不得免征和抵扣税额抵减额

当期不得免征和抵扣税额抵减额=当期免税购进原材料价格×(出口货物适用税率-出口货物退税率)

简化公式:

当期不得免征和抵扣税额=(外销额FOB-免税购进原材料价格)×(征税率-退税率)

“剔”的步骤只存在于退税率低于征税率的情况之下,需将计算出的差额部分的进项税计入出口货物劳务成本。

相关答疑

-

2024-07-25

-

2023-11-12

-

2023-02-10

-

2022-05-29

-

2021-08-17

您可能感兴趣的CPA试题

津公网安备12010202000755号

津公网安备12010202000755号