问题来源:

乔老师

2024-07-27 14:12:34 266人浏览

勤奋刻苦的同学,您好:

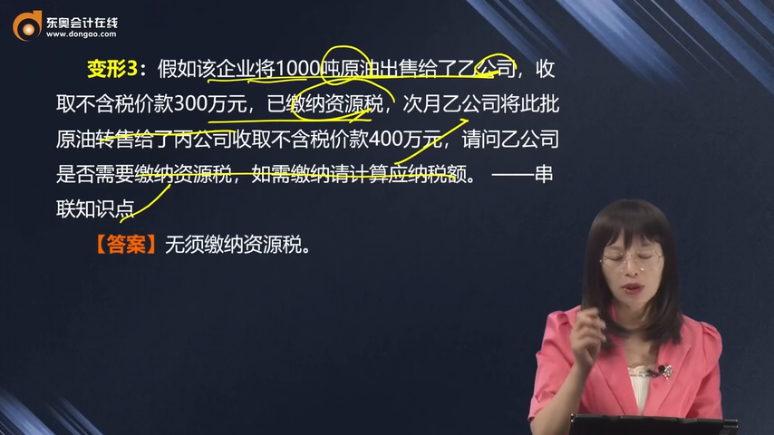

在这道题中,乙公司从甲企业购买了原油并直接转售给丙公司,这确实属于“外购应税产品直接对外销售”。但资源税的征税原则是“单一环节一次课征”,也就是说,资源税只在开采(生产)后销售或移送自用环节纳税。因此,尽管乙公司是外购应税产品并直接销售,但由于资源税已经在原油的开采销售环节缴纳过了,所以在乙公司销售环节就不需要再次缴纳。所以,乙公司无须为转售的原油缴纳资源税。

这与您说的混合销售 情形不一样。这里没有与“自采产品混合”,就是外购后直接销售了,这样的情况是不用再交资源税的。

如果外购和自采的混在一起销售,那么自采部分要交税,外购部分其实也是不用交税的。所以才用总的销售额减去外购的金额,用之后的余额(其实就是自采部分的销售额了)再×税率,实际上就是自采产品应纳的资源税。(外购的产品销售,其实也是不交税的)

给您一个爱的鼓励,加油~

相关答疑

-

2024-08-20

-

2024-08-12

-

2024-07-21

-

2024-03-17

-

2024-03-17

津公网安备12010202000755号

津公网安备12010202000755号