非银行企业内营业机构之间支付的利息为什么不得扣除

不得扣除项目第8条,非银行企业内营业机构间支付的利息为什么不得扣除,和前面讲的利息费用,说支付给关联方的利息不是按限定比例和限定基数扣除吗

问题来源:

★★3.不得扣除的项目

(1)向投资者支付的股息、红利等权益性投资收益款项;

(2)企业所得税税款;

★(3)税收滞纳金;

★(4)罚金、罚款和被没收财物的损失,指纳税人违反国家有关法律、法规规定,被有关部门处以的罚款,以及被司法机关处以的罚金和被没收财物;但不包括经营性罚款和逾期归还银行贷款而支付的罚息;

(5)超过规定标准的捐赠支出;(注:超标准的公益性捐赠支出,准予以后三年内在计算应纳税所得额时结转扣除)

(6)赞助支出,是指企业发生的与生产经营活动无关的各种非广告性质支出;

★(7)未经核定的准备金支出,是指不符合国务院财政、税务主管部门规定的各项资产减值准备、风险准备等准备金支出;

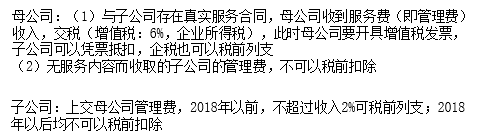

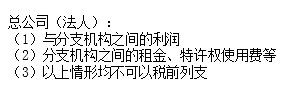

★(8)企业之间支付的管理费、企业内营业机构之间支付的租金和特许权使用费,以及非银行企业内营业机构之间支付的利息;

(9)与取得收入无关的其他支出。

马老师

2020-08-02 10:05:10 5233人浏览

因为对于非银行企业内营业机构之间支付的利息,这是针对同一个企业内部营业机构之间发生的借款利息支出,其不能在企业所得税前扣除。

对于这种情况,因为我国目前,是法人纳税制度,内部机构之间支付和收取,合并纳税时,互相抵消了,相当于没有支付,也没有取得收入,所以确认收入和费用没有实际意义。因为不能确认收入,所以如果允许扣除的话,企业将大幅度在营业机构之间发生借款,这样就降低了企业所得税的缴纳,对于企业收益很多,但对于国家将是很大的损失。为了利于征管,所以规定非银行企业内部营业机构之间的利息支出不能税前扣除。对于此种情况,属于同一个企业间的内部行为,没有收入确认和交税问题。

您再理解一下,如有其他疑问欢迎继续交流,加油!相关答疑

-

2024-09-19

-

2024-08-23

-

2024-08-23

-

2022-05-11

-

2020-09-05

您可能感兴趣的CPA试题

津公网安备12010202000755号

津公网安备12010202000755号