【小编“娜写年华”】本篇为2014《高级会计实务》第七章“企业并购”第三节知识点精讲:企业并购价值评估。其主要内容包括企业并购价值评估的主要内容、企业并购价值评估方法。本节主要介绍企业并购价值评估方法。

企业并购价值评估方法之收益法

(一)收益法

收益法,是通过将被评估企业预期收益资本化或折现来确定被评估企业价值。收益法主要运用现值技术,即一项资产的价值是利用其所能获取的未来收益的现值,其折现率反映了投资该项资产并获得收益的风险回报率。收益法是目前较成熟、使用较多的估值技术。

收益法中的主要方法是现金流量折现法。

2.基本步骤

(1)分析历史绩效

对企业历史绩效进行分析,其主要目的就是要彻底了解企业过去的绩效,这可以为判定和评价今后绩效的预测提供一个视角,为预测未来的现金流量做准备。历史绩效分析主要是对企业的历史会计报表进行分析,重点在于企业的关键价值驱动因素。

(2)确定预测期间

在预测企业未来的规金流量时,通常会人为确定一个预测期间,在预测期后现金流量就不再估计。期间的长短取决于企业的行业背景、管理部门的政策、并购的环境等,通常为5-10年。

(3)预测未来的现金流量

在企业价值评估中使用的现金流量是指企业所产生的现金流量在扣除库存、厂房设备等资产所需的投入及缴纳税金后的部分,即自由现金流量。用公式可表示为:

自由现金流量=(税后净营业利润+折旧及摊销)-(资本支出+营运资金增加额)

【提示1】需要注意的是,利息费用尽管作为费用从收入中扣除,但它是属于债权人的自由现金流量。因此,只有在计算股权自由现金流量时才扣除利息费用,而在计算企业自由现金流量时则不能扣除。

①税后净营业利润。税后净营业利润是指扣除所得税后的营业利润,也就是税后的息税前利润。

税后净营业利润=息税前利润×(1-所得税税率)

息税前利润=营业收入-营业成本-营业税金及附加-管理费用-销售费用

【提示2】这里的营业利润是由持续经营活动产生的收益,不包括企业从非经营性项目中取得的非经常性收益。

【提示3】营业收入、营业成本、营业税金及附加、管理费用、销售费用均可在利润表中查到。

②折旧及摊销。折旧不是本期的现金支出,而是本期的费用。摊销是指无形资产、长期待摊费用等的摊销。与折旧一样,它们不是当期的现金支出,却从当期的收入中作为费用扣除。

③资本支出。资本支出是指企业为维持正常经营或扩大经营规模而在物业、厂房、设备等资产方面的再投入。具体地讲,包括在固定资产、无形资产、长期待摊费用(包括租入固定资产改良支出、固定资产大修理支出等)及其他资产上的新增支出。

④营运资金增加额。营运资金等于流动资产与流动负债的差额,营运资金的变化反映了库存、应收/应付项目的增减。

(4)选择合适的折现率

折现率是指将未来预测期内的预期收益换算成现值的比率,有时也称资金成本率。通常,折现率可以通过加权平均资本成本模型确定。

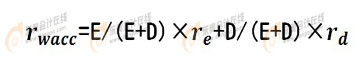

根据加权平均资本成本模型,由于并购企业用于投资被并购企业的资本一般既有自有资本也有负债,所以这种投资的资本成本是两者的加权平均,用公式可表示为:

其中:

rwacc为企业的加权平均资本成本;

D为企业负债的市场价值;

E为企业权益的市场价值;

re为股权资本成本;

rd为税后债务资本成本。

式中的可采用如下两种方式计算。

一是资本资产定价模型(CAPM),其计算公式为:

![]()

其中:re为股权资本成本;

rf为无风险报酬率;

rm为市场投资组合的预期报酬率;

(rm- rf)为市场风险溢价;

β为市场风险系数。

【提示】无风险报酬率通常使用5年期或10年期国债利率作为无风险报酬率。市场风险溢价是市场投资组合的预期报酬率与无风险报酬率之间的差额。市场风险系数β是反映个别股票相对于平均风险股票的变动程度的指标,它可以衡量出个别股票的市场风险,而不是企业的特有风险。

因为并购活动通常会引起企业负债率的变化,进而影响β系数,所以需要对β系数做必要的修正。可利用哈马达方程对β系数进行调整,其计算公式如下:

![]()

其中:

β1为负债经营的β系数;

β0为无负债经营的β系数;

T为企业所得税税率;

D为企业负债的市场价值;

E为企业权益的市场价值。

二是股利折现模型,计算公式如下:

当假定每年股利不变时,计算公式如下:re=D0/P0

其中:D0为每年固定的股利额;P0为普通股市价。

当假定股利以不变的增长速度增长时,计算公式如下:

![]()

其中:D1为未来第1年预计的每股股利额;P0为当前普通股每股市价;g为普通股股利年复利增长率。

因为利息支出可以在税前抵扣,所以税后债务资本成本应该在税后的基础上进行计算,其计算公式为:rd=r×(1-T)

其中:r为借款利率或者债券票面利率;T为企业所得税税率。

(5)预测终值(企业连续价值)

估计企业未来的现金流量不可能无限制地预测下去,因此要对未来某一时点的企业价值进行评估,即计算企业的终值。

企业终值一般可采用永久增长模型(固定增长模型)计算。永久增长模型与DCF方法具有一致性,这种方法假定从计算终值的那一年起,自由现金流量是以固定的年复利率增长的。企业终值(TV)计算公式为:

![]()

其中:TV为预测期末的终值;

FCFn+1为计算终值那一年的自由现金流量;

FCFn为预测期最后一年的自由现金流量;

rwacc为加权平均资本成本;

g为计算终值那一年以后的自由现金流量年复利增长率。

(6)预测企业价值

企业价值等于确定预测期内现金流量的折现值之和,加上终值的现值,其计算公式如下:

![]()

其中:V为企业价值;

FCFt为确定预测期内第t年的自由现金流量;

rwacc为加权平均资本成本;

TV为预测期末的终值;n为确定的预测期。

相关推荐:

东奥首页

东奥首页

津公网安备12010202000755号

津公网安备12010202000755号