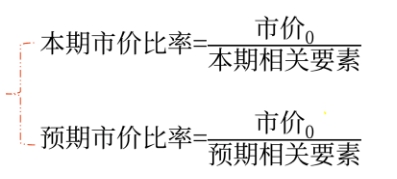

在学习2024年注会《财管》第七章的“相对价值评估模型”时,闫华红老师提醒考生,有一处值得注意,即:在估值时目标企业本期净利必须要乘以可比企业比本期市盈率,目标企业预期净利必须要乘以可比企业预期市盈率,两者必须匹配。这一原则不仅适用于市盈率,也适用于市净率和市销率;不仅适用于未修正价格乘数,也适用于后面所讲的各种修正的价格乘数。

✅ 24年注会冲刺阶段章节习题,点击练习 > ✅ 新人福利领取,登录即送专属学习资料!>

注会考试中《财管》科目是学习难度较大的科目。除了要有一定的会计理论基础支撑之外。还要有一定的理科思维及运算能力。但并不意味着《财管》是难以突破的存在。掌握重点知识,争取在核心内容上得分,亦是备考的技巧之一。想知道更多《财管》的备考重点。

点击查看:2024年注会财管《轻一》名师讲义,备考重点汇总>>

【所属章节】

第七章 企业价值评估

第二节 企业价值评估方法

【知 识 点】

相对价值评估模型

(一)基本原理

这种方法是利用类似企业的市场定价来估计目标企业价值的一种方法。

提示

估算的结果是相对价值而不是内在价值。

(二)分类

(1)以股票市价为基础的模型

包括每股市价/每股收益、每股市价/每股净资产、每股市价/每股营业收入等模型。

(2)以企业实体价值为基础的模型

包括实体价值/息税折旧摊销前利润、实体价值/税后经营净利润、实体价值/实体现金流量、实体价值/净经营资产、实体价值/营业收入等模型。

提示

本书只讨论三种最常用的股票市价模型。

(三)常用的股票市价比率模型

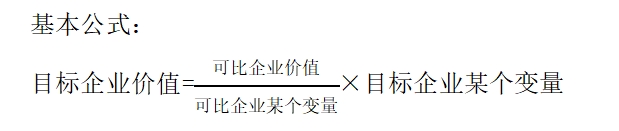

1.基本公式

种类 | 公式 |

市盈率模型 (市价/每股收益比率模型) | 目标企业每股股权价值=可比企业市盈率×目标企业每股收益 |

市净率模型 (市价/每股净资产比率模型) | 目标企业每股股权价值=可比企业市净率×目标企业每股净资产 |

市销率模型 (市价/每股营业收入比率模型) | 目标企业每股股权价值=可比企业市销率×目标企业的每股营业收入 |

2.寻找可比企业的驱动因素

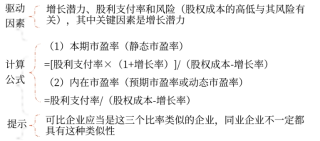

(1)市盈率模型的驱动因素

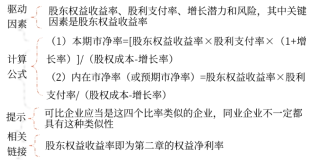

(2)市净率模型的驱动因素

手写板

本期市盈率=每股市价0/每股收益0

本期市盈率×(每股收益0/每股净资产0)=每股市价0/每股净资产0=本期市净率

内在市盈率=每股市价0/每股收益1

内在市盈率×(每股收益1/每股净资产1)=每股市价0/每股净资产1=内在市净率

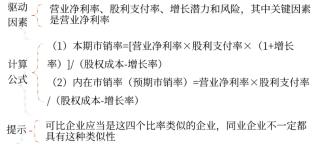

(3)市销率模型的驱动因素

手写板

本期市盈率=每股市价0/每股收益0

本期市盈率×(每股收益0/每股营业收入0)=每股市价0/每股营业收入0=本期市销率

内在市盈率=每股市价0/每股收益1

内在市盈率×(每股收益1/每股营业收入1)=每股市价0/每股营业收入1=内在市销率

总结

市价比率计算的两种方法

(1)公式法

利用驱动因素计算,本期市价比率要乘以(1+增长率);预期市价比率(内在市价比率)不乘。

(2)原理法

注会考试时间是8月23日-25日,知识学习需要徐徐渐进,掌握重要内容,更会事半功倍。上文知识点内容根据闫华红老师《轻一基础精讲班》讲义整理,闫华红老师2024年主讲的注会C双名师轻松过关®班课程正在更新!2025年注会新课也已上线,想给自己加一年保障,可点击图片了解详情。

(本文为东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

责任编辑:刘硕

25年

25年

49位

49位

6000万

6000万