税务稽查防控措施内容都有哪些?快到【会计高手】直播课堂学习!

在当今复杂多变的税务环境中,税务稽查防控措施成为了企业税务管理不可或缺的一环。随着“金税四期”的深入推进,税务监管的力度和精度不断提升,企业对税务稽查防控措施的理解与应用也愈发重要。本文将从税务监管新方向、税负率预警、发票管理、税务检查应对以及大数据风险防控等方面,深入探讨税务稽查防控措施的内容。

学习税务稽查防控措施内容的重要性

一、确保税务合规,避免法律风险

税务稽查是税务机关依法对纳税人履行纳税义务情况进行检查、监督和处理的行政行为。通过学习税务稽查防控措施,企业能够深入了解税务法规和政策要求,确保自身的税务管理活动符合法律法规规定,避免因税务违规而引发的法律风险。这不仅有助于维护企业的声誉和形象,还能保障企业的稳健运营和可持续发展。

二、提高税务管理效率,降低税务成本

税务稽查防控措施内容涵盖了税务管理的各个方面,包括税务筹划、税务申报、税务审核、税务稽查等。通过学习这些内容,企业能够优化税务管理流程,提高税务管理效率。同时,通过合理的税务筹划和风险管理,企业还能有效降低税务成本,提高经济效益。

三、及时发现并纠正税务问题,防范税务风险

税务稽查防控措施中包含了税负率预警、发票管理红黄蓝预警系统等重要内容。这些预警系统能够实时监控企业的税务数据,对异常情况进行预警。通过学习这些内容,企业能够及时发现并纠正税务管理中存在的问题和漏洞,防范税务风险的发生。同时,企业还能通过自查和整改,提升税务管理水平,降低被税务机关稽查的风险。

四、提升企业竞争力,促进可持续发展

在市场竞争日益激烈的今天,企业的税务管理水平成为衡量其竞争力的重要指标之一。通过学习税务稽查防控措施内容,企业能够提升税务管理水平,增强自身的竞争力。同时,良好的税务管理还能为企业树立良好的社会形象,吸引更多的合作伙伴和投资者,促进企业的可持续发展。

五、适应税务监管新变化,把握政策机遇

随着税收政策的不断调整和完善,税务监管也面临着新的变化和挑战。通过学习税务稽查防控措施内容,企业能够及时了解税务监管的新方向和新要求,适应税务监管的新变化。同时,企业还能把握政策机遇,充分利用税收优惠政策等有利条件,降低税负成本,提高经济效益。

为什么要学习【东奥会计高手】的税务稽查防控措施内容

紧跟税务监管新方向

随着税收政策的不断更新和完善,税务监管的方向和重点也在不断变化。学习税务稽查防控措施内容有助于企业和个人及时了解税务监管的新方向,把握税务管理的最新动态,确保自身的税务活动符合法律法规的要求。

提升税务风险管理能力

税务稽查防控措施内容通常包括税负率预警、发票管理、税务检查应对技巧等方面的知识。通过学习这些内容,可以提升企业或个人识别、评估和控制税务风险的能力,从而有效避免税务纠纷和罚款等不利后果。

掌握税务检查应对技巧

在面对税务检查时,掌握一定的应对技巧是至关重要的。学习税务稽查防控措施内容中的税务检查应对技巧,可以帮助企业或个人更好地应对税务检查,提供准确、完整的税务资料,减少因检查不当而引发的税务风险。

提高自查报告撰写能力

自查报告是企业或个人自我审视税务管理情况的重要工具。通过学习税务稽查防控措施内容中的自查报告撰写方法,可以提高自查报告的准确性和完整性,及时发现并纠正税务管理中存在的问题,从而提升税务管理水平。

了解大数据背景下的税务风险防控

随着大数据技术的不断发展,税务风险防控也面临着新的挑战和机遇。学习税务稽查防控措施内容中的大数据“伪税筹”等企业风险防控举措,有助于企业或个人了解大数据在税务管理中的应用和风险防控的新方法,从而更好地应对大数据背景下的税务风险。

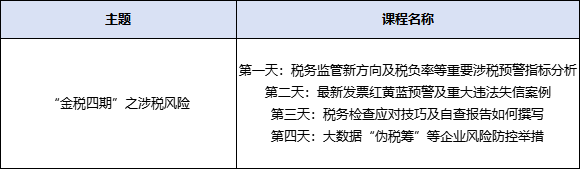

【东奥会计高手】税务稽查防控措施内容的课程介绍

一、税务监管新方向与税负率预警

随着税务政策的不断更新和完善,税务监管的新方向日益明确。企业需紧跟政策步伐,及时了解税务监管的最新动态,确保税务管理的合规性。同时,税负率作为税务监管的重要指标之一,企业应建立健全的税负率预警机制,定期分析税负率变化,及时发现并纠正异常情况,避免税务风险的发生。

二、发票管理的红黄蓝预警系统

发票作为税务稽查的重要证据,其管理状况直接关系到企业的税务风险。近年来,税务部门推出了发票红黄蓝预警系统,通过实时监控发票数据,对异常情况进行预警。企业应高度重视发票管理,加强内部控制,确保发票的真实性和合规性。对于预警系统提示的异常发票,应及时查明原因,采取相应措施加以整改。

三、税务检查应对技巧与自查报告撰写

税务检查是企业无法回避的重要环节。企业应提前做好准备,掌握税务检查的应对技巧,如资料整理、沟通方式等。同时,自查报告的撰写也是企业自我审视、自我完善的过程。企业应认真撰写自查报告,详细分析税务管理情况,及时发现并纠正问题,提升税务管理水平。

四、大数据“伪税筹”风险防控

随着大数据技术的广泛应用,一些不法分子开始利用大数据进行“伪税筹”,试图逃避税务监管。这种行为不仅违法违规,还会给企业带来严重的税务风险。因此,企业应加强大数据风险防控意识,建立健全的风险防控机制。通过数据分析、模型预测等手段,及时发现并应对潜在的税务风险。

综上所述,【东奥会计高手】税务稽查防控措施内容涵盖税务监管新方向、税负率预警、发票管理、税务检查应对以及大数据风险防控等多个方面。企业应全面理解并落实这些措施,确保税务管理的合规性和稳健性。同时,企业还应不断加强税务管理人才培养和团队建设,提升税务管理水平,为企业的可持续发展奠定坚实基础。

如果你也想学习本款课程,那就点击【东奥会计高手】,购买听课吧!

说明:因政策不断变化,以上会计实操相关内容仅供参考,如有异议请以官方更新内容为准。

说明:限时活动、书课优惠力度、主讲名师、课程安排、服务赠品等后期可能进行调整和优化,详细内容请以最近更新招生方案页为准。

就业咨询

就业咨询 职场陪伴

职场陪伴

津公网安备12010202000755号

津公网安备12010202000755号