资产风险及衡量_2019年税务师《财务与会计》每日一考点

备考税务师的考生朋友们,税务师考试就在11月9日-10日,时间不多,大家赶快抓紧时间备考吧!下面是今天的《财务与会计》每日攻克一考点的内容,一起来看吧!

【考点:资产的风险及其衡量】

考情分析 | 2018年 | 2017年 | 2016年 | 2015年 | 2014年 |

1.资产风险的衡量 | -- | -- | -- | 单选题 | -- |

2.证券资产组合的风险与收益 | -- | 多选题 | -- | -- | 单选题 多选题 |

3.资本资产定价模型 | 单选题 | 单选题 | 单选题 | 多选题 | -- |

4.证券市场线 | -- | -- | -- | -- | -- |

5.财务估值方法 | -- | -- | -- | -- | -- |

项目 | 要点 | 历年考点 |

1.资产风险的衡量 | 掌握资产风险的衡量指标(应用、标准离差率的计算) | 风险评价指标的应用 |

2.证券资产组合的风险与收益 | (1)证券资产组合的预期收益率 | -- |

(2)证券资产组合的风险分散功能 | 证券资产组合风险的相关表述 | |

(3)风险的分类及含义 | -- | |

(4)系统风险及其衡量 | β系数的含义 | |

3.资本资产定价模型 | 掌握公式(计算、指标的含义) | (1)必要收益率的计算 (2)证券资产组合风险收益率的计算 (3)风险溢酬的含义 (4)资本资产定价模型的相关表述、有效性和局限性 |

4.证券市场线 | 熟悉证券市场线的相关描述 | -- |

5.财务估值方法 | (1)关注未来现金流量法 (2)未来现金流量法vs市场比较法 | -- |

1.资产风险的衡量

①未来收益率发生的概率 | 不能用来衡量风险 |

②期望值 | 不能用来衡量风险 |

③方差 | 期望值相同时,可以用来衡量风险的大小,方差越大,风险越大(2015年单选题) |

④标准离差 | 期望值相同时,可以用来衡量风险的大小,标准差越大,风险越大 |

⑤标准离差率=标准差/期望值(2017年/计算题部分) | 不受期望值是否相同的影响,可以用来衡量风险的大小。标准离差率越大,风险越大 |

2.证券资产组合的风险与收益

(1)证券资产组合的预期收益率:E(RP)=∑Wi×E(Ri)

(2)证券资产组合的风险分散功能

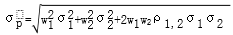

①两项证券资产组合的收益率的方差:σp2=W12σ12+W22σ22+2W1W2ρ1,2σ1σ2

②两项证券资产组合的收益率的标准差:

【提示】相关系数ρ与组合风险之间的关系

相关系数 | 含义 | 组合的标准差 | 风险分散功能 |

ρ1,2=1 | 两项资产的收益率具有完全正相关的关系,它们的收益率变化方向和变化幅度完全相同 | σp=w1σ1+w2σ2 σp的值达到最大 | 不能降低任何风险 |

ρ1,2=-1 | 两项资产的收益率具有完全负相关的关系,即它们的收益率变化方向和变化幅度完全相反 | σp=|w1σ1-w2σ2| σp的值达到最小 | 能够最大限度地降低风险 |

-1<ρ1,2<1 | 具有不完全的相关关系 | 0<σp<w1σ1+w2σ2 | 能够分散风险,但不能完全消除风险 |

(3)风险的分类及含义

种类 | 含义 | 与资产组合中资产个数之间的关系 | |

非系统风险 | 又被称为公司风险或可分散风险,是可以通过证券资产组合而分散掉的风险 | 可通过增加组合中资产个数而最终消除 | |

经营风险 | 指因生产经营(供应、生产、销售等)方面的原因给企业目标带来不利影响的可能性 | ||

财务风险 | 又称筹资风险,是指由于举债而给企业目标带来的可能影响 | ||

系统风险 | 又被称为市场风险或不可分散风险,是影响所有资产的、不能通过资产组合而消除的风险。 影响因素包括宏观经济形势的变动、国家经济政策的变化、税制改革、企业会计准则改革、世界能源状况、政治因素等 | 不能通过增加资产组合中的资产个数而消除,不受资产组合中资产个数的影响 | |

【提示】证券组合风险与证券组合中的证券资产数量

(4)系统风险及其衡量(2014年/多选题)

尽管绝大部分企业和资产都不可避免地受到系统风险的影响,但并不意味着系统风险对所有资产或所有企业有相同的影响。有些资产受系统风险的影响大一些,而有些资产受系统风险的影响较小。

单项资产或证券资产组合受系统风险影响的程度,可以通过系统风险系数(β系数)来衡量。

单项资产的系统风险系数(β系数)

计算公式 | ①ρi,m表示该项资产的收益率与市场组合收益率的相关系数; ②σi表示该项资产收益率的标准差,反映该资产的风险大小; ③σm表示市场组合收益率的标准差,反映市场组合的风险; ④COV(Ri,Rm)表示该资产收益率与市场组合收益率的协方差,COV(Ri,Rm)=ρi.mσiσm 【提示1】根据COV(Ri,Rm)=ρi.mσiσm,则: ρi,m=COV(Ri,Rm)/σiσm 【提示2】根据上述公式,当相关系数ρ小于零时,β系数小于零 |

结论 | ①当某资产的β系数绝对值=1,说明该资产的收益率与市场平均收益率呈同比例的变化,该资产所含的系统风险与市场组合的风险一致; ②当某资产的β系数绝对值<1,说明该资产收益率的变动幅度小于市场组合收益率的变动幅度,因此其所含的系统风险小于市场组合的风险; ③当某资产的β系数绝对值>1,说明该资产收益率的变动幅度大于市场组合收益率的变动幅度,因此其所含的系统风险大于市场组合风险。 |

【提示】市场组合是指由市场上所有资产组成的组合。

(1)市场组合收益率就是市场平均收益率,实务中通常用股票价格指数的收益率来代替;

(2)市场组合收益率的方差则代表了市场整体的风险。由于包含了所有的资产,市场组合中的非系统风险已经被消除,所以市场组合的风险就是市场风险或系统风险。

证券资产组合的系统风险系数

含义 | 证券资产组合的β系数是所有单项资产β系数的加权平均数,权数为各种资产在证券资产组合中所占的价值比例 |

计算 公式 | βp=SWiβi 指标说明:βp:表示证券资产组合的风险系数; Wi:表示第i项资产在组合中所占的价值比重; βi:表示第i项资产的β系数。 |

应用 | 由于单项资产的β系数不尽相同,因此通过替换资产组合中的资产或改变不同资产在组合中的价值比例,可以改变组合的风险特性 |

【小结】系统风险的衡量指标(β系数)的确定

项目 | β系数的确定 |

单项资产 |

|

无风险资产 | β系数=0 |

证券组合 |

|

市场组合 | β系数=1 |

注意:根据资本资产定价模型,推导β的计算。 | |

3.资本资产定价模型(2018年/2015年/多选题)

【提示】(Rm-Rf)称为市场风险溢酬

①它是附加在无风险收益率之上的,由于承担了市场平均风险所要求获得的补偿,它反映的是市场作为整体对风险的平均“容忍”程度,也就是市场整体对风险的厌恶程度。

②对风险越是厌恶和回避,要求的补偿就越高,市场风险报酬的数值就越大。

③如果市场的抗风险能力强,则对风险的厌恶和回避就不是很强烈,要求的补偿就越低,所以市场风险报酬的数值就越小。(2016年/单选题)

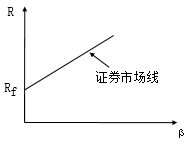

4.证券市场线

证券市场线就是R=Rf+β×(Rm-Rf)所代表的直线,如下图所示。

证券市场线的含义如下:

①β系数作为自变量(横坐标),必要收益率R作为因变量(纵坐标),无风险利率Rf是截距,市场风险溢酬(Rm-Rf)是斜率。

②证券市场线的斜率(Rm-Rf),反映市场整体对风险的厌恶程度,如果风险厌恶程度高,则(Rm-Rf)的值就大,β稍有变化时,就会导致该资产的必要收益率较大幅度的变化。反之,资产的必要收益率受其系统风险的影响则较小。

③证券市场线对任何公司、任何资产都是适合的。只要将该公司或资产的β系数代入到上述直线方程中,就能得到该公司或资产的必要收益率。

④证券市场线一个重要的暗示就是“只有系统风险才有资格要求补偿”。该公式中并没有引入非系统风险即公司风险,也就是说,投资者要求补偿只是因为他们“忍受”了市场风险的缘故,而不包括公司风险,因为公司风险可以通过证券资产组合被消除掉。

5.财务估值方法

(1)未来现金流量折现法(折现法)

基本 原理 | 一项资产的真正或内在价值取决于该项资产创造未来现金流量的能力,因此资产的价值等于其未来现金流量的现值。 |

估值 模型 | V= 式中:V —资产的价值 CF—未来现金流量 r—折现率 t—期限 |

资产价值的决定因素 | (1)未来现金流量 在财务管理中,现金流量的具体含义与特定决策相关 |

(2)折现率 在进行估值时,折现率应当等于无风险收益率与风险报酬率之和。针对不同的估值对象,折现率是不同的 | |

(3)期限 在每年现金流量和折现率一定的情况下,期限越长,资产的价值越大。一般来说,债券和项目投资的期限是一个有限的时期,而股票和企业价值评估时t的取值为∞ |

【提示】未来现金流量折现法——相关现金流量与折现率的选择

项目 | 相关现金流量 | 折现率 |

项目投资决策 | 与项目投资相关的现金净流量 | 项目的必要报酬率或项目所在行业的平均收益率 |

并购决策 | 自由现金流量(指企业维护正常的生产经营之后剩余的现金流量) | 加权资本成本 |

股票买卖决策 | 预期可获得的现金股利 | 投资者期望的最低收益率 |

债券投资决策 | 债券的本金和利息 | 市场利率 |

(2)市场比较法

注意问题 | 一般来说,“可比”公司应当具有以下特征: (1)处于同一个行业; (2)股本规模、经营规模、盈利能力、成长性、经营风险、资本结构等相同或相近。 |

比较基准 | 市盈率、市净率、托宾Q、价格/现金流比率、价格/分红率等,其中应用最为广泛的是市盈率法和市净率法 |

【提示】市盈率法下的估值模型

含义 | 市盈率法是借助可比公司市盈率,用被评估公司的预期收益来估计其权益资本的市场价值的一种方法 |

估值模型 | 每股价值=预计每股收益×标准市盈率 |

适用情形 | 通常被用于对未公开发行股票或者刚刚向公众发行股票的企业进行估价 |

应用原因 | ①它是一个将股票价格与当前公司盈利状况联系在一起的一种直观的统计比率; ②对大多数股票来说,市盈率易于计算并很容易得到,这使得股票之间的比较变得十分简单; ③市盈率综合反映了投资者对公司的盈利能力、增长性、未来现金流和分红政策的风险期望值。 |

【提示】市场比较法与未来现金流量折现法的比较

方法 | 市场比较法 | 未来现金流量折现法 |

优点 | 易于掌握和便于使用;从理论上来说,它利用市场作为参照具有一定客观性。 【提示】该方法可以快速确定公司和资产的评估价值,尤其在市场上有大量进行交易的相似公司。 | 从理论上说,未来现金流量折现法最为科学。 【提示】以现金流折现为基础的折现法需要预测的指标,有盈利能力、增长率和资本成本等,迫使管理人员进行分析,有利于促进企业价值管理。 |

缺点 | 在于可比公司的选择比较困难,影响比较参数的变量也难以控制 | 参数估计非常困难,对分析人员提出了更高要求,也容易产生评估错误 |

备考税务师考试的同学们,准考证打印已经开始,大家在专注于学习的同时也不要忘记按时打印自己的准考证,小编祝愿大家顺利通过考试,拥有更加美好的未来。

说明:因考试政策、内容不断变化与调整,东奥会计在线提供的以上信息仅供参考,如有异议,请考生以权威部门公布的内容为准。

(注:以上内容选自丁奎山老师《财务与会计》授课讲义)

(本文为东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

津公网安备12010202000755号

津公网安备12010202000755号