证券资产组合的风险与收益_2020年《财务与会计》预习考点

上一节我们一起学习了资产的收益与收益率,通过学习大家已经掌握资产收益如何计算了吗?本节我们来一起学习税务师的新内容。

【内容导航】

证券资产组合的风险与收益

【所属章节】

本知识点属于《财务与会计》第二章-财务管理基础

【知识点】证券资产组合的风险与收益

证券资产组合的风险与收益

(一)证券资产组合的预期收益率

1.概念

证券资产组合的预期收益率就是组成证券资产组合的各种资产收益率的加权平均数,其权数为各种资产在组合中的价值比例。

2.计算公式

证券资产组合的预期收益率E(Rp)= E(Ri)

式中:E(Rp)表示证券资产组合的预期收益率

E(Ri)表示组合内第i项资产的预期收益率

Wi表示第i项资产在整个组合中所占的价值比例

【提示】根据上述公式,证券资产组合预期收益率的影响因素包括资产价值比例和资产的预期收益率。

【名词辨析】资产组合、证券组合、市场组合

资产组合 | 指两个或两个以上资产所构成的集合 |

证券组合 | 如果资产组合中的资产均为有价证券,则该资产组合称为证券组合(证券资产组合) |

市场组合 | 指由市场上所有资产组成的组合 |

(二)证券资产组合的风险及其衡量

1.证券资产组合的风险分散功能

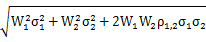

(1)两项证券资产组合的收益率的方差:

=

= 2

2

(2)两项证券资产组合的收益率的标准差:

=

=

式中: 表示证券资产组合的标准差,它衡量的是组合的风险;

和 分别表示组合中两项资产的标准差;

和 分别表示组合中两项资产所占的价值比例;

反映两项资产收益率的相关程度,称为相关系数。理论上,相关系数介于区间[-1,1]内。

【提示1】根据上述公式,证券资产组合的收益率的方差(标准差)的影响因素,包括资产价值比例w、资产的标准差σ和相关系数ρ。

【提示2】相关系数ρ与组合风险之间的关系

相关系数 | 含义 | 组合的标准差 | 风险分散功能 |

ρ1,2=1 | 两项资产的收益率具有完全正相关的关系,它们的收益率变化方向和变化幅度完全相同 | σp=w1σ1+w2σ2 σp的值达到最大 | 不能降低任何风险 |

ρ1,2=-1 | 两项资产的收益率具有完全负相关的关系,即它们的收益率变化方向和变化幅度完全相反 | σp=|w1σ1-w2σ2| σp的值达到最小 | 能够最大限度地降低风险 |

-1<ρ1,2<1 | 具有不完全的相关关系 | 0<σp<w1σ1+w2σ2 | 能够分散风险,但不能完全消除风险 |

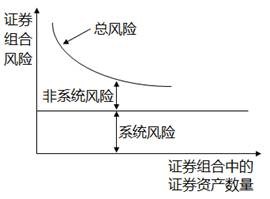

2.风险的分类及含义

种类 | 含义 | 与资产组合中资产 个数之间的关系 | |

非系统风险 | 又被称为公司风险或可分散风险,是可以通过证券资产组合而分散掉的风险 | 可通过增加组合中资产个数而最终消除 | |

经营风险 | 指因生产经营(供应、生产、销售等)方面的原因给企业目标带来不利影响的可能性 | ||

财务风险 | 又称筹资风险,是指由于举债而给企业目标带来的可能影响 | ||

系统 风险 | 是影响所有资产的、不能通过资产组合而消除的风险。 影响因素包括宏观经济形势的变动、国家经济政策的变化、税制改革、企业会计准则改革、世界能源状况、政治因素等 | 不能通过增加资产组合中的资产个数而消除,不受资产组合中资产个数的影响 | |

【提示】证券组合风险与证券组合中的证券资产数量

3.系统风险及其衡量

尽管绝大部分企业和资产都不可避免地受到系统风险的影响,但并不意味着系统风险对所有资产或所有企业有相同的影响。有些资产受系统风险的影响大一些,而有些资产受系统风险的影响较小。

单项资产或证券资产组合受系统风险影响的程度,可以通过系统风险系数(β系数)来衡量。

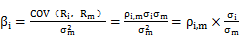

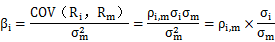

(1)单项资产的系统风险系数(β系数)

含义 | 单项资产的β系数是指可以反映单项资产收益率与市场平均收益率之间变动关系的一个量化指标,它表示单项资产收益率的变动受市场平均收益率变动的影响程度。 |

计算公式 | 指标说明: ①ρi,m表示该项资产的收益率与市场组合收益率的相关系数; ②σi表示该项资产收益率的标准差,反映该资产的风险大小; ③σm表示市场组合收益率的标准差,反映市场组合的风险; ④COV(Ri,Rm)表示该资产收益率与市场组合收益率的协方差。 COV(Ri,Rm)=ρi.mσiσm 【提示1】根据COV(Ri,Rm)=ρi.mσiσm,则: ρi,m=COV(Ri,Rm)/(σiσm) 【提示2】根据公式,当相关系数ρ小于零时,β系数小于零。 |

结论 | ①当某资产的β系数绝对值=1,说明该资产的收益率与市场平均收益率成同比例的变化,该资产所含的系统风险与市场组合的风险一致; ②当某资产的β系数绝对值<1,说明该资产收益率的变动幅度小于市场组合收益率的变动幅度,因此其所含的系统风险小于市场组合的风险; ③当某资产的β系数绝对值>1,说明该资产收益率的变动幅度大于市场组合收益率的变动幅度,因此其所含的系统风险大于市场组合风险。 |

【提示】市场组合是指由市场上所有资产组成的组合。

(1)市场组合收益率就是市场平均收益率,实务中通常用股票价格指数的收益率来代替;

(2)市场组合收益率的方差则代表了市场整体的风险。由于包含了所有的资产,市场组合中的非系统风险已经被消除,所以市场组合的风险就是市场风险或系统风险。

(3)证券资产组合的系统风险系数

含义 | 证券资产组合的β系数是所有单项资产β系数的加权平均数,权数为各种资产在证券资产组合中所占的价值比例。 |

计算 公式 | βP=∑Wiβi 指标说明:βP表示证券资产组合的风险系数; Wi表示第i项资产在组合中所占的价值比重; βi表示第i项资产的β系数。 |

应用 | 由于单项资产的β系数不尽相同,因此通过替换资产组合中的资产或改变不同资产在组合中的价值比例,可以改变组合的风险特性。 |

【小结】系统风险的衡量指标(β系数)的确定

项目 | β系数的确定 |

单项资产 |

|

无风险资产 | β系数=0 |

证券组合 | βP=∑Wiβi |

市场组合 | β系数=1 |

本节税务师考试的考点内容就到这里,下节再见。

(注:以上内容选自丁奎山老师《财务与会计》授课讲义)

(本文为东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

津公网安备12010202000755号

津公网安备12010202000755号