2015《税法一》预习知识点:增值税一般纳税人应纳税额的计算

【小编导言】我们一起来学习2015《税法一》预习知识点:增值税一般纳税人应纳税额的计算。

![]() 【内容导航】:

【内容导航】:

(一)关于“当期”的概念

(二)几个特殊的计税规则

![]() 【所属章节】:

【所属章节】:

本知识点属于《税法一》第二章增值税第七节应纳税额的计算的内容。

![]() 【基础考点】:增值税一般纳税人应纳税额的计算

【基础考点】:增值税一般纳税人应纳税额的计算

计算公式及涉及项目见下图(重点)

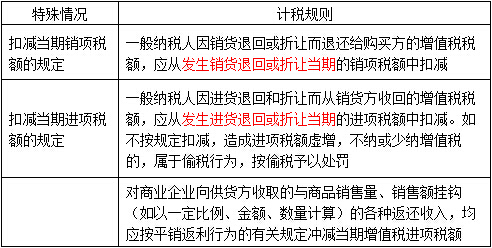

当期应纳税额计算结果若为正数,当期应纳增值税;计算结果若为负数,形成留抵税额,待下期与下期进项税额一并从下期销项税额中抵扣。

(一)关于“当期”的概念

1.关于当期销项税的“当期”,按照增值税纳税义务发生时间(第九节)的规定执行。

2.关于当期进项税额的“当期”是重要的时间概念,有必备的条件。我国现行增值税可以当期抵扣的进项税实施购进扣税法,在部分行业试点核定扣税法。

(1)购进扣税法——这是我国目前增值税进项税抵扣的基本方法,要求在规定时限内对取得的进项税额发票进行认证,不论该发票上所列的货物是否投入生产或销售,经过认证的发票税额可以进行进项税额的抵扣(规定不得抵扣进项税的情形除外)。具体认证时间规定如下:

①增值税一般纳税人取得2010年1月1日以后开具的增值税专用发票、公路内河货物运输业统一发票和机动车销售统一发票,应在开具之日起180日内到税务机关办理认证,并在认证通过的次月申报期内,向主管税务机关申报抵扣进项税额。

②实行海关进口增值税专用缴款书(以下简称海关缴款书)“先比对后抵扣”管理办法的增值税一般纳税人取得2010年1月1日以后开具的海关缴款书,应在开具之日起180日内向主管税务机关报送《海关完税凭证抵扣清单》(包括纸质资料和电子数据)申请稽核比对。

未实行海关缴款书“先比对后抵扣”管理办法的增值税一般纳税人取得2010年1月1日以后开具的海关缴款书,应在开具之日起180日后的第一个纳税申报期结束以前,向主管税务机关申报抵扣进项税额。

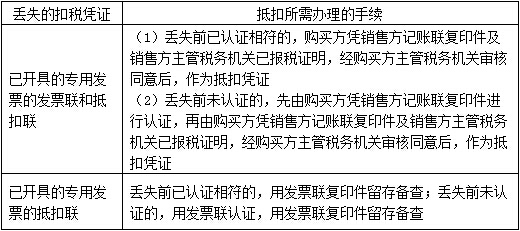

③扣税凭证丢失后进项税额的抵扣

(2)核定扣税法——自2012年7月1日起,在部分行业开展增值税进项税额核定扣除试点(新增)。

①自2012年7月1日起,以购进农产品为原料生产销售液体乳及乳制品、酒及酒精、植物油的增值税一般纳税人,纳入农产品增值税进项税额核定扣除试点范围,其购进农产品无论是否用于生产上述产品,增值税进项税额均按照《农产品增值税进项税额核定扣除试点实施办法》的规定抵扣。

a.以购进农产品为原料生产货物的 P128-129

√投入产出法——考虑单耗量

√成本法——考虑耗用率

√参照法

b.购进农产品直接销售的

当期允许抵扣农产品增值税进项税额=当期销售农产品数量/(1-损耗率)×农产品平均购买单价×13%/(1+13%)

损耗率=损耗数量/购进数量

【提示】农产品的进项税额扣除率(13%)和农产品耗用率不是等同概念。

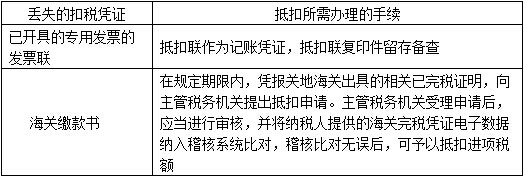

(二)几个特殊的计税规则

东奥网站发布的知识点由于内容及时更新的需要发布的是往年教材内容,需要查询最新知识点内容的考生请参考2014《轻松过关》系列参考书及相关课程,目前2015年注册税务师考试教材和相关辅导书均未上市,敬请关注!

东奥首页

东奥首页

津公网安备12010202000755号

津公网安备12010202000755号